Quand on fait le point sur la séance d’hier, on peut se dire que la journée n’aura pas été suffisante pour intégrer toutes les news qui nous sont tombées dessus. Déjà qu’avec deux nouvelles en même temps, c’est très compliqué pour le trader moyen. Mais si en plus on leur colle des risques de récession, les rendements qui montent, la FED qui parlera mercredi, le pétrole qui monte, l’Europe qui roule les mécaniques, un flash-crash dont on ne sait pas d’où il vient et de plus en plus de plantigrades dans le marché, ça n’est pas facile d’avoir une journée que l’on aurait pu espérer calme à 48 heures d’une échéance majeure. Mais en fait non… Hier c’était un sacré bordel.

L’Audio du 3 mai 2022

L’Europe qui part en sucette

Sachant que vendredi dernier les USA s’étaient largement cassés la figure après la clôture – grande spécialité américaine s’il en est – les Européens n’avaient pas eu la joie d’apprécier la correction américaine et les ruptures de supports à leur juste valeur. Il semblait donc logique que cette entame de semaine soit plutôt dans le rouge pour les marchés européens. Surtout que les chiffres économiques montraient tout de même des signes de faiblesse, en effet, les PMI’s publiés hier montraient que ce n’était pas vraiment l’euphorie. Sur le Vieux continent, l’indice PMI est sorti à 55,5 points pour avril, un plus bas sur 15 mois, tandis que les prix de vente ont enregistré une hausse record. L’activité des fabricants de la zone euro a quasiment stagné en avril et la production a enregistré sa plus faible expansion depuis juin 2020. Les entreprises interrogées dans le sondage ont signalé une aggravation des tensions sur les approvisionnements (encore une fois la faute de la guerre en Ukraine) et les nouvelles restrictions sanitaires imposées en Chine, elles ont également souligné l’impact des hausses de prix et les incertitudes en ce qui concerne les perspectives économiques. En gros, ça commence à sentir mauvais. Ce qui explique aussi que l’on tombe de plus en sur des articles ou des experts qui parient sur une récession.

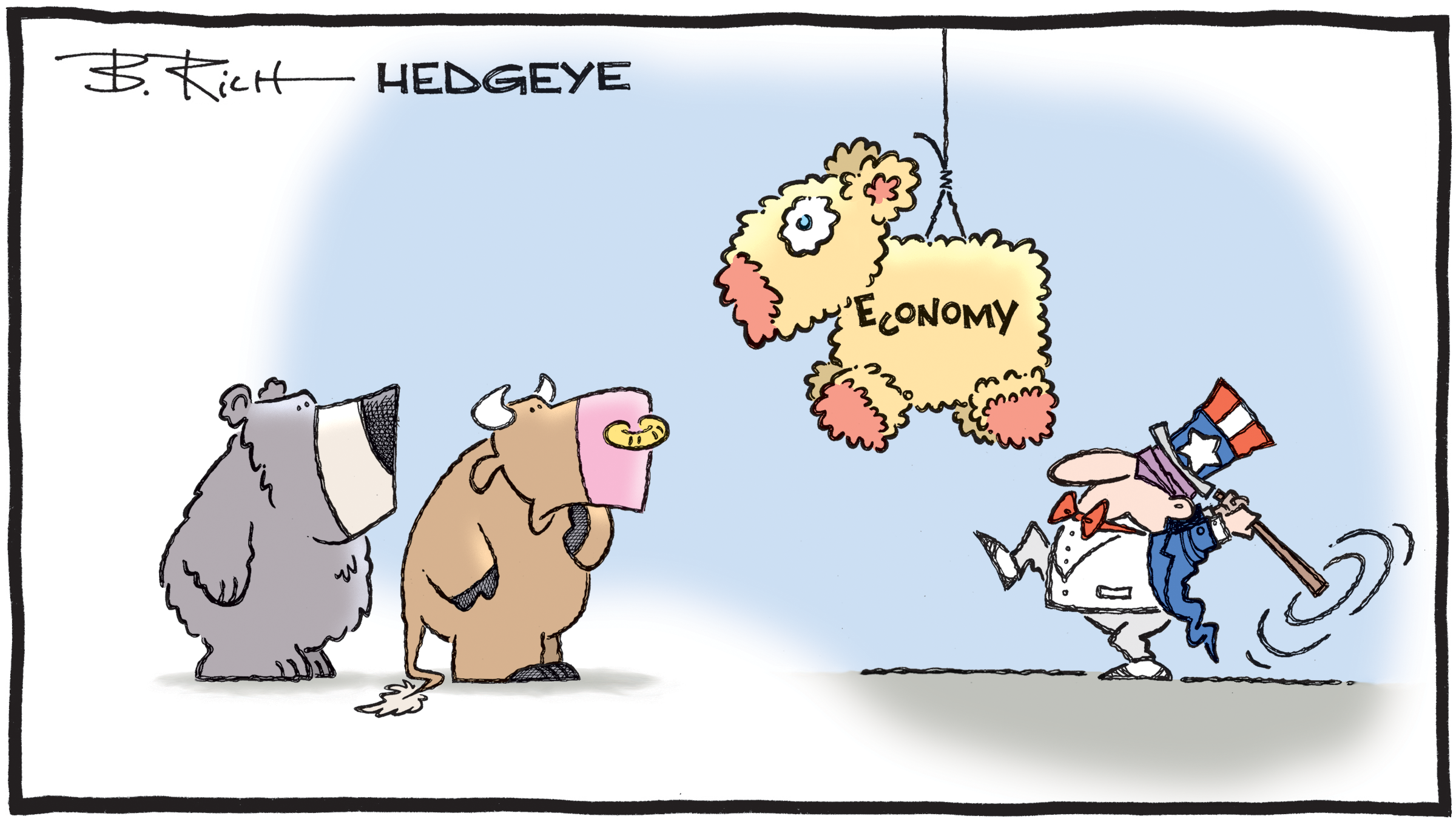

On n’a pas trop envie d’en parler, parce que ça fait un peu mal et un peu peur, mais force est de constater que les banques centrales ne vont pas avoir d’autre choix que de frapper fort et vite pour freiner l’inflation. Ce qui remet largement en doute la possibilité d’un soft-landing économique. Ce n’est pas moi qui le dis, parce que moi et l’économie, ça fait deux. Surtout, les théories économiques qui doivent encore être mises en pratique. Mais on en parle de plus en plus, même si les banquiers centraux semblent vouloir éviter le sujet. C’est un peu comme un certain patron de la FED qui disait encore il y a six mois que l’inflation était sous contrôle et qu’elle était transitoire. Six mois plus tard, c’est ingérable et on se demande si tout cela ne va pas se finir en récession.

Flash

Hier on sentait donc bien que ça n’allait pas être facile sur l’Europe et l’approche du meeting de la FED qui commence ce mardi et qui communiquera sa décision mercredi à 20h, le fait que l’Union Européenne discute toujours sur l’avenir de l’embargo pétrolier qui se profile à l’horizon, puisque l’Allemagne a encore dit hier soir « qu’ils ne céderait pas au chantage de Poutine » (et qu’ils préfèrent nettement se chauffer au bois d’arbres et mettre une polaire dans le salon le soir) et la période des trimestriels qui n’était franchement pas facile à vivre, toutes ces tensions pesaient nettement sur les indices européens. Vu l’ambiance, il n’aurait manqué plus qu’un flash-crash dont on ne sait pas d’où il sort pour flinguer le moral des troupes une fois pour toute…

Et ça tombe bien, on a réussi à nous en coller un en plein séance. Pour être franc avec vous, on ne sait absolument pas ce qui s’est passé, qui est responsable, ni pourquoi et comment – ce qui est d’ailleurs vachement rassurant – mais toujours est-il qu’autour de 10 heures hier matin, l’ensemble des marchés européens se sont effondrés comme un seul homme. C’est la Suède qui remporte la coupe avec une baisse subite de 8%, le CAC se ramassait de plus de 3% et le DAX également. Une fois que tout le monde se fût rendu compte que c’était une erreur, un problème technique ou un « fat finger », voir peut-être même un hacker qui s’amusait, les marchés sont repartis à la hausse. Et comme d’habitude, on ne saura jamais ce qui s’est passé. Mais, c’est très rassurant d’avoir ce genre d’évènement à un moment où les marchés sont au bord du gouffre et l’économie au bord de la récession (il paraît).

Les rendements au firmament

Alors que l’Europe pansait ses plaies et cuvait une journée toute pourrie qui laissera quand même des traces dans le psyché des traders, les USA vivaient une séance un peu décalée avec une valse d’hésitation pendant la plupart de la journée, avant de prendre résolument la direction de la hausse. Je dois vous avouer que je ne sais pas trop pourquoi on a finalement pris le choix de partir dans le camp des bulls, parce que l’incertitude reste de mise et que personne ne sait quoi penser de l’annonce qui sera faite par Monsieur Powell mercredi soir. On sait avec une quasi-certitude que les taux vont monter de 0.5%, mais ce qui fait le plus peur et qui nous met un doute phénoménal, c’est ce qu’il va bien pouvoir dire.

Il semble évident qu’il va garder son ton « hawkish » et qu’il devrait mentionner le fait que cette hausse de 0.5% n’est pas la dernière, cependant les marchés ont la trouille qu’il vienne nous annoncer qu’à ce rythme-là, avec une inflation hors de contrôle, les taux pourraient bien monter en direction des 4% en fin d’année. Pour le moment le marché « price » des taux à 3% pour Noël et si on lui demande de faire un effort supplémentaire, ça risque de ne pas être simple. D’ailleurs hier, lorsque le rendement du 10 ans est passé au-dessus des 3%, on a senti comme un vent de soulagement. Un vent qui disait : « bon, ça c’est fait ». Certains commentateurs boursiers estimaient d’ailleurs que le départ du mini-rallye d’hier soir aux USA, était principalement dû à ça.

La R-É-C-E-S-S-I-O-N

JE VAIS PEUT-ÊTRE INSISTER LOURDEMENT, mais ce qui frappe le plus dans les médias américains, c’est surtout les « gourous » qui sont de plus en plus nombreux à débarquer EN MÊME TEMPS pour nous dire que ça ne va pas être simple et que la FED, ou même la BCE, ne seront jamais capable d’appliquer les hausses de taux chirurgicales nécessaires pour freiner l’inflation sans planter la croissance économique. Les chiffres de l’ISM d’hier confortaient même certains dans leurs théories, puisque la FED n’a quasiment rien fait et on sent déjà que ça n’est plus pareil. Manquerait plus que le consommateur nous lâche.

Hier, un des stratèges de Morgan Stanley expliquait ses craintes de voir les investisseurs sortir des actions parce que les bénéfices ralentissent et que l’inflation augmente. Du coup, le mélange subtil des deux courants ne permet plus d’espérer que les bénéfices vont suffire à contrer l’inflation. Wilson, le type de Morgan Stanley, estime donc que le S&P500 pourrait perdre encore 17% rien qu’à cause de ça. Nous avons également eu droit aux commentaires de Monsieur El-Erian qui se montre extrêmement dubitatif par rapport aux agissements de la FED et qui, lui aussi parle de récession à venir – de « possible » récession à venir. À cela, vous rajoutez le fait que le nombre de « bearishs » est au plus haut depuis mars 2009 et vous vous demandez comment le marché américain a pu terminer en hausse hier soir.

Bon, en ce qui concerne le nombre de « bearishs » en mars 2009 – c’était à peu près le moment où Roubini nous avait dit que le marché allait perdre ENCORE 50% et on était à 666 sur le S&P500 – alors si on veut jouer les contrariants (et j’adore être contrariant), peut-être que c’est un signal d’achat majeur, après tout.. Oui, je sais je préfère voir le verre à moitié plein. C’est comme ça. Même si tout pointe dans l’autre direction.

Asie et pétrole

Ce matin nous sommes donc au milieu de nulle part et on se demande clairement à quelle sauce on va se faire manger à 48 heures du discours de Powell et à 4 jours des chiffres de l’emploi. Pour le moment, Hong Kong est en hausse de 0.3%, comme les futures américains. Le reste des marchés, Japon et Chine, sont fermés.

Ça nous laisse le pétrole à surveiller, puisque l’on attend toujours des nouvelles du côté de l’Europe et de ses désirs de montrer à Poutine qui est le plus fort. Pour le moment, on dirait bien que les traders anticipent un boycott – les mots de l’Allemagne y sont sûrement pour quelque chose – le baril se traite à 105.37$ et n’augure rien de bon. L’or s’effondre toujours un peu plus bas malgré le nombre croissant d’articles qui estiment que « tout le monde est en train de se planquer sur l’or ». Le métal jaune est à 1864$. Et puis, pour ce qui est du Bitcoin, pour le moment c’est la loi de l’emmerdement maximum et je dois dire que l’époque bénie où il bougeait de 5’000$ par jour nous manque un peu.

Les nouvelles du jour

Dans les nouvelles du jour, on entend dire ici et là qu’Elon Musk est en train de chercher de l’aide auprès des fonds de Private Equity pour financer le rachat de Twitter. Visiblement, il pourrait le faire tout seul, mais vu les marges demandées par les banques et les taux qui montent, il préfèrerait quand même partager l’addition. Mais tout cela n’est encore que rumeurs, même si ça conforte quelques acheteurs qui flairent le bon coup avec un titre à 49$ et des poussières et un take-over qui semble de plus en plus probable à 54.20$. 10% sur 2 mois, c’est quand même mieux que du 10 ans !!!

Autrement la nouvelle qui fait la une, c’est justement le rendement du 10 ans qui passe les 3%. Il y aussi Apple qui se prend un procès de la part de l’Union Européenne qui leur reproche un abus de position dominante dans le domaine des paiement électroniques. Grande spécialité de l’Union Européenne : ne rien faire, attendre que les géants technologiques le fassent et les attaquer en justice parce qu’ils l’ont fait. Ça s’appelle de l’argent facile. On parle aussi du fait que les marchés ont de plus en plus peur que la FED fasse une erreur en montant les taux trop vite, trop fort ou trop lentement et trop doucement. Ce qui veut dire que de toutes façons, quoi qu’il arrive, ça sera la faute de Powell.

Chiffres du jour

Côté chiffres du jour, il y aura le chômage en Allemagne et en Europe. Il y aura également le PPI en Europe, ainsi que le Redbook et les Jolts aux USA, ainsi que Madame Lagarde qui devrait parler. Pour les chiffres du trimestre, on regardera Pfizer avant l’ouverture, et puis Airbnb, AMD et Starbucks APRÈS la clôture. En Europe, on surveillera la BNP ainsi que Logitech.

Voilà, c’est à peu près tout pour aujourd’hui. Nous sommes perclus de doutes. Doutes qui pourraient être partiellement levés demain soir, mais en même temps, on nous fait à chaque fois le coup. Et trop de certitudes n’est pas non plus très bon pour les marchés. J’aurais donc tendance à dire que de toutes façons, on n’est jamais content et qu’en plus vendredi il y a les chiffres de l’emploi. Pourvu que les supports – ou ce qu’il en reste – tiennent le choc.

Excellente journée à tous ! Et à demain !

Thomas Veillet

Investir.ch

“The only thing we have to fear is fear itself.”

– Franklin D. Roosevelt