Tom Ross, gérant d’obligations d’entreprises, examine les particularités du marché européen des obligations à haut rendement, l'un des derniers bastions du revenu dans un monde en manque de rendement.

« Il vaut mieux avoir un revenu permanent que d’être fascinant », affirme le célèbre romancier et dramaturge Oscar Wilde. En tant qu’investisseurs obligataires, souvent injustement qualifiées d’ennuyeux et conservateurs par nos homologues investisseurs en actions, nous pourrions nous offusquer de la dernière partie de cette citation, mais nous adhérons de tout cœur au principe du revenu fiable.

Pour les investisseurs en Europe, obtenir un revenu intéressant est devenu de plus en plus difficile. Les attentes selon lesquelles la Banque centrale européenne (BCE) suivrait la Réserve fédérale américaine et relèverait les taux d’intérêt ont été déçues. En partie par la Réserve fédérale américaine elle-même, dont le biais accommodant a éloigné la perspective d’un nouveau resserrement et a ainsi atténué les pressions sur les autres banques centrales. Dans l’ensemble, toutefois, les banques centrales réagissent au ralentissement économique général, hésitant à resserrer davantage leur politique monétaire par crainte d’entraver la croissance économique.

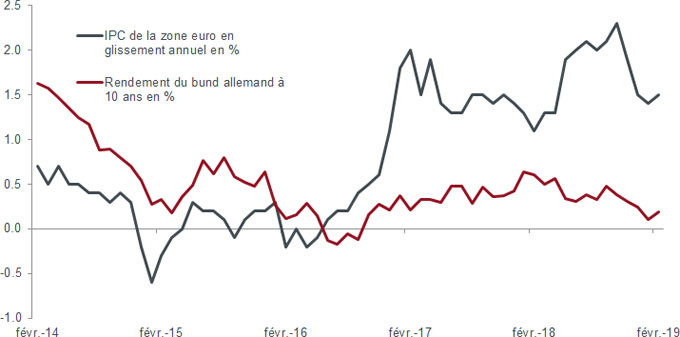

Pour l’instant, on s’attend à ce que le taux d’intérêt directeur de la politique monétaire dans la zone euro reste à zéro, son niveau depuis mars 2016. Lors de sa réunion de politique monétaire de mars 2019, la BCE a déclaré que les taux d’intérêt resteraient inchangés jusqu’à la fin de l’année. En l’absence d’une hausse de l’inflation ou d’une reprise de la croissance économique, il est probable que les rendements des obligations d’État stagneront à des niveaux bas. Pour les investisseurs à la recherche d’un revenu, cela laisse peu de choix au sein des obligations les plus sûres: le rendement d’un bund allemand à 3 mois était en territoire négatif début mars, le rendement du bund allemand à 10 ans offrant même moins de 0,1%1. Avec une inflation dans la zone euro s’établissant à 1,5% à fin février 2019, les investisseurs dans les bunds acceptent de fait une réduction de leur pouvoir d’achat réel en échange de l’appui du gouvernement allemand.

Source : Thomson Reuters Datastream, du 28 février 2014 au 28 février 2019, IPC de la zone euro, Indice Datastream du rendement des obligations d’État allemandes à 10 ans.

A mesure que l’on évolue vers des obligations d’entreprises de qualité Investment Grade – les obligations émises par une société ayant une notation de AAA à BBB- – les revenus s’améliorent. L’indice ICE BofAML Euro Corporate Index a un rendement de 1,0%2. Pourtant, ce sont les obligations de qualité inférieure à Investment Grade (Haut rendement) où le rendement devient vraiment fascinant, l’indice ICE BofAML European Currency High Yield Index affichant un rendement de 4,1%2.

Ce rendement contient une prime de risque – le risque très réel qu’une entreprise manque à ses obligations en termes de paiement de coupon (paiements réguliers d’intérêts) ou de remboursement du nominal aux investisseurs. Selon l’agence de notation Moody’s, les défauts de paiement pour les émetteurs à haut rendement en Europe ont été faibles – seulement 0,9% sur les 12 mois à fin février 2019. Le taux de défaut devrait grimper, mais rester inférieur à la moyenne historique de 2,7% sur 15 ans au cours des 12 prochains mois, car le refinancement demeure accessible et les taux que les entreprises doivent payer restent bas.

Les entreprises emprunteuses devraient être en mesure de trouver des investisseurs disposés à souscrire à leurs dettes tant que les perspectives économiques ne se détériorent pas trop. Étant donné le risque spécifique aux émetteurs à haut rendement, il convient d’examiner de près les facteurs fondamentaux des entreprises. La catégorie des obligations à haut rendement couvre un large éventail d’entreprises émettrices avec des profils de solvabilité très divers. Il y a une grande différence entre une obligation à haut rendement notée B- et une obligation à haut rendement de la plus haute qualité notée BB+. Par exemple, l’agence de notation Standard & Poor’s a compilé des données sur les obligations européennes à haut rendement entre 1981 et 2017, qui montrent que sur un horizon de cinq ans, 23,99 % des obligations notées B- ont fait défaut, contre seulement 0,56 % des obligations notées BB+. Il y a clairement un compromis à faire entre l’obtention d’un rendement plus élevé et la prise d’un risque de défaut plus élevé.

Les entreprises emprunteuses devraient être en mesure de trouver des investisseurs disposés à souscrire à leurs dettes tant que les perspectives économiques ne se détériorent pas trop. Étant donné le risque spécifique aux émetteurs à haut rendement, il convient d’examiner de près les facteurs fondamentaux des entreprises. La catégorie des obligations à haut rendement couvre un large éventail d’entreprises émettrices avec des profils de solvabilité très divers. Il y a une grande différence entre une obligation à haut rendement notée B- et une obligation à haut rendement de la plus haute qualité notée BB+. Par exemple, l’agence de notation Standard & Poor’s a compilé des données sur les obligations européennes à haut rendement entre 1981 et 2017, qui montrent que sur un horizon de cinq ans, 23,99 % des obligations notées B- ont fait défaut, contre seulement 0,56 % des obligations notées BB+. Il y a clairement un compromis à faire entre l’obtention d’un rendement plus élevé et la prise d’un risque de défaut plus élevé.

Une société notée BB- mais dont les fondamentaux s’améliorent est potentiellement plus intéressante qu’une société notée BB mais dont les perspectives se dégradent

L’évolution de la situation de l’entreprise est peut-être plus importante que la notation de crédit. Une société notée BB- mais dont les fondamentaux s’améliorent est potentiellement plus intéressante qu’une société notée BB mais dont les perspectives se dégradent. C’est particulièrement vrai à une époque où les changements peuvent rapidement miner le modèle économique et les flux de trésorerie d’une entreprise. Les défauts récents sont symptomatiques de ce monde en mutation: par exemple, Astaldi, une entreprise de construction italienne, a été victime de la faiblesse de l’économie italienne qui a rendu ses coûts de service de la dette trop onéreux alors que les troubles politiques en Turquie ont entravé ses efforts pour lever des fonds provenant de la vente d’actifs; ou Johnston Press, un éditeur de journaux régionaux britannique, qui a subi la tendance de la consommation vers les médias en ligne et d’un passage à la publicité numérique, qui a fait chuter son chiffre d’affaires.

A l’inverse, il y a les entreprises qui bénéficient d’une amélioration de la situation ou de mesures prises en interne. Il est probable que ces sociétés verront le prix de leurs obligations augmenter ou demeurer stables, car les investisseurs ont davantage confiance dans le paiement effectif des coupons. Au Royaume-Uni, Tesco, le groupe de supermarchés, s’est efforcé de réduire sa dette nette et de concurrencer les supermarchés discount. Il a déjà obtenu une notation Investment Grade de la part de Fitch et pourrait être sur le point d’obtenir le statut confirmé d’émetteur Investment Grade si l’une des deux autres agences de notation faisait de même. En 2018, les sociétés qui ont obtenu une notation Investment Grade confirmée ont été Stora Enso, le groupe finlandais de pâtes et papiers, et ArcelorMittal, l’entreprise sidérurgique mondiale dont le siège social se trouve au Luxembourg.

On pourrait supposer que le contexte macroéconomique dicte le moment où les sociétés sont déclassées de catégorie Investment Grade à Haut rendement (anges déchus) et quand elles sont reclassées de la catégorie Haut rendement à Investment Grade (étoiles montantes), mais la réalité est plus nuancée. Il s’écoule souvent un certain temps entre la détérioration de l’économie et le début des difficultés des entreprises – il y a eu peu d’anges déchus en 2008/09 – mais beaucoup en 2015/16 lorsque la chute rapide du prix du pétrole a provoqué une dévalorisation du secteur dans son ensemble. Nous avons bien dit qu’un haut rendement était fascinant.

1. Source : Thomson Reuters Datastream, au 7 mars 2019, Indice Datastream du rendement des obligations d’État allemandes à 10 ans Les rendements peuvent varier et ne sont pas garantis.

2. Source : Bloomberg, au 7 mars 2019 Les rendements peuvent varier et ne sont pas garantis.

Glossaire

Bund : obligation d’État allemande

Rendement : le revenu qu’une obligation paie en pourcentage de son prix de marché. Une obligation payant 3 € par an avec un prix de 100 € aurait un rendement de 3 %.

ICE BofAML : Intercontinental Exchange (ICE Data Services) a acquis l’activité d’indices obligataires de Bank of America Merrill Lynch et a rebaptisé ces indices ICE BofAML.

Notations de crédit : une notation donnée à un émetteur sur la base de sa qualité de crédit. Elle peut s’appliquer à un gouvernement ou une société, ou à une de leurs obligations financières ou créances individuelles. Une entité émettant des obligations « investment grade » disposera, en règle générale, d’une notation de crédit plus élevée qu’une entité émettant des obligations à haut rendement. La notation est généralement attribuée par les agences de notation de crédit telles que Standard & Poor’s ou Fitch, qui utilisent des notes standards telles que « AAA » (notation de crédit élevée) ou « B- » (notation de crédit faible). Moody’s, une autre agence de notation bien connue, utilise un format légèrement différent avec Aaa (une notation de crédit élevée) et B3 (une notation de crédit faible) comme le montre le tableau ci-dessous. Le spectre des notations commence en haut de l’échelle avec AAA (qualité la plus élevée) et descend dans l’alphabet jusqu’à C et D, ce qui indique qu’un émetteur est vulnérable à un défaut ou qu’il a fait défaut.

Les opinions exprimées ici sont celles de l’auteur au moment de la publication du présent document et peuvent différer de celles d’autres collaborateurs/équipes de Janus Henderson Investors. Les références à des titres, fonds, secteurs et indices au sein du présent document ne sauraient être interprétées comme une offre ou une sollicitation d’achat ou de vente.

Les performances passées ne préjugent pas des performances futures. Toutes les données de performance tiennent compte du revenu, des gains et des pertes en capital mais n’incluent pas les frais récurrents ou les autres dépenses du fonds.

La valeur d’un investissement et ses rendements peuvent augmenter ou diminuer et vous pourriez ne pas récupérer l’intégralité du montant investi à l’origine.

Les informations contenues dans cet article ne constituent pas une recommandation d’investissement.

A des fins promotionnelles.