Mystérieux parce que rare, difficile à extraire et entouré de légendes, le diamant repose néanmoins sur un marché global très structuré.

Image macro

La plupart des géologues considèrent l’extraction de diamants comme la plus compliquée parmi toutes les matières premières. Les trouver en quantité suffisante et construire une exploitation minière économiquement viable est très compliqué et donc coûteux. La plupart des endroits où les diamants peuvent être trouvés sont souvent isolés, loin des infrastructures et souvent difficiles à gérer, tant du point de vue technique qu’humain, à l’exemple de la région de Yakoutsk en Russie.

C’est l’une des raisons pour lesquelles plus de 70% de l’offre annuelle totale d’environ 150 millions de carats (environ 15 milliards de dollars) est entre les mains de 3 entreprises: De Beers (Anglo American), Alrosa et Rio Tinto. Souvent, les gens croient encore que l’Afrique du Sud est le principal fournisseur de diamants, mais ce n’est pas correct! Dans le top 10 des mines dans le monde, une seule se trouve en Afrique du Sud (la mine Venetia de De Beers, à la 10e place), les principales étant localisées au Botswana et en Russie, suivis du Canada. Les autres pays producteurs importants sont l’Angola et la Namibie.

La plupart de ces groupes miniers sont contrôlés par leurs gouvernements nationaux, soit entièrement, soit sous forme de coentreprise. Par conséquent, toutes ces exploitations minières sont très sécurisées et exploitées par les grandes multinationales. Habituellement, celles-ci travaillent avec un nombre limité de clients accrédités qui doivent s’entendre sur des engagements à long terme. Les exercices de due diligence sont très détaillés et les clients diamantaires doivent non seulement garantir des moyens financiers suffisants mais aussi répondre à d’autres exigences plus qualitatives telles que le suivi de bonnes pratiques et se soumettre à des audits indépendants sur leurs finances et /ou opérations.

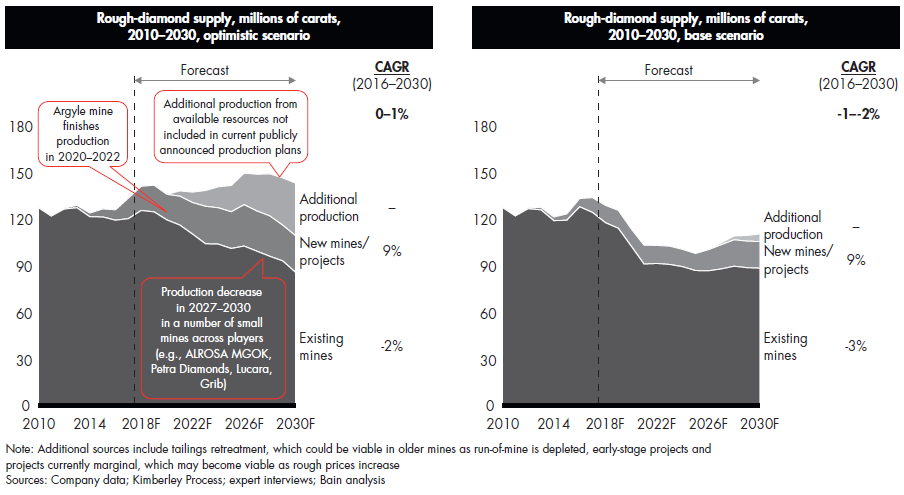

Selon la dernière étude sur le diamant à fin 2017 réalisée par Bain & Co, même dans un scénario très positif, l’offre restera stable. Le scénario de base prédit un lent déclin de la production de l’ordre de 1 à 2%.

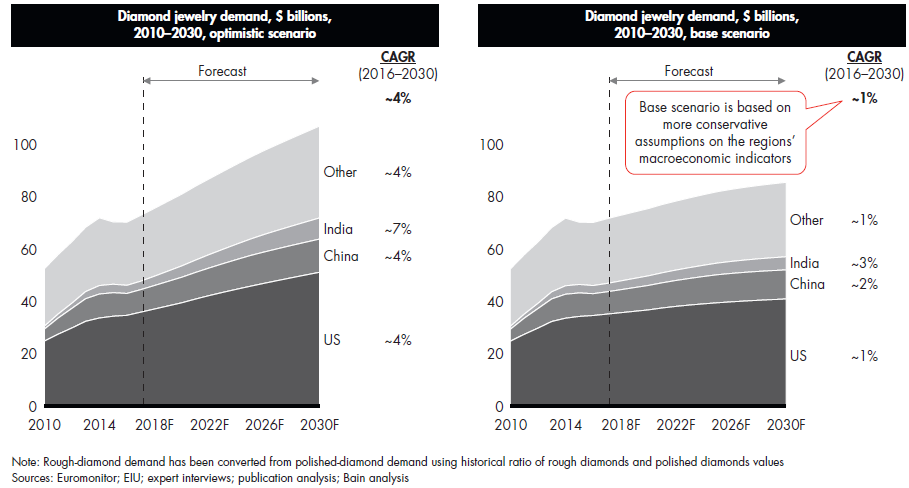

A l’autre extrémité de la chaîne de valeur, on trouve la demande de bijoux, qui devrait croître annuellement à un rythme modeste, atteignant les 80 milliards de USD, dont environ 25 milliards en valeur diamantaire. Les principaux marchés sont les États-Unis, la Chine et l’Inde. Avec la plus forte croissance émanant de ce dernier pays.. De même, la montée des classes moyennes dans les pays émergents leur a donné accès aux diamants, l’un des objets physiques les plus valorisés que l’on puisse posséder dans la plupart des cultures. Il existe peu d’estimations mais nous sommes proches de 75-80 milliards USD.

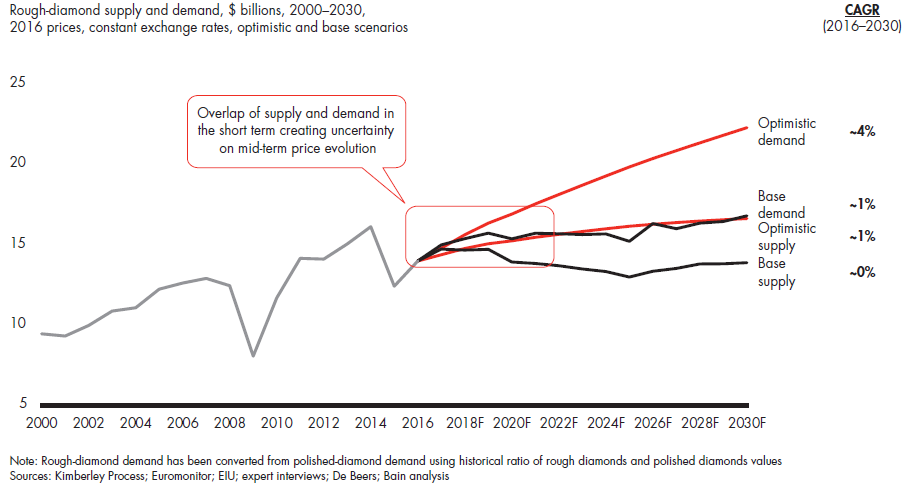

Il en résulte un scénario d’offre et de demande qui est positif pour les prix et relativement prévisible, sachant que la plupart des nouveaux projets miniers mettent beaucoup de temps à se développer et que la demande de diamants évolue globalement en ligne avec le PNB mondial. En effet, De Beers a longtemps étudié quel est le facteur le plus important de la demande, et a démontré une corrélation de plus de 99% avec le PNB mondial.

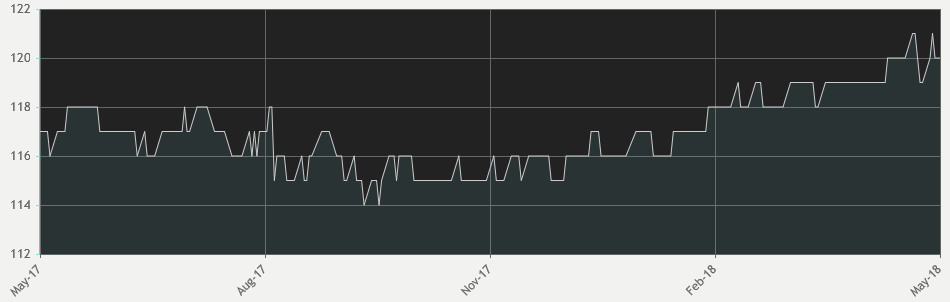

En ce qui concerne les prix des diamants polis, il existe de nombreuses catégories, mais si nous regardons l’un des segments les plus importants du marché, de 0,3 à 1 cts, nous constatons que les prix ont progressé en moyenne de 2,5% sur un an, avec un gain moyen de 3,8% depuis le début de l’année.

Nous reviendrons sur les autres catégories de diamants dans un article ultérieur consacré aux pierres d’investissement.

Source: https://www.polishedprices.com/go/index

Entre les mineurs et les détaillants de bijoux, il y a un énorme milieu de terrain, composé de plusieurs milliers de traders en diamants bruts ou polis, d’artisans diamantaires et joaillers, ainsi que de grossistes en joaillerie. On pourrait écrire des livres entiers sur ce seul sujet mais les points clés pertinents pour comprendre le marché sont:

- Presque tous ces acteurs sont des PME familiales, travaillant dans un environnement très concurrentiel avec des marges faibles ou parfois inexistantes. Ils sont coincés entre les politiques de prix et le pouvoir de négociation des mineurs et des détaillants de bijoux.

- Le principal centre de négoce en diamants bruts reste de loin Anvers, où la plupart des productions minières arrivent, sont assorties et échangées.

- 90% de tous les diamants sont travaillés en Inde, où Surat est devenu le principal centre de polissage. D’autres centres se sont spécialisés dans des marchés de niche tels que les diamants plus gros (Anvers, New York) ou les formes spéciales (Tel Aviv).

- La Suisse a son importance, principalement en raison de la demande de l’industrie horlogère pour les très petits diamants, mais également pour les diamants et autres pierres (saphirs, émeraudes, rubis, etc.) de valeur très élevée. Genève est aussi un des centres principaux pour la vente aux enchères de ces types de pierres, où les maisons Sotheby’s et Christie’s dominent ce marché.

Note sur les diamants de guerre

Les productions alluviales de certains pays africains sont marginales, mais toujours controversées puisqu’elles ont donné l’image de diamants alimentant les guerres locales ou le blanchiment d’argent. Au plus fort de ces guerres à la fin des années 90, on estime que les diamants de guerre représentaient environ 4% de la production mondiale, ce qui était effectivement problématique. Aujourd’hui, le commerce des diamants de guerre a été pratiquement éliminé grâce aux efforts du Processus de Kimberley, dont les membres représentent plus de 100 pays et plus de 99,8% de la production de diamants.

Le diamant est probablement aujourd’hui le produit le plus scruté, signalé et suivi qui existe et tous les fournisseurs de services professionnels tels que les banques ou les sociétés de transport doivent connaître extrêmement bien leurs clients. Il est vrai que l’industrie du diamant n’a pas fait grand-chose pour communiquer sur cette évolution à une échelle globale, mais de nouvelles initiatives devraient commencer à donner une image plus positive du secteur, plus proche de la réalité d’aujourd’hui.