Faut-il adapter constamment les portefeuilles aux évolutions des marchés en fonction de l’actualité?

Il y a 15 mois, j’ai décidé de construire un set de trois portefeuilles «bêtes», de type balancé avec 50% d’actions locales et 50% d’obligations d’état dans la monnaie de référence1. A la fin de chaque année je rebalance le portefeuille pour obtenir à nouveau une pondération de 50% sur chacune des classes d’actifs. Sur les sites bancaires en ligne, cette façon de faire ne coûte que quelques centaines de francs par an, en plus des coûts de gestion des ETF, entre 0.1% et 0.3%.

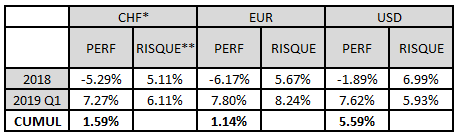

Il existe de nos jours des outils simples et bon marché pour implémenter ce type de stratégie: les ETF. Après 15 mois, voici les résultats en CHF, EUR et USD à fin mars 2019. Ces résultats, bien que peu spectaculaires, sont au-dessus de la moyenne de ce que les professionnels de la gestion privée ont réalisé pour des profils de risque similaires (voir sur le site de Performance Watcher ou en page d’accueil du site investir.ch). Chaque lecteur pourra faire le test lui-même. Et donc cela questionne, pourquoi nous les professionnels avons-nous tant de peine à délivrer des résultats probants? La performance est un des éléments du service d’une institution à ses clients privés.

La gestion à la «Forrest Gump»

Il y a quelques raisons qui expliquent la consistance des performances du dumb portfolio.

** Volatilité mensuelle sur douze mois

Simple et ciblé : un portefeuille composé de deux actifs est par définition très simple à implémenter, et aussi à suivre.

Discipliné : quoique je pense des marchés, je n’ai qu’une chose à faire, rebalancer mon portefeuille le dernier jour ouvrable de l’année, deux transactions et c’est tout.

Economique : les banques en ligne ont des droits de garde ainsi que des frais de transactions très réduits. Les ETF sont bon marché puisqu’ils coûtent entre 0.1% et 0.3% par an, un fonds traditionnel est beaucoup plus cher.

Transparent : j’ai une totale transparence de mon rendement brut et net, il est également facile de faire une attribution de performance.

Indépendant : je ne suis pas influencé par les milliers de «spécialistes financiers», le brouhaha des marchés ne me touche pas, je n’ai pas de sentiment d’urgence à agir, je suis relax.

Cela veut-il dire que je suis condamné à ce type de portefeuille bête et méchant car il ridiculise ma profession?

La réponse est évidemment non, mais il y a quelques conditions à remplir pour avoir des chances de délivrer des bons résultats sur plusieurs années, et certaines sont en lien avec les qualités du dumb portfolio ci-dessus. Pour cela il faut pouvoir s’affranchir de certaines croyances qui ont la vie dure, en voici quatre parmi les plus importantes.

Actif n’est pas réactif

La gestion «active»: il faudrait être agile, adapter constamment les portefeuilles aux évolutions des marchés en fonction de l’actualité. Nous allons en décevoir certains, mais ceci est tout à fait faux. C’est même le contraire. Gérer activement, consiste à s’inscrire dans un cycle séculaire et construire l’allocation d’actifs avec une vision longue et avec conviction. Pour cela quelques transactions par an suffisent, car moins l’on chahute les portefeuilles, plus on augmente ses chances de bien performer et d’obtenir les rendements que l’on a anticipés. Sans compter que, dans de nombreux pays, la charge fiscale est plus lourde si la durée de détention des actifs est courte.

La gestion de la volatilité sur quelques semaines peut se faire avec des stratégies d’options, car il faut éviter de toucher fréquemment à la structure du portefeuille. C’est comme pour les murs porteurs d’un immeuble, si vous les endommagez, les conséquences peuvent être fâcheuses.

Ce qui est difficile lorsqu’on gère, c’est d’avoir des convictions à long terme. Cela demande de la vision, de s’affranchir des millions de commentaires qui sont publiés chaque jour. Commenter les derniers chiffres du chômage ou de la croissance est très facile, tout le monde peut le faire, cela a donc très peu d’intérêt.

Timing is everything

C’est un adage de Wall Street, mais rien n’est plus faux. On peut avoir le système le plus sophistiqué, les meilleurs algorithmes de la planète, avoir le «nez creux», rien n’y fait, très rapidement on se rend compte qu’il n’est pas possible d’anticiper les mouvements des marchés à court terme. A éviter absolument, c’est ce qui détruit le plus de valeur et de performance, une horreur, un gros mot.

Sur mesure, oui mais…

La gestion «personnalisée et sur mesure»: quelle bonne idée! évidemment nos clients veulent une gestion personnalisée, personne ne remet cela en doute, d’ailleurs cela figure sur tous les sites de banquiers privés, mais si c’est pour servir de la soupe à nos clients, non merci. Ce qui doit être hyper personnalisé, c’est la définition du profil de risque du client, avec ses besoins, ses contraintes et ses biais cognitifs (revus chaque année). Ensuite il faut pouvoir lui faire correspondre un profil de risque existant dans son institution, que l’on suit, que l’on connait. Si chaque client a un portefeuille différent, avec son allocation propre et ses véhicules d’investissement propre, il faut m’expliquer comment se fait le suivi de cette multitude. C’est impossible: deux clients avec le même risque et la même monnaie de base, se retrouvent avec des performances totalement différentes, une loterie. Ce serait une manière de gérer le risque au niveau d’une institution, mais cela n’est sûrement pas dans l’intérêt des clients.

Innovant n’est pas le synonyme de performant

Être innovant: pour être honnête, nous n’avons jamais très bien compris ce que cela veut dire exactement. En général on parle de véhicules d’investissement et de produits. Mais cela n’a aucune valeur si l’on n’a pas la vision, car un produit en relation avec une classe d’actif à éviter ne performera pas, même s’il est «innovant».

Ainsi si vous ne savez pas quoi penser des marchés, il vous suffit de dire par exemple: «investissez dans les produits structurés innovants», ah oui, mais que met-on dedans? D’ailleurs trop de ces produits sont vendeurs de volatilité et donc dangereux lorsque les marchés sont nerveux. L’innovation via les produits n’amène pas de supplément de performance. Ce qui doit être innovant c’est le processus d’investissement, afin d’appréhender l’essence des marchés à long terme.

Pas consensuel

Plus la gouvernance est de bonne qualité, avec des rôles bien définis, un processus décisionnel clair, de la discipline, une vision longue et une excellente documentation, plus la probabilité d’avoir de bons résultats, très supérieurs au dumb portfolio, sera importante.

Je comprendrais que certaines des remarques ci-dessus puissent surprendre, voire déranger certains professionnels, mais les faits sont têtus, notre marge de progression est grande. Gérer des portefeuilles relève du marathon. C’est une épreuve de long terme, une ou deux bonnes années ne sont pas un gage de succès, il faut durer sur vingt, trente ans. J’espère vivement que d’ici deux à trois ans, lorsque la majorité des professionnels auront fait les ajustements nécessaires, le dumb portfolio sera régulièrement en dessous de la moyenne des gérants.

L’avenir de la profession de banquier privé est dans le service, la performance en fait partie dès lors que nous ne nous cachons plus derrière le rideau du secret bancaire. Soyons à la hauteur!

1. Composition des dumb portfolios par devises de référence

UBS ETF (CH) – SPI® (CHF) A-dis CHF // ISIN: CH0118923892

UBS ETF (CH) – SBI® Domestic Government 3-7 A-dis CHF // ISIN: CH0131872431

iShares Euro Government Bond Index Fund (IE) Class D Eur // ISIN: IE00BD0NC037

iShares Core MSCI EMU UCITS ETF EUR // ISIN: IE00B53QG562

iShares $ Treasury Bond 3-7yr UCITS ETF // ISIN: IE00B3VWN393

iShares Core S&P 500 UCITS ETF USD // ISIN: IE00B5BMR087