Contexte macroéconomique

En octobre, les marchés boursiers ont atteint des sommets! Si l’essentiel de leur progression s’explique par les bons résultats des entreprises hors marchés émergents, elle reflète aussi le soulagement consécutif au relèvement du plafond de la dette fédérale américaine, de l’évitement – pour l’instant – du défaut de paiement d’Evergrande, de l’évolution positive de l’épidémie aux États-Unis et des données économiques encourageantes aux États-Unis et en Europe – PMI, emploi et confiance des consommateurs.

A l’exception de la Fed qui a annoncé la réduction de ses achats d’actifs de 15 milliards de dollars par mois dès novembre, les principales banques centrales ont maintenu leurs politiques de taux et d’achat d’actifs. Seule la Banque d’Angleterre a surpris en ne relevant pas ses taux, contre une attente consensuelle de 0.15% de hausse. Cette surprise a eu pour effets de voir la livre sterling baisser et la volatilité des bons du Trésor américain, mesurée par le “MOVE”, grimper à son niveau de mars 2020.

Consensus

La hausse de la volatilité des bons du Trésor dénote l’inquiétude du marché de voir les banques centrales réagir trop tardivement à la montée de l’inflation. Une inquiétude qui combinée à l’incertitude autour des plans de relance du Président Biden, des risques de faillites dans le secteur de la construction en Chine, de la persistance des problèmes d’approvisionnement des entreprises, de la hausse brutale des prix de l’énergie et du retour du Covid-19 en Europe, incitent le consensus à la prudence.

La hausse de la volatilité des bons du Trésor dénote l’inquiétude du marché de voir les banques centrales réagir trop tardivement à la montée de l’inflation. Une inquiétude qui combinée à l’incertitude autour des plans de relance du Président Biden, des risques de faillites dans le secteur de la construction en Chine, de la persistance des problèmes d’approvisionnement des entreprises, de la hausse brutale des prix de l’énergie et du retour du Covid-19 en Europe, incitent le consensus à la prudence.

La recommandation type du consensus reste inchangée: « Sous-pondérer les obligations, être constructif sur les actions européennes, sélectif sur les valeurs exposées aux taux d’intérêt, et pour le reste, s’aligner sur son allocation stratégique ».

Scénario « Most Likely »

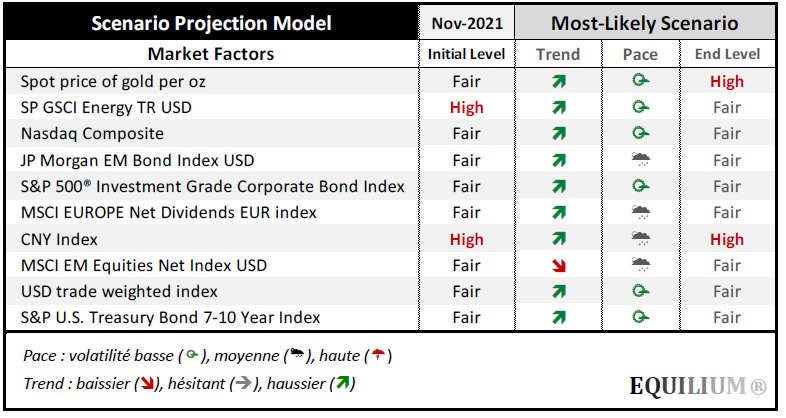

En contre-pied à cette vision prudente notre scénario “le plus probable” reste haussier, bien que les impacts projetés pour novembre soient modérés. Le scénario le plus probable propose une vision optimiste et suggère un mois de novembre positif pour le portefeuille. Le scénario est inspiré par la dominante des périodes haussières des marchés que nous connaissons depuis la fin de la grande crise financière.

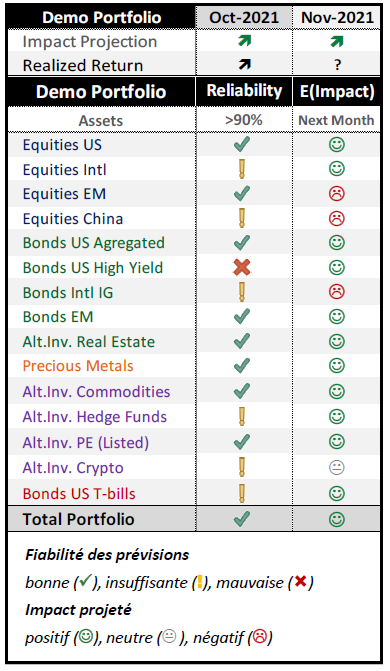

Ainsi, à l’exception des actions émergentes projetées à la baisse, les autres facteurs du marché sont tous projetés à la hausse, avec des rythmes de changement moyens ou inférieurs à la moyenne. Les six actifs qui n’atteignent pas le seuil minimum de fiabilité de 90%, ne sont pas pris en compte dans l’analyse.

Parmi les actifs ayant un taux de fiabilité élevé seuls les actions émergentes ont un impact projeté négatif, les huit autres actifs qui passent le seuil de fiabilité sont positifs .

Qualité des prévisions d’octobre 2021

les prévisions qualitatives du «Most-Likely» scenario en octobre ont été: 100% correctes pour les niveaux de fin de mois (Levels), justes à 60% pour les tendances (Trends) et justes à 60% pour les notes de volatilité (Paces).

La qualité projective du modèle, i.e. sa capacité de projeter correctement, pour un scenario réalisé, le gain ou la perte du portefeuille, est restée supérieure à 95% sur les 24 derniers mois.

Après 25 années dans le secteur financier- comme responsable institutionnel, risk-manager et gestionnaire d’actifs – Stéphane Alec a cofondé Outquant en 2009, société dédiée au développement d’applications d’aide à la décision en matière d’investissement.

Outquant propose des solutions qui permettent d’appréhender l’incertitude des machés avec cohérence et agilité. Une approche hybride (homme-machine) où la créativité et l’intelligence humaine sont complétées par la puissance exploratrice de l’intelligence artificielle.

C’est dans cet esprit qu’a été conçu Equilium © – une plateforme d’aide à la décision pour une gestion de portefeuille basée sur la simulation de scénarios de marchés.

Equilium© est au cœur de l’offre de services d’Outquant aux investisseurs professionnels – institutions de prévoyance, family-offices ou compagnies d’assurances. Le caractère novateur et la valeur perçue de l’offre d’Outquant lui valent de compter parmi ses clients – depuis 2019 – une des «top 3» institutions de prévoyance en Suisse.