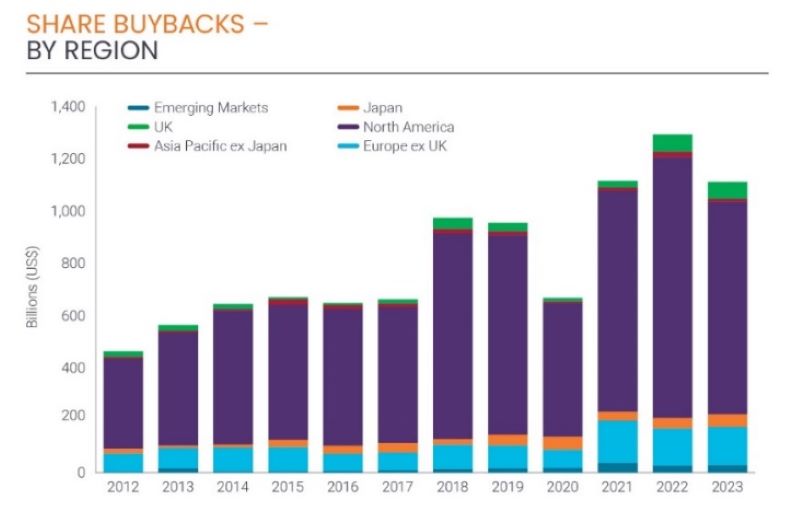

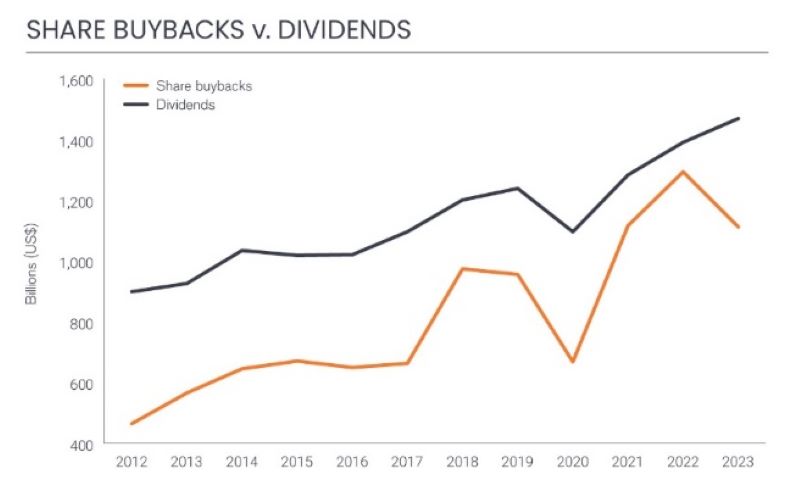

Bien que les dividendes mondiaux aient atteint un nouveau record en 2023, les entreprises ont dépensé beaucoup moins pour racheter leurs propres actions, selon la dernière étude annuelle de Janus Henderson sur les rachats d'actions, un supplément spécial de son indice trimestriel Global Dividend Index. Le total de 1 110 milliards de dollars était inférieur de 181 milliards de dollars à celui de 2022, soit une baisse significative de 14,0% en glissement annuel et suffisamment importante pour que les rachats de 2023 soient également inférieurs au total de 2021. Toutefois, cette baisse part d'une base très élevée et laisse le total annuel bien au-dessus des niveaux d'avant la pandémie.

Points à retenir :

- Les rachats d’actions mondiaux sont passés à 1’110 milliards de dollars en 2023, soit une baisse de 181 milliards de dollars ou de 14,0%.

- La croissance des dividendes s’est poursuivie malgré la baisse des rachats d’actions

- Les rachats d’actions en Europe ont augmenté en 2023, atteignant un niveau record en Italie, en Espagne, en Norvège et en Belgique, mais ils ont fortement diminué en Suisse.

- Les rachats d’actions aux États-Unis ont diminué plus rapidement que dans le reste du monde, en particulier dans les entreprises technologiques américaines.

- Au Royaume-Uni, les rachats n’ont baissé que de 2,6%, la baisse des dépenses des compagnies pétrolières ayant été compensée par les banques et d’autres acteurs.

- Les réductions des rachats dans les banques australiennes ont fait baisser le total de l’Asie-Pacifique hors Japon.

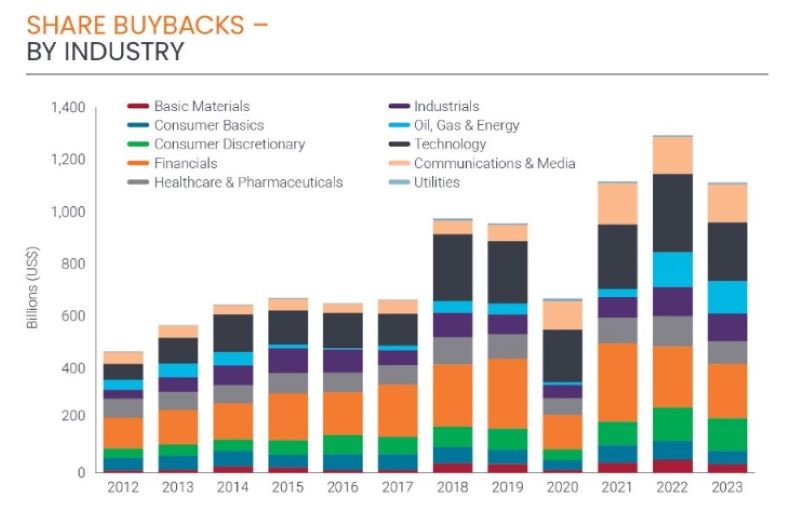

- Les tendances sectorielles ont été fortement influencées par les États-Unis, mais au niveau mondial, ce sont les télécommunications, les banques et les constructeurs automobiles qui ont enregistré les augmentations les plus importantes en 2023.

L’appétit des entreprises européennes pour les rachats d’actions s’accroît

Les rachats sont de plus en plus généreux en Europe. Dans l’ensemble de la région, le montant total versé a augmenté de 2,9% pour atteindre 146 milliards de dollars en 2023 (contre une augmentation sous-jacente de 20% des dividendes pour la même période). Les variations d’un pays à l’autre sont considérables : les rachats ont atteint un niveau record en Italie (sous l’impulsion d’Unicredit et de Stellantis), en Espagne (sous l’impulsion de Santander, Iberdrola et Telefonica), en Norvège (Equinor) et en Belgique (AB-Inbev et KBC), mais c’est en France, en Suisse et aux Pays-Bas que la valeur des actions rachetées a été la plus élevée. La baisse la plus importante a quand même été enregistrée en Suisse, où la majorité des entreprises ont réduit leurs rachats ; c’est Nestlé qui a eu l’impact le plus important, en réduisant presque de moitié son programme, qui s’élève à 5,8 milliards de dollars. Le nombre d’entreprises européennes qui ont augmenté leurs rachats en 2023 est à peu près le même que celui des entreprises qui les ont réduits, bien que la très forte croissance des dividendes en 2023 ait fait que les rachats ont augmenté moins que les dividendes et qu’ils ont diminué en tant que proportion du rendement pour les actionnaires à 48% des dividendes versés, contre 55% en 2022.

Les sociétés américaines sont celles qui ont racheté le plus d’actions en 2023

Les entreprises américaines sont celles qui ont le plus racheté leurs propres actions, pour un montant total de 773 milliards de dollars en 2023, soit 7 dollars sur 10 dans le monde. Cependant, elles ont également procédé à une réduction disproportionnée: les rachats américains ont chuté de 159 milliards de dollars l’année dernière, soit une baisse de 17% d’une année sur l’autre. Ce sont les entreprises technologiques américaines qui ont le plus réduit leurs dépenses, avec 69 milliards de dollars de moins que l’année précédente. Parmi elles, Microsoft et Meta ont réduit leurs rachats de près d’un tiers, et Apple d’un septième.

D’importantes réductions ont également été enregistrées dans une grande partie du secteur américain de la santé et dans le secteur financier, mais pas dans le secteur bancaire, où les réductions opérées par certaines banques ont été plus que compensées par des augmentations dans d’autres secteurs. Dans l’ensemble, aux États-Unis, le nombre d’entreprises ayant réduit leurs dépenses de rachat d’actions a été supérieur à celui des entreprises ayant augmenté leurs dépenses, dans une proportion de 1,8 pour 1. Néanmoins, la valeur des rachats a été 1,2 fois supérieure à la valeur des dividendes versés par les entreprises américaines figurant dans l’indice mondial des dividendes de Janus Henderson.

Les entreprises britanniques ont également procédé à d’importants rachats d’actions

En dehors des États-Unis, les entreprises britanniques ont été les plus grandes acheteuses de leurs propres actions, représentant 1 dollar sur 17 du total mondial en 2023. Les achats, d’un montant de 64,2 milliards de dollars, n’ont baissé que de 2,6% par rapport à l’année précédente et représentent 75% des dividendes versés. Shell est le plus grand acheteur non américain de ses propres actions (représentant près d’un quart du total britannique), mais il a fortement réduit ses achats en 2023, tout comme BP, BAT, Lloyds et un certain nombre d’autres grandes entreprises britanniques de premier ordre. Les augmentations significatives de HSBC, Barclays et d’autres ont presque compensé ces réductions, ce qui n’a entraîné qu’une légère baisse globale pour l’année.

Les rachats d’actions restent moins importants en Asie-Pacifique

Les entreprises de la région Asie-Pacifique hors Japon sont les moins susceptibles de mener des programmes de rachat d’actions. La forte réduction en glissement annuel (-40,0%) reflète principalement la baisse des rachats d’actions par les grandes banques australiennes, qui a plus que compensé les augmentations à Hong Kong et en Corée du Sud.

Les données du Japon sont en retard par rapport au reste du monde car les résultats annuels pour 2023/2024 n’ont pas encore été publiés (voir la méthodologie pour plus de détails). La forte augmentation (+18%) reflète en grande partie l’activité de l’année civile 2022. Un examen plus approfondi des rapports intermédiaires suggère que les rachats d’actions devraient également être plus faibles en glissement annuel pour 2023/24, bien que cela ne soit pas clair avant que la saison des rapports ait commencé au début du mois de mai.

Au niveau sectoriel, ce sont les télécommunications, les banques et les sociétés de véhicules qui ont racheté le plus d’actions

Par secteur, les technologies, les soins de santé et les services financiers ont connu les réductions les plus importantes, l’impact le plus marqué étant observé parmi les entreprises américaines. En fait, en dehors des États-Unis, les entreprises du secteur de la santé ont augmenté leurs rachats d’actions. Les entreprises des secteurs de la chimie, de l’exploitation minière et de la consommation de base, comme le tabac et les produits ménagers, ont également réduit leurs rachats d’actions. À l’échelle mondiale, ce sont les télécommunications, les banques et les entreprises du secteur automobile qui ont procédé aux augmentations les plus importantes.

Il convient de noter que les rachats d’actions sont très concentrés. Un peu plus de la moitié des entreprises de l’indice Janus Henderson composé de 1’200 sociétés ont racheté des actions en 2023, mais 45 d’entre elles seulement représentaient la moitié du total annuel consacré au rachat d’actions à l’échelle mondiale.

Ben Lofthouse, Responsable de l’équipe Global Equity Income chez Janus Henderson, explique: «De nombreuses entreprises utilisent les rachats comme une soupape de sécurité, un moyen de restituer l’excédent de capital aux actionnaires sans fixer des attentes de dividendes qui pourraient ne pas être viables à long terme. Cette pratique est particulièrement appropriée dans les secteurs cycliques tels que le pétrole ou la banque. Cette flexibilité explique pourquoi les rachats sont plus volatils que les dividendes. Cela signifie également qu’il n’y a aucune preuve réelle que les rachats prennent le pas sur les dividendes. Meta, par exemple, a versé son premier dividende en 2024. En outre, la taille relative des rachats par rapport aux dividendes a diminué dans toutes les régions, à l’exception du Japon et des marchés émergents (où les données sont décalées). Il est clair que les entreprises continuent de soutenir le dividende comme moyen de restituer du capital aux actionnaires.

La hausse des taux d’intérêt a joué un rôle dans le déclin des rachats d’actions: lorsque la dette est bon marché, il est logique que les entreprises empruntent davantage (à condition qu’elles le fassent avec prudence) et utilisent le produit de ces emprunts pour retirer des capitaux propres coûteux. À ce stade du cycle, certaines entreprises remboursent leur dette en utilisant des liquidités qui auraient pu être consacrées à des rachats d’actions, mais très peu réduisent leurs dividendes, comme le montrera notre prochain indice mondial des dividendes.

Il est tentant d’extrapoler une nouvelle tendance à la baisse des rachats. Mais une année de baisse par rapport à des sommets pluriannuels n’est pas une preuve de cette tendance. Il s’agit pour les entreprises de trouver le bon équilibre entre les dépenses d’investissement, leurs besoins de financement et les rendements pour les actionnaires via les dividendes, les rachats ou les deux.»

Méthodologie: Janus Henderson a compilé les données relatives aux rachats d’actions à partir des rapports annuels sur les flux de trésorerie des 1’200 plus grandes entreprises mondiales en termes de capitalisation boursière. Les entreprises dont la fin d’exercice est postérieure au 1er mars 2023 ont été prises en compte dans les données de 2023, mais la grande majorité d’entre elles, représentant 86% de la valeur des rachats, ont clôturé leurs comptes entre la fin septembre 2023 et la fin décembre 2023. Cela signifie que les données japonaises en particulier, où les entreprises clôturent leur exercice en mars, sont en retard par rapport au reste du monde.