Voici dix graphiques à retenir du huitième mois de cette année.

Par Charles-Henry Monchau, CIO, et Valérie Noël, Head of Trading

Graphique 1: Les données macro-économiques déçoivent aux Etats-Unis

Après plusieurs mois de surprises positives du côté des données macro-économiques américaines, le mois d’août a été plutôt décevant avec la plus forte baisse de l’indice Citigroup Economic surprises index depuis le mois de mai 2022. Il faut toutefois souligner que la plupart des surprises négatives ont été observées sur les «hard data» càd les données macro-économiques du mois écoulé. Les «soft data» – qui tentent d’estimer les futures données – ont majoritairement surpris à la hausse. Ainsi, l’indicateur de la Fed d’Atlanta Nowcast GDP model estime que le PIB réel américain au 3ème trimestre pourrait être de 5.9% en rythme annualisé. Il s’agit d’un taux de croissance bien supérieur à ce qu’attend le marché.

Après plusieurs mois de surprises positives du côté des données macro-économiques américaines, le mois d’août a été plutôt décevant avec la plus forte baisse de l’indice Citigroup Economic surprises index depuis le mois de mai 2022. Il faut toutefois souligner que la plupart des surprises négatives ont été observées sur les «hard data» càd les données macro-économiques du mois écoulé. Les «soft data» – qui tentent d’estimer les futures données – ont majoritairement surpris à la hausse. Ainsi, l’indicateur de la Fed d’Atlanta Nowcast GDP model estime que le PIB réel américain au 3ème trimestre pourrait être de 5.9% en rythme annualisé. Il s’agit d’un taux de croissance bien supérieur à ce qu’attend le marché.

Graphique 2: Le marché revoit à la hausse les perspectives de taux d’intérêt aux Etats-Unis

Malgré des données macro-économiques américaines dans l’ensemble décevante, le marché a revu à la hausse les anticipations de hausse de taux. Au 31 août, le marché anticipait une probabilité de 12% d’une hausse des taux directeurs de la Fed au mois de septembre et une probabilité de 45% pour une hausse en novembre ou en décembre. Il semblerait toutefois que le consensus du marché semble converger vers le scénario d’une longue pause du cycle de taux d’intérêt. Un scénario corroboré par le discours de Mr Powell lors du très attendu symposium des banquiers centraux à Jackson Hole au Wyoming qui avait lieu en fin de mois. Le message principal est que la Fed est prête à faire une pause dans sa politique monétaire, mais qu’elle adoptera une position plus «hawkish» si les données économiques continuent d’être aussi solides.

Malgré des données macro-économiques américaines dans l’ensemble décevante, le marché a revu à la hausse les anticipations de hausse de taux. Au 31 août, le marché anticipait une probabilité de 12% d’une hausse des taux directeurs de la Fed au mois de septembre et une probabilité de 45% pour une hausse en novembre ou en décembre. Il semblerait toutefois que le consensus du marché semble converger vers le scénario d’une longue pause du cycle de taux d’intérêt. Un scénario corroboré par le discours de Mr Powell lors du très attendu symposium des banquiers centraux à Jackson Hole au Wyoming qui avait lieu en fin de mois. Le message principal est que la Fed est prête à faire une pause dans sa politique monétaire, mais qu’elle adoptera une position plus «hawkish» si les données économiques continuent d’être aussi solides.

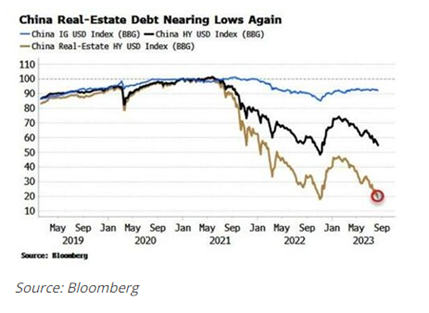

Graphique 3: Les craintes d’une grave crise immobilière et financière en Chine

La Chine est actuellement confrontée à toute une série de problèmes: crise de confiance, risques liés au système bancaire parallèle, incapacité du secteur privé à stimuler la croissance, taux de chômage record chez les jeunes mais aussi et surtout une crise du secteur immobilier. Les fondamentaux à long terme du marché des logements ont changé: la croissance de la population chinoise a probablement atteint son maximum, l’urbanisation ralentit et le taux d’accession à la propriété est déjà très élevé. Cela signifie que la demande et la construction immobilières resteront bien en deçà des sommets atteints en 2020-2021, même si elles se redressent après avoir atteint leur niveau le plus bas. Entre-temps, le secteur reste soumis à une pression intense et menace la stabilité économique et financière de la Chine.

Country Garden, le plus grand promoteur immobilier de Chine, risque de se retrouver en cessation de paiement, avec des milliards de dollars de pertes et 200 milliards de dollars de factures impayées. Pendant ce temps, Evergrande s’est placé sous la protection du chapitre 15 de la loi sur les faillites devant un tribunal de Manhattan. En juillet, Evergrande a affiché une perte de 81 milliards de dollars combinée au cours des deux dernières années. Le fait que les promoteurs immobiliers de l’État chinois soient également en grande difficulté complique le problème de l’immobilier en Chine, car cela réduit leur capacité à soutenir le secteur en reprenant des projets inachevés du secteur privé.

Conséquence: l’indice immobilier de la dette Investment Grade et High Yield du secteur immobilier chinois se rapproche des plus bas historiques.

Graphique 4: L’affaiblissement de la demande étrangère pour les obligations du Trésor américain

La période est délicate pour la dette souveraine américaine qui est confrontée à de multiples vents contraires: la hausse des prix de l’énergie, le resserrement quantitatif de la Fed et, enfin, l’affaiblissement de la demande de la part des acheteurs historiques d’obligations du Trésor américain. En effet, les avoirs chinois en bons du Trésor américain viennent d’atteindre leur plus bas niveau en 14 ans, passant en-dessous des 850 milliards de dollars; le stock de bons du Trésor américain de l’Arabie saoudite est tombé à son plus bas niveau depuis plus de six ans (à moins de 100 milliards de dollars), tandis que les investisseurs japonais – les plus grands détenteurs étrangers de bons du Trésor américain – sont désormais moins intéressés par les obligations américaines en raison de la hausse des rendements des obligations japonaises à long terme à la suite de l’ajustement de la politique monétaire de la Banque du Japon.

Cette baisse de la demande est une très mauvaise nouvelle pour l’Oncle Sam. En effet, les charges d’intérêt américaines ont augmenté d’environ 50% au cours de l’année écoulée, pour atteindre près de 1’000 milliards de dollars sur une base annuelle.

Elle survient également à un moment où l’offre de titres du Trésor américain est très importante. Alors que le déficit budgétaire explose, le Trésor américain va vendre pour 1 000 milliards de dollars de dette ce trimestre, soit le deuxième montant le plus élevé de l’histoire (seuls les 2’753 milliards de dollars liés au Covid au deuxième trimestre 2020 le dépassent) – et 852 milliards de dollars supplémentaires sont prévus pour le quatrième trimestre.

Le niveau d’endettement total des États-Unis devrait passer de 98% du PIB en 2023 à 118% du PIB en 2033. En 2053, le ratio dette/PIB des États-Unis devrait atteindre le chiffre alarmant de 195% (CBO).

L’abaissement de la note de Fitch, même s’il n’est pas immédiatement catastrophique, constitue un avertissement quant aux répercussions potentielles de la hausse de l’endettement et du manque de discipline fiscale.

Alors que les rendements semblent de plus en plus attrayants sur les parties intermédiaires et longues de la courbe des taux américains, les investisseurs sont bien conscients de la faiblesse des fondamentaux et pourraient exiger à l’avenir une prime plus élevée pour investir dans les bons du Trésor.

Graphique 5: Une saison des résultats d’entreprise plutôt positive avec l’IA en “guest star”

Une large majorité des titres du S&P a battu les attentes du consensus pour le 2ème trimestre. Il est également intéressant de relever qu’au cours des mois de juillet et d’août, les analystes ont revu à la hausse les estimations du BPA des entreprises du S&P 500 pour le troisième trimestre (+0,4%) mais aussi pour le quatrième trimestre (+0.6%).

L’intelligence artificielle continue de faire le buzz lors des conférences téléphoniques qui suivent la présentation des résultats. Comme le montre le graphique ci-dessous (mentions de l' »IA » dans les conférences téléphoniques post-résultats), nous sommes passés de ~500 mentions en 2015 à ~30’000 cette année (alors qu’il reste encore 4 mois). Les entreprises semblent vouloir “surfer” sur l’engouement que génère l’intelligence artificielle auprès des investisseurs.

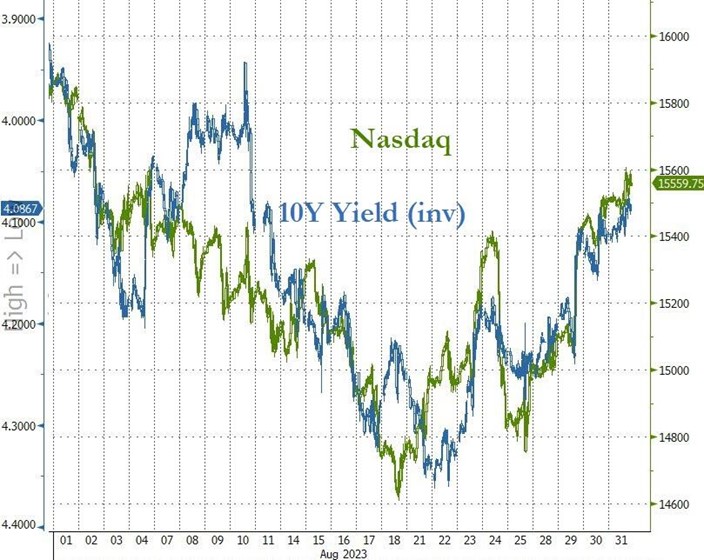

Graphique 6: Correction simultanée des marchés d’actions et des marchés obligataires aux Etats-Unis

Malgré la révision à la hausse des bénéfices attendus pour les entreprises, la volatilité des marchés s’est accrue au mois d’août, reflétant le regain de tension sur le marché immobilier chinois, la faiblesse des données macroéconomiques en provenance de Chine et l’augmentation des rendements des obligations souveraines aux Etats-Unis.

Dans ce contexte, les actions mondiales s’affichent en recul sur le mois (-2.8% pour l’indice MSCI All Country World). Les marchés développés ont mieux résisté que les marchés émergents, avec une perte de 2,3 % contre 6,1%.

Malgré un rebond en fin de mois, les actions américaines sont également en recul au mois d’août. Le Nasdaq a d’ailleurs enregistré sa plus mauvaise performance mensuelle (-2.1%) depuis décembre 2022. Le S&P 500 enregistre quant à lui une baisse de -1.6%. Comme le montre le graphique ci-dessous, il existe une forte corrélation entre les mouvements enregistrés sur le S&P 500 et ceux observés sur les rendements des bons du trésor américain à 10 ans.

Graphique 7: Hausse des pétrolières et recul des valeurs bancaires

Avec le rebond du pétrole, le secteur de l’énergie (S&P 500) affiche un gain de 1.5% au mois d’août. Il s’agit du seul secteur avec une performance positive. La plus mauvaise performance est enregistrée par le secteur des Services publics (-5.9%); il s’agit d’un secteur très sensible aux rendements obligataires. Le secteur bancaire a également connu un mois compliqué ; les banques américaines restent sous pression (-8.8% sur le mois) du fait de la hausse des rendements obligataires et du retrait des dépôts par leurs clients au bénéfice des fonds monétaires.

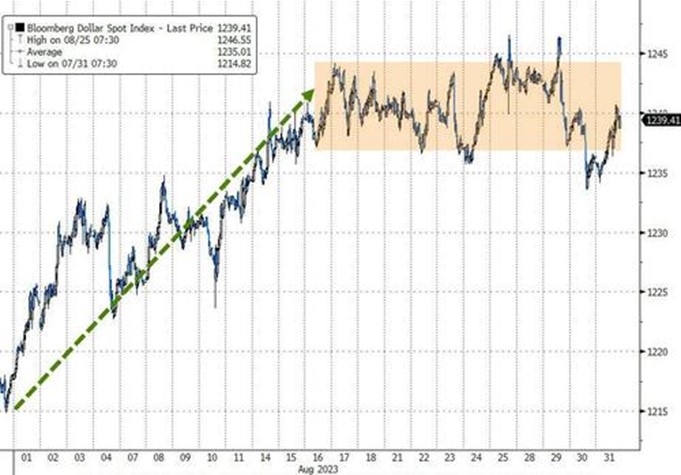

Graphique 8: Hausse du dollar

Les craintes liées à la Chine, la politique toujours restrictive de la Fed mais aussi des données économiques européennes relativement décevantes ont permis au dollar américain d’enregistrer sa plus forte progression mensuelle depuis le mois de février. Même si cette hausse a surtout eu lieu dans la première partie du mois.

Graphique 9: Une période contrastée pour les matières premières

Du fait de la hausse du billet vert et des difficultés de la Chine, les matières premières ont été dans l’ensemble sous pression lors du mois écoulé. Le cuivre, l’or et l’argent enregistrent des performances mensuelles négatives. A contrario, l’énergie continue son rebond avec des gains respectifs de 5.2% et de 2% pour le gaz naturel et le pétrole.

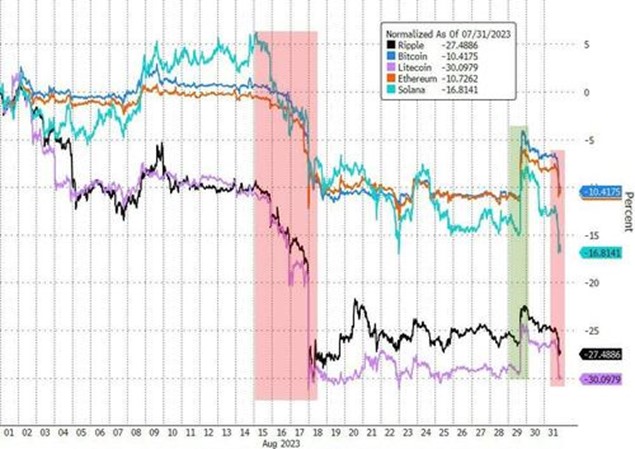

Graphique 10: Un mois compliqué pour les cryptomonnaies

Alors que le rebond des cryptomonnaies fut spectaculaire au premier semestre, Bitcoin et Ether sont tous les deux en recul de près de 10% au mois d’août. La faible liquidité des marchés et la hausse des rendements obligataires semblent avoir pesé sur cette nouvelle classe d’actifs.

Bonne semaine à toutes et à tous.