Le plan anti-inflation adopté par les États-Unis visant à combattre le changement climatique favorise la relocalisation industrielle.

Les États-Unis ont approuvé en août dernier leur plus important plan d’investissement sur le climat, nommé ‘Inflation Reduction Act’ (IRA), dont 369 milliards de dollars sont alloués à la transition énergétique. Cette nouvelle législation pour le climat met en place des crédits d’impôt, des subventions, des prêts ainsi que des politiques de soutien pour des secteurs tels que les véhicules propres, le solaire, l’éolien ou encore le nucléaire. Elle encourage également les nouvelles technologies comme l’hydrogène et la capture de carbone.

Dans le détail, l’IRA donne de la visibilité aux investissements verts pendant les dix prochaines années, mais il a également la particularité d’avoir des exigences en termes de production locale pour avoir l’éligibilité aux aides gouvernementales. Il devra donc entraîner des changements importants sur les chaînes de production des secteurs liés à la transition climatique.

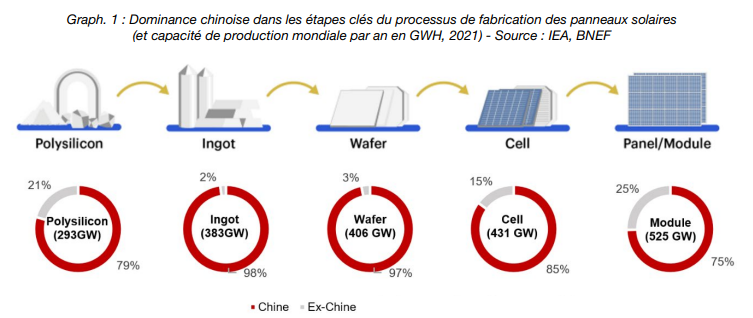

Prenant comme exemple le secteur du solaire (graphique 1), la part de la Chine dans l’ensemble des étapes de fabrication des panneaux photovoltaïques à l’échelle mondiale est passée d’environ 50% en 2010 à plus de 80% aujourd’hui. On peut faire le même constat dans d’autres secteurs et conclure que la Chine domine l’ensemble des chaines d’approvisionnement des technologies clés à la transition comme les panneaux solaires, les véhicules électriques et le stockage d’énergie, entre autres.

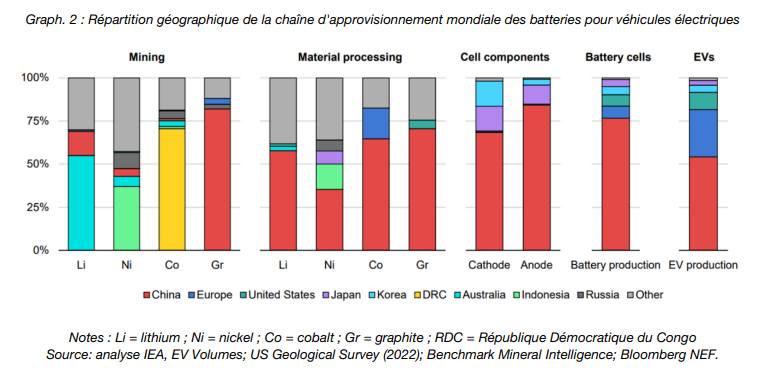

Afin d’adresser la problématique des chaînes d’approvisionnement, l’IRA offre des crédits d’impôt aux fournisseurs de matériaux et aux fabricants de batteries pour véhicules électriques. En contrepartie, les matériaux des batteries doivent provenir des États-Unis ou des pays signataires d’un accord de libre-échange.

De plus, après 2024, l’aide de 7’500 dollars octroyée aux acheteurs de véhicules électriques aux États-Unis restera en place tant que le véhicule est produit en Amérique du Nord, incluant le Mexique, et que les minéraux critiques, tels que ceux utilisés dans les batteries, ne proviennent ni de Chine, ni de Russie.

Cela devrait déclencher le développement de la filière sur le sol américain, étant donné la domination actuelle de la Chine dans la production de matériaux des batteries et la faible part de production nationale des véhicules électriques actuellement vendus aux États-Unis (graphique 2).

L’IRA prévoit également 37 milliards de dollars pour encourager la fabrication nationale d’équipement éolien, solaire et de stockage d’énergie, avec l’objectif spécifique de créer des emplois aux États-Unis et de réduire la dépendance à l’égard des chaînes d’approvisionnement étrangères. L’IEA (International Energy Agency) estime que l’industrie du solaire photovoltaïque pourrait créer 1’300 emplois pour chaque gigawatt de capacité de production, en particulier dans les segments les plus intensifs en termes d’emplois qui sont la fabrication de modules et de cellules.

Cette relocalisation des chaînes d’approvisionnement peut être plus facilement réalisable dans des industries relativement naissantes telles que les batteries, par rapport aux industries plus matures comme l’énergie solaire qui sont déjà fortement concentrées en Asie et qui bénéficient donc d’importantes économies d’échelle.

A cela s’ajoutent d’autres politiques américaines qui visent à renforcer la compétitive technologique des États-Unis pour concurrencer la Chine. On peut citer notamment les 52 milliards de dollars en subventions prévus par le plan de relance ‘Chips Act’ pour encourager les entreprises américaines à relocaliser leur production de semiconducteurs sur le territoire national et les investissements dans la fabrication de puces.

Nous estimons que des entreprises américaines devraient ressortir gagnantes de ce plan d’investissement, en particulier dans leurs marchés locaux et que les sociétés chinoises garderont un avantage compétitif naturel dans leur pays d’origine. La question se pose finalement sur la perte de compétitive de l’Europe face à cette confrontation technologique des deux plus grandes puissances économiques mondiales.

Achevé de rédiger le 30/08/2022 par l’équipe Climat-Transition

Ce document est destiné à des clients professionnels. Il ne peut être utilisé dans un but autre que celui pour lequel il a été conçu et ne peut pas être reproduit, diffusé ou communiqué à des tiers en tout ou partie sans l’autorisation préalable et écrite de Mandarine Gestion. Aucune information contenue dans ce document ne saurait être interprétée comme possédant une quelconque valeur contractuelle. Ce document est produit à titre purement indicatif. Il constitue une présentation conçue et réalisée par Mandarine Gestion à partir de sources qu’elle estime fiables. Mandarine Gestion se réserve la possibilité de modifier les informations présentées dans ce document à tout moment et sans préavis et notamment, en ce qui concerne la description des processus de gestion qui ne constitue en aucun cas un engagement de la part de Mandarine Gestion. Mandarine Gestion ne saurait être tenue responsable de toute décision prise ou non sur la base d’une information contenue dans ce document, ni de l’utilisation qui pourrait en être faite par un tiers.

Les OPCVM cités dans ce document sont autorisés à la commercialisation en France et éventuellement dans d’autres pays où la loi l’autorise. Les performances, classements, prix, notations et statistiques passés ne sont pas un indicateur fiable des performances, classements, prix, notations et statistiques futurs. Les performances ne sont pas constantes dans le temps et ne font l’objet d’aucune garantie. Les risques et les frais relatifs à l’investissement dans les OPCVM sont décrits dans les prospectus de ces derniers. Les prospectus et les documents périodiques sont disponibles sur simple demande auprès de Mandarine Gestion et consultables sur le site www.mandarine-gestion.com. Le prospectus doit être remis au souscripteur préalablement à la souscription et il convient de vérifier si l’investisseur est légalement autorisé à souscrire dans un OPCVM Les principaux risques de ces OPCVM sont les suivants : risque actions, risque de perte de capital, risque de gestion discrétionnaire, risque de change, risque de taux et risque de crédit. Les descriptifs et les détails de ces risques figurent dans le prospectus complet de l’OPCVM concerné.