La semaine dernière, carry outperformance a surperformé et les rendements gouvernementaux ont légèrement baissé, les fronts étant plus performants. Dans le domaine du crédit d'entreprise, le haut rendement a battu l'investment grade, le dollar américain est resté stable et les matières premières ont été mitigées. L'énergie a surperformé, en ligne avec les tensions au Moyen-Orient. Les actions sont restées dans la fourchette des marchés mondiaux (+/-1%), à l'exception du Nikkei 225 japonais, qui a enregistré ses gains hebdomadaires les plus importants depuis mars 2022, l'afflux d'investisseurs internationaux entretenant l'optimisme quant à la fin prochaine de la déflation qui dure depuis dix ans.

Au cours de la première semaine de chaque mois, les données relatives au marché du travail attirent l’attention des investisseurs. La deuxième semaine, les données relatives à l’inflation occupent le devant de la scène. En Asie, les prix à la consommation en Australie ont baissé à 4,3%, en dessous de l’estimation consensuelle de 4,4%, grâce à la chute des prix des carburants. Les taux réels sont ainsi devenus positifs (les taux directeurs sont fixés à 4,35%) pour la première fois depuis plus de trois ans, ce qui permettra à la Banque de réserve d’Australie de maintenir ses taux directeurs lors de sa prochaine réunion en février. En Chine, les inquiétudes concernant la déflation se sont poursuivies, les prix à la consommation et les prix à la production continuant à baisser sur une base annuelle (-0,3% et -2,7%, respectivement). Nous pensons que les pressions déflationnistes qui se sont accumulées en Chine peuvent être attribuées au retard de la reprise de la consommation par rapport à la production et à la baisse des prix mondiaux des matières premières – en particulier les prix du porc et du logement. En outre, la croissance du crédit reste faible, la croissance de la masse monétaire M2 se ralentissant à 9,7% en glissement annuel et la croissance de M1 restant stable à 1,3% en glissement annuel. Cependant, nous commençons à voir un tournant dans les données ; les prix à la production et les prix de base à la consommation ont augmenté de 0,1% d’un mois sur l’autre, et dans les données sur les prêts, les prêts aux ménages et aux entreprises se sont stabilisés. M. Zou Lan, directeur de la Banque populaire de Chine, a indiqué que de nouvelles réductions du RRR (ratio de réserves obligatoires) allaient avoir lieu, ce qui devrait soutenir la croissance du crédit (1). Dans le même temps, les régulateurs du gouvernement central chinois ont annoncé que les gouvernements locaux contribueraient à coordonner le soutien financier aux promoteurs immobiliers (2). Au Japon, alors que les prix à la consommation ont baissé plus que prévu à 2,4%, les prix de base ont été conformes aux attentes à 3,5 %. Cependant, la croissance des salaires a déçu, ralentissant fortement en novembre à 0,2 % en glissement annuel, contre 1,5 % en glissement annuel en octobre. Cela décevra probablement la Banque du Japon, qui continue à rechercher une relation étroite entre les augmentations de salaires et les prix à la consommation comme condition pour mettre fin à sa politique de taux zéro.

En Europe, où les données sur les prix s’étalent sur deux semaines, les premiers signes indiquent que les prix sont restés stables en décembre. Jusqu’à présent, la France et l’Espagne ont rapporté des augmentations harmonisées des prix à la consommation, toutes deux inchangées par rapport à novembre (respectivement 3,7% et 3,8%), et conformes aux attentes. Par ailleurs, l’indice global des prix à la consommation de la zone euro devrait également rester inchangé à 2,9%. Le marché des swaps de taux d’intérêt au jour le jour évalue actuellement à 89% la probabilité que la Banque centrale européenne (BCE) réduise ses taux directeurs de 25 points de base en avril. En ce qui concerne les États-Unis, les prix à la consommation globaux et de base ont augmenté de 0,3 % par mois, ce qui a eu pour effet de pousser les prix des douze derniers mois au-delà des attentes; l’inflation globale a augmenté à 3,4% en glissement annuel et l’inflation de base à 3,9% en glissement annuel. Les prix élevés des services et du logement suggèrent que l’inflation pourrait rester stable aux niveaux actuels. Le marché des swaps de taux d’intérêt au jour le jour évalue actuellement à 80% la probabilité que le Federal Open Market Committee (FOMC) réduise les taux directeurs de 25 points de base en mars.

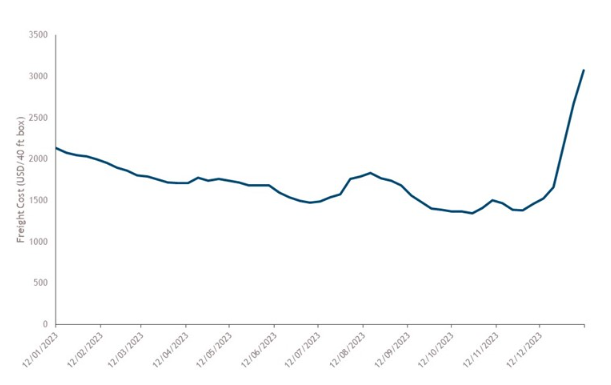

Les données relatives à l’inflation permettront aux banques centrales de rester en attente et, à l’exception de la Banque du Japon, leur prochaine action consistera à assouplir leur politique, la Chine étant probablement en tête de file de cet assouplissement. L’inflation de base montre des signes de rigidité, mais l’inflation globale continue de bénéficier de la baisse des prix des matières premières et de la stabilité des biens de consommation. Les décideurs politiques surveilleront de près le Moyen-Orient et ses effets sur les prix de l’énergie, ainsi que l’augmentation notable des coûts de transport (voir le graphique de la semaine). Les investisseurs sont alignés et s’attendent à un assouplissement. La différence entre les deux camps est la patience, les investisseurs prévoyant le début probable de l’assouplissement pour mars ou avril. Dans le même temps, les banques centrales continuent de repousser la date du début de l’assouplissement. La semaine dernière, aux États-Unis, le président de la Réserve fédérale d’Atlanta, Raphael Bostic, membre votant du FOMC, a déclaré qu’il ne s’attendait pas à des réductions de la politique monétaire avant le second semestre de l’année (3). Entre-temps, les membres de la BCE continuent de suggérer qu’ils souhaitent examiner les négociations salariales du premier trimestre avant d’envisager des réductions de taux.

Graphique de la semaine : La hausse des coûts du fret va-t-elle anticiper les prix à la consommation ?

(1) Bloomberg News, “China Hints at More Easing with Possible Reserve Ratio Cut (3),” 8th January 2024

(2) Bloomberg News, “China Pledges to Boost Developer Lending as Home Sales Slump,” 12th January 2024

(3) MT Newswires, “Federal Reserve Watch for January 8th: Bostic Sees Two Rate Cuts in 2024, Starting Second Half of Year,” 8th January 2024

La valeur des investissements et les revenus qu’ils génèrent peuvent baisser ou augmenter et ne sont pas garantis. Les investisseurs peuvent ne pas récupérer l’intégralité du montant investi.

Ce document ne doit pas être considéré comme une prévision, une recherche ou un conseil en investissement, et ne constitue pas une recommandation, une offre ou une sollicitation d’achat ou de vente de titres ou d’adoption d’une stratégie d’investissement. Les opinions exprimées par Muzinich & Co sont en date du 14 avril 2023 et peuvent changer sans préavis. Toutes les données chiffrées proviennent de Bloomberg au 14 avril 2023, sauf indication contraire.

La société Muzinich & Co. mentionnée dans le présent document est définie comme Muzinich & Co., Inc. et ses sociétés affiliées. Ce document a été produit à des fins d’information uniquement et, en tant que tel, les opinions qu’il contient ne doivent pas être considérées comme des conseils d’investissement. Les opinions sont celles de la date de publication et peuvent être modifiées sans référence ni notification. Les performances passées ne sont pas un indicateur fiable des résultats actuels ou futurs et ne doivent pas être le seul facteur à prendre en considération lors de la sélection d’un produit ou d’une stratégie. La valeur des investissements et les revenus qu’ils génèrent peuvent baisser ou augmenter, et ne sont pas garantis. Les taux de change peuvent entraîner une hausse ou une baisse de la valeur des investissements. Les marchés émergents peuvent être plus risqués que les marchés plus développés pour diverses raisons, y compris, mais sans s’y limiter, une instabilité politique, sociale et économique accrue, une volatilité accrue des prix et une liquidité réduite du marché.

Toute recherche contenue dans ce document a été obtenue et peut avoir été mise en œuvre par Muzinich pour ses propres besoins. Les résultats de ces recherches sont mis à disposition à titre d’information et aucune garantie n’est donnée quant à leur exactitude. Les opinions et les déclarations sur les tendances des marchés financiers qui sont fondées sur les conditions du marché constituent notre jugement et ce jugement peut s’avérer erroné. Les points de vue et opinions exprimés ne doivent pas être interprétés comme une offre d’achat ou de vente ou une invitation à s’engager dans une quelconque activité d’investissement, ils sont uniquement destinés à des fins d’information.

Toute information ou déclaration prospective exprimée dans ce document peut s’avérer incorrecte. Muzinich ne s’engage pas à mettre à jour les informations, données et opinions contenues dans ce document.

Emis dans l’Union européenne par Muzinich & Co. (Ireland) Limited, qui est autorisée et réglementée par la Banque centrale d’Irlande. Enregistrée en Irlande, numéro d’enregistrement de la société : 307511. Adresse du siège social : 32 Molesworth Street, Dublin 2, D02 Y512, Irlande. Emis en Suisse par Muzinich & Co. (Suisse) AG. Enregistrée en Suisse sous le numéro CHE-389.422.108. Adresse du siège social : Tödistrasse 5, 8002 Zurich, Suisse. Emis à Singapour et à Hong Kong par Muzinich & Co. (Singapore) Pte. Limited, qui est autorisée et réglementée par l’Autorité monétaire de Singapour. Enregistrée à Singapour sous le numéro 201624477K. Adresse enregistrée : 6 Battery Road, #26-05, Singapour, 049909. Émis dans toutes les autres juridictions (à l’exception des États-Unis) par Muzinich & Co. Limited. qui est autorisée et réglementée par la Financial Conduct Authority. Enregistré en Angleterre et au Pays de Galles sous le numéro 3852444. Adresse enregistrée : 8 Hanover Street, Londres W1S 1YQ, Royaume-Uni.