Les marchés financiers ont été orientés par les données économiques la semaine passée, les données sur l'inflation occupant le devant de la scène.

Points à retenir

- Les marchés financiers ont été orientés par les données économiques, les données sur l’inflation occupant le devant de la scène.

- Une grande partie des informations communiquées par les États-Unis étayent la thèse d’une « inflation rigide ».

- Les commentaires des banques centrales après la publication des données économiques ont été optimistes, signalant l’intention de contenir la pression inflationniste.

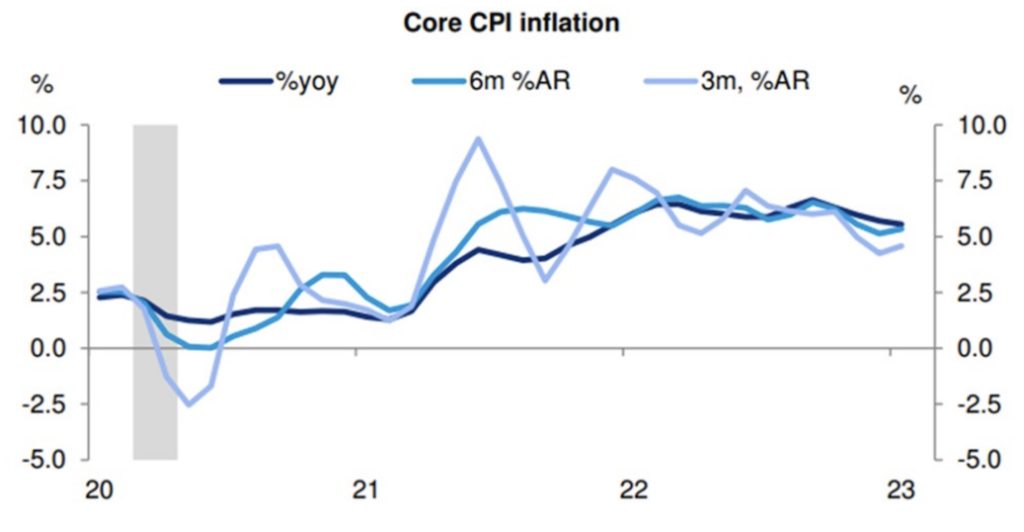

Les indices des prix à la consommation (IPC) américains ont été les premiers à être publiés. En janvier, les prix à la consommation, qu’il s’agisse de l’indice global ou de l’indice de référence, ont été conformes au consensus du marché, soit 0,5% et 0,4% en glissement mensuel. Toutefois, les révisions à la hausse des mois précédents ont montré que l’inflation est rigide et ne baisse pas aussi rapidement que la Réserve fédérale (Fed) pourrait l’espérer. En fait, les prix à la consommation de base sur une base annualisée de trois mois ont augmenté de 4,3% à 4,6% (voir le graphique de la semaine). Les partisans du scénario de « l’inflation persistante » ont cité la robustesse du marché du travail, l’assouplissement des conditions financières et le rebond en forme de V de la croissance économique chinoise. Pour étayer la thèse de l’inflation persistante, le prochain ensemble de données à être publié était l’indice des prix d’achat (IPP) de janvier, qui est considéré comme un indicateur avancé des futurs prix à la consommation. Les prix d’achat ont largement dépassé les attentes, les prix à la production de base ayant augmenté de 0,6% d’un mois sur l’autre, contre 0,2% prévu, et des hausses de prix généralisées ayant été enregistrées pour les biens et services de base. Les commentaires des banques centrales après la publication des données économiques ont été favorables. Le président de la Fed de New York, John Williams, a indiqué que des taux de fin d’année compris entre 5,0% et 5,5% semblaient être « le bon type d’encadrement »(1) et le président de la Fed de Saint-Louis, James Bullard, a déclaré à la presse qu’il « n’excluait pas de soutenir une hausse de 50 points de base (pb) en mars »(2).

Les marchés obligataires ont souffert la semaine dernière, la partie avant des courbes de rendement des emprunts d’État ayant sous-performé en raison de la révision à la hausse des taux finaux. À la fin du mois de janvier, le taux final prévu aux États-Unis a atteint un sommet en juin, à 4,91%. Depuis, il a augmenté de 40 points de base pour atteindre 5,31 %, avec un pic en juillet. Une plus grande sensibilité aux taux d’intérêt gouvernementaux a donc conduit le crédit d’entreprise investment grade à sous-performer le haut rendement, avec des flux entrants de soutien depuis le début de l’année pour le revenu fixe, qui se sont inversés la semaine dernière.(3) Les marchés d’actions, souvent considérés comme ayant une base d’investisseurs plus optimiste que le revenu fixe, restent en territoire positif pour la semaine, à l’exception de l’Asie, qui est influencée par une reprise de la politique locale et mondiale. Selon nous, la positivité des investisseurs en actions est actuellement centrée sur la baisse des prix de l’énergie, les surplus de puces électroniques et une chaîne d’approvisionnement pleinement opérationnelle. Ces facteurs sont encore renforcés par la reprise de la confiance des consommateurs observée cette semaine avec la publication d’un rapport solide sur les ventes au détail et la robustesse du marché du travail. Dans le même temps, les banques centrales continuent de signaler qu’elles cherchent à contenir la pression inflationniste.

Graphique de la semaine: L’inflation rigide

(1) Bloomberg First Word, “Williams Says 5%-5.5% Range Is Right Framing for Year-End Rates,” 14 février 2023

(2) Bloomberg News, “Fed’s Bullard Open to Half-Point Rate Hike at Next Meetings,” 16 février 2023

(3) Standard Chartered Global Research, “EM flow dynamics – Momentum Fizzles,” 17 février 2023

La société Muzinich & Co. mentionnée dans le présent document est définie comme Muzinich & Co., Inc. et ses sociétés affiliées. Ce matériel a été produit à des fins d’information uniquement et, à ce titre, les opinions qu’il contient ne doivent pas être considérées comme des conseils d’investissement. Les opinions sont celles de la date de publication et sont susceptibles d’être modifiées sans référence ni notification. Les performances passées ne sont pas un indicateur fiable des résultats actuels ou futurs et ne doivent pas être le seul facteur à prendre en considération lors de la sélection d’un produit ou d’une stratégie. La valeur des investissements et les revenus qu’ils génèrent peuvent baisser ou augmenter, et ne sont pas garantis. Les taux de change peuvent entraîner une hausse ou une baisse de la valeur des investissements. Les marchés émergents peuvent être plus risqués que les marchés plus développés pour diverses raisons, y compris, mais sans s’y limiter, une instabilité politique, sociale et économique accrue, une volatilité accrue des prix et une liquidité réduite du marché.

Toute recherche contenue dans ce document a été obtenue et peut avoir été utilisée par Muzinich pour ses propres besoins. Les résultats de ces recherches sont mis à disposition à titre d’information et aucune garantie n’est donnée quant à leur exactitude. Les opinions et les déclarations relatives aux tendances des marchés financiers qui sont fondées sur les conditions du marché constituent notre jugement et ce jugement peut s’avérer erroné. Les points de vue et opinions exprimés ne doivent pas être interprétés comme une offre d’achat ou de vente ou une invitation à s’engager dans une quelconque activité d’investissement, ils sont uniquement destinés à des fins d’information.

Emis dans l’Union européenne par Muzinich & Co. (Ireland) Limited, qui est autorisé et réglementé par la Banque centrale d’Irlande. Emis en Suisse par Muzinich & Co. (Suisse) AG. Enregistrée en Suisse sous le numéro CHE-389.422.108. Adresse du siège social : Tödistrasse 5, 8002 Zurich, Suisse. 2022-05-04-8512