Cette semaine à la une, Muzinich se demande si les investisseurs sont en train de devenir insensibles aux risques mondiaux, compte tenu des actualités récurrentes concernant l'administration américaine.

La semaine dernière a été courte en raison du «Juneteenth», jour férié américain commémorant la fin de l’esclavage, mais les actualités n’ont pas manqué. Les investisseurs ont peut-être été surpris par la relative modération des cours malgré les réunions du G7 et des onze banques centrales, conjuguée à la montée des tensions géopolitiques au Moyen-Orient.

Notre indicateur de volatilité préféré, le VIX, a oscillé autour de 20(1), reflétant une incertitude persistante, mais aucune détérioration supplémentaire du sentiment. Le grand gagnant a été le pétrole, le prix du brut WTI ayant augmenté de plus de 8% au cours de la semaine(2), sous l’effet des inquiétudes liées à l’offre et à la situation géopolitique. La plupart des autres classes d’actifs ont évolué dans des fourchettes normales: les rendements des obligations d’État ont légèrement baissé, les marchés du crédit sont restés stables et l’indice Bloomberg World Large & Mid Cap a reculé de 0,35%.

Le point le plus marquant de la réunion du G7 est sans doute la déclaration des dirigeants, qui ne comptait que 121 mots, contrastant fortement avec les 19 834 mots publiés en juin 2024 et les 5 108 mots de décembre 2023(3). Si cette brièveté peut être interprétée comme une démonstration d’unité entre les membres, elle reflète plus probablement l’absence de consensus sur des questions clés telles que l’Ukraine, le climat et le Moyen-Orient.

Divergence des banques centrales

Du côté des banques centrales, la Banque centrale brésilienne a relevé le taux Selic de 25 points de base à 15,00% à l’unanimité, ce qui constitue la septième hausse consécutive dans ce cycle de resserrement(4). La banque a indiqué qu’elle prévoyait de maintenir les taux à ce niveau jusqu’au début de 2026. La Norvège(5) et la Suède(6) ont toutes deux abaissé leurs taux directeurs de 25 points de base, suivant ainsi l’exemple de la Banque centrale européenne.

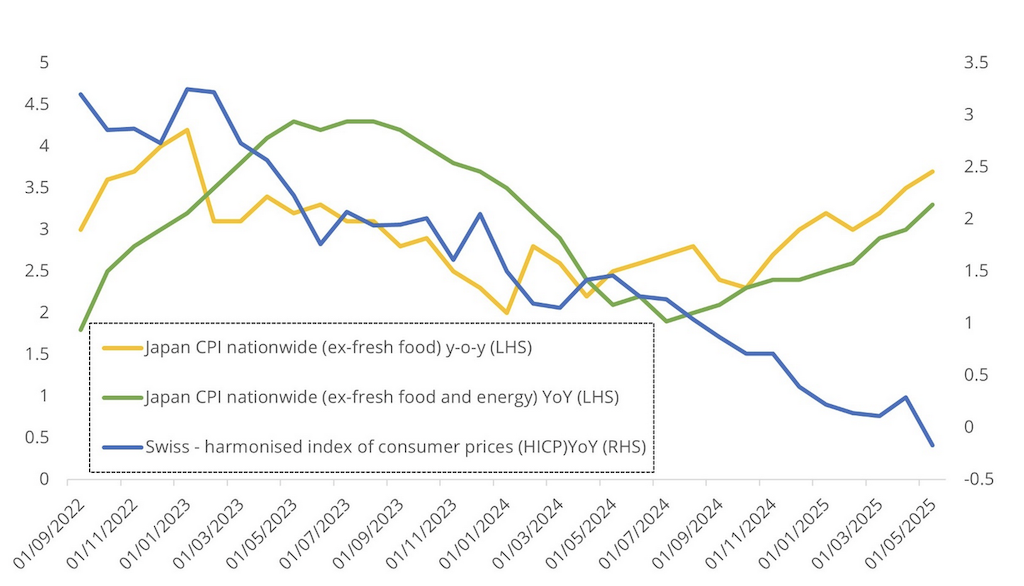

Dans le même temps, la Banque nationale suisse est devenue la première grande banque centrale à ramener son taux directeur à zéro, dans le but de dissuader les investisseurs de se ruer sur le franc après que sa récente appréciation ait contribué à la première baisse des prix à la consommation en quatre ans («Graphique de la semaine»)(7).

Les autres banques centrales ont maintenu leurs taux inchangés. En Asie, la réunion de la Banque du Japon (BoJ) a été l’événement marquant, la banque centrale ayant laissé son taux d’intérêt à court terme inchangé à 0,5%, comme prévu(8).

Toutefois, dans ce qui pourrait être une mesure de soutien à son marché obligataire national, le comité de politique monétaire a annoncé son intention de ralentir le rythme de son resserrement quantitatif. À partir d’avril 2026, la BOJ réduira son bilan à un rythme d’environ 200 milliards de yens par trimestre, contre 400 milliards actuellement. Pour renforcer ce soutien, le ministère des Finances (MOF) a annoncé qu’il réduirait l’émission d’obligations à très long terme de 3 200 milliards de yens jusqu’à fin mars 2026, soit une réduction plus importante que prévu par les marchés(9). Il convient de noter que les réductions prévues pour les émissions d’obligations à 20 ans sont deux fois plus importantes que ce qui avait été suggéré dans les médias.

Que pourraient signifier des rendements plus élevés des obligations japonaises pour les autres marchés?

Depuis le début de l’année, le marché des obligations d’État japonaises a sous-performé ses homologues des marchés développés, avec un rajustement baissier de la courbe des taux et une hausse des rendements à long terme de plus de 60 points de base. Ces mouvements ont souvent été cités comme catalyseurs d’un rajustement similaire des courbes des obligations d’État à l’échelle mondiale.

Les rendements japonais ayant toujours été extrêmement bas, les investisseurs nationaux tels que les fonds de pension et les assureurs recherchent depuis longtemps des performances plus élevées sur les obligations d’État étrangères. Cependant, avec la hausse des rendements des obligations d’État japonaises, l’attrait relatif des obligations étrangères (en particulier après prise en compte des coûts de couverture) diminue. En toute logique, cela devrait inciter les investisseurs japonais à réduire leurs positions en obligations étrangères, ce qui exercerait une pression à la hausse sur les rendements à long terme à l’étranger et contribuerait à l’accentuation de la courbe mondiale. À l’avenir, le ralentissement combiné de l’offre obligataire et du resserrement quantitatif devrait fournir un soutien technique à la partie longue de la courbe des taux japonais, faisant des fondamentaux économiques le principal moteur des mouvements de taux à venir.

Lors de sa conférence de presse, le gouverneur de la Banque du Japon, M. Ueda, a réitéré ses préoccupations concernant l’incertitude liée aux droits de douane et leur impact potentiel sur la croissance économique, tout en soulignant les risques haussiers pour l’inflation(10). Les dernières données sur l’inflation au Japon, qui ont une nouvelle fois dépassé les prévisions consensuelles («Graphique de la semaine»), devraient renforcer la conviction de la Banque du Japon que son objectif d’inflation de 2% est en train de se consolider.

En mai, l’indice des prix à la consommation de base au Japon a augmenté de 3,7% en glissement annuel, contre 3,5% en avril(11). Cette hausse est principalement due à une inflation plus forte dans les services, une priorité pour la Banque du Japon, qui indique que les entreprises répercutent de plus en plus la hausse des coûts sur les consommateurs dans des domaines tels que l’hébergement et la restauration. Selon la dernière enquête Reuters auprès des observateurs de la Banque du Japon, la plupart des économistes s’attendent désormais à ce que la prochaine hausse de 25 points de base ait lieu début 2026, le mois de janvier apparaissant comme le moment le plus probable(12).

En Europe, toute l’attention s’est portée sur la Banque d’Angleterre (BOE), qui a maintenu ses taux d’intérêt inchangés à 4,25%(13). Le vote a été plus divisé que ne l’avaient prévu les économistes, six membres se prononçant en faveur du maintien des taux et trois en faveur d’une baisse immédiate de 25 points de base, alors que les prévisions tablaient sur un vote de 7 contre 2.

La division au sein du comité reflète la difficulté d’équilibrer un marché du travail en affaiblissement et une croissance économique atone, mise en évidence par les ventes au détail de mai, qui ont subi leur plus forte baisse depuis 2023(14). L’Office national des statistiques a déclaré que cette baisse était due à une faiblesse généralisée. Face à la persistance des risques géopolitiques et des pressions inflationnistes qui en découlent, le marché des swaps de taux d’intérêt au jour le jour anticipe deux nouvelles baisses de 25 points de base par la BOE cette année(15).

La FED garde un ton hawkish

Aux États-Unis, la Réserve fédérale a maintenu sa politique restrictive pour la quatrième réunion consécutive, laissant le taux des fonds fédéraux inchangé à 4,25-4,50%, comme prévu(16). Le graphique actualisé indique une position plus prudente en matière de baisse des taux, le nombre de responsables de la Fed ne prévoyant aucune baisse cette année passant de quatre en mai à sept en juin. Deux membres sont passés d’une prévision d’une b§aisse à aucune baisse, et un autre est passé de deux baisses à aucune baisse, ce qui se traduit par une distribution nettement bimodale pour 2025: soit zéro, soit deux baisses.

Les projections du personnel ne fournissent aucun signe d’une relance X«MAGA» impulsée par l’administration; elles indiquent plutôt un risque de stagflation. La croissance a été révisée à la baisse pour 2025 (1,4% contre 1,7%) et 2026 (1,6% contre 1,8%), tandis que l’inflation a été révisée à la hausse pour l’ensemble de la période de prévision, restant supérieure à l’objectif de 2% du Comité. En conséquence, les projections en matière de chômage ont également été révisées à la hausse(17).

Lors de sa conférence de presse, le président de la Fed, Jerome Powell, a averti que les effets inflationnistes des droits de douane pourraient s’avérer plus persistants que prévu. Le comité prévoit désormais un taux des fonds fédéraux de 3,9% à la fin de 2025, de 3,6% à la fin de 2026 et de 3,4% à la fin de 2027, ce qui implique des baisses de 50 points de base en 2025, puis de 25 points de base en 2026 et 2027(18).

Tolérance ou immunité?

L’une des explications avancées pour justifier l’absence de réaction des marchés malgré l’escalade des tensions géopolitiques est que les investisseurs ont développé une plus grande tolérance, voire une certaine immunité, aux chocs, compte tenu de la fréquence et de la diversité des perturbations survenues ces dernières années.

Depuis 2020, les marchés ont dû faire face à la COVID-19, à la prise de pouvoir des talibans en Afghanistan en 2021 (et au retrait chaotique des États-Unis), tandis que 2022 a été marquée par l’invasion de l’Ukraine par la Russie, le fiasco du mini-budget britannique, les turbulences dans le secteur immobilier chinois, ainsi qu’une flambée de l’inflation mondiale qui a déclenché des hausses agressives des taux d’intérêt dans le monde entier.

Plus récemment, en 2023, nous avons assisté à la guerre entre Israël et le Hamas, aux perturbations du trafic maritime en mer Rouge et à une crise bancaire régionale aux États-Unis, marquée par l’effondrement de la Silicon Valley Bank et de la Signature Bank. En 2024, les marchés ont été confrontés à l’effondrement de la Syrie d’Assad et à un regain d’incertitude politique après la réélection de Trump.

En adoptant une approche plus quantitative avec une série chronologique plus longue remontant à 1939, la baisse médiane du S&P 500 lors d’événements géopolitiques majeurs est d’environ 6,1%, les marchés mettant généralement 17 jours pour atteindre leur niveau le plus bas, puis se redressant complètement au cours des 16 jours suivants. Parmi les exemples historiques qui peuvent être pertinents aujourd’hui, on peut inclure la crise des missiles de Cuba (7 jours pour atteindre le creux, 9 jours pour se redresser, baisse de 6,6%), la destitution du président Clinton (6 jours pour atteindre le creux, 5 jours pour se redresser, baisse de 3,9%) et le Brexit (14 jours pour atteindre le creux, 9 jours pour se redresser, baisse de 5,6%)(19).

Un examen plus approfondi des données montre que les baisses plus importantes et plus prolongées du marché, ainsi que les périodes de reprise prolongées, se produisent généralement lorsqu’un choc géopolitique provoque une perturbation de l’offre. Un parallèle historique pertinent est la première guerre du Golfe en 1990-1991, lorsque l’invasion du Koweït par l’Irak a privé le marché d’un volume important d’exportations de pétrole, entraînant une baisse beaucoup plus importante (15,9%), un creux plus profond atteint en 50 jours et une reprise plus lente sur 87 jours(20).

À l’heure actuelle, toutefois, cela ne semble pas être le cas, car ni l’Iran ni Israël ne semblent viser des infrastructures énergétiques critiques, tandis que le transit des pétroliers dans le détroit stratégique d’Ormuz est resté globalement stable.

Une autre hypothèse, légèrement plus originale, est que le président Trump et ses messages improvisés et imprévisibles restent au centre de l’attention, détournant l’attention des investisseurs des banques centrales et des diplomates internationaux. La semaine dernière, le président Trump a indiqué qu’il donnerait une chance à la diplomatie avant de décider d’attaquer l’Iran, affirmant qu’il prendrait sa décision dans les deux semaines à venir(21). Malgré cette déclaration, les États-Unis ont lancé des frappes contre trois sites nucléaires en Iran au cours du week-end.

Dans la mesure où le président Trump reste le principal acteur sur la scène internationale, le risque le plus sous-évalué actuellement est peut-être la série d’échéances qui se profilent début juillet. Celles-ci incluent une solution diplomatique pour l’Iran, la date butoir du 4 juillet que s’est imposée le Congrès américain pour l’adoption définitive de la réforme fiscale, l’expiration le 8 juillet du sursis de 90 jours sur les droits de douane réciproques et l’expiration le 9 juillet du sursis de 50% accordé par l’UE sur les droits de douane.

Il n’est jamais conseillé de se mettre dans une situation difficile avec plusieurs échéances complexes. Tout comme lorsque l’on jongle avec trop de balles à la fois, on finit par en laisser tomber une.

Graphique de la semaine: Inflation japonaise contre déflation suisse

(1) CBOE, ‘Chicago Board Options Exchange Volatility Index,’ as of June 20, 2025

(2) Oilprice.com, WTI Crude, as of June 20, 2025

(3) European Council, ‘G7 Leaders’ Joint Statements – Kananaskis, Canada,’ June 17, 2025

(4) Banco Central do Brasil, ‘Copom increases the Selic rate to 15.00% p.a,’ June 18, 2025

(5) Norges Bank, ‘Rate decision June 2025,’ June 18, 2025

(6) Riksbank, ‘Monetary policy decision,’ June 18, 2025

(7) Swiss National Bank, ‘Monetary policy assessment,’ June 19, 2025

(8) Bank of Japan, ‘Statement on monetary policy,’ June 17, 2025

(9) Ministry of Finance, ‘Announcement of 20-year JGBs to Be Issued in June 2025,’ June 17, 2025

(10) Reuters, ‘BOJ Governor Ueda’s comments at news conference,’ June 17, 2025

(11) Statistics Bureau of Japan, CPI May 2025, June 20, 2025

(12) Reuters, ‘BOJ to postpone rate hike to Q1 next year, tiny majority of economists say: Reuters poll,’ June 11, 2025

(13) Bank of England, ‘Bank Rate maintained at 4.25%,’ June 19, 2025

(14) Office for National Statistics, ‘Retail Sales, Great Britain: May 2025 time series,’ June 20, 2025

(15) Bloomberg, World Interest Rate Probabilities,’ as of June 20, 2025

(16) Federal Reserve, ‘Federal Reserve issues FOMC statement,’ June 18, 2025

(17) Federal Reserve, ‘Federal Reserve Board and Federal Open Market Committee release economic projections from the June 17-18 FOMC meeting,’ June 18, 2025

(18) Federal Reserve, Press Conference, June 18, 2025

(19) Deutsche Bank, Geopolitical Bouncebacks, June 20, 2025

(20) Bloomberg, ‘Hormuz Tracker,’ June 20, 2025

(21) The White House, ‘President Trump Has Always Been Clear: Iran Cannot Have a Nuclear Weapon,’ June 17, 2025

La valeur des investissements et les revenus qu’ils génèrent peuvent baisser ou augmenter et ne sont pas garantis. Les investisseurs peuvent ne pas récupérer l’intégralité du montant investi.

Ce document ne doit pas être considéré comme une prévision, une recherche ou un conseil en investissement, et ne constitue pas une recommandation, une offre ou une sollicitation d’achat ou de vente de titres ou d’adoption d’une stratégie d’investissement. Les opinions exprimées par Muzinich & Co sont en date du 14 avril 2023 et peuvent changer sans préavis. Toutes les données chiffrées proviennent de Bloomberg au 14 avril 2023, sauf indication contraire.

La société Muzinich & Co. mentionnée dans le présent document est définie comme Muzinich & Co., Inc. et ses sociétés affiliées. Ce document a été produit à des fins d’information uniquement et, en tant que tel, les opinions qu’il contient ne doivent pas être considérées comme des conseils d’investissement. Les opinions sont celles de la date de publication et peuvent être modifiées sans référence ni notification. Les performances passées ne sont pas un indicateur fiable des résultats actuels ou futurs et ne doivent pas être le seul facteur à prendre en considération lors de la sélection d’un produit ou d’une stratégie. La valeur des investissements et les revenus qu’ils génèrent peuvent baisser ou augmenter, et ne sont pas garantis. Les taux de change peuvent entraîner une hausse ou une baisse de la valeur des investissements. Les marchés émergents peuvent être plus risqués que les marchés plus développés pour diverses raisons, y compris, mais sans s’y limiter, une instabilité politique, sociale et économique accrue, une volatilité accrue des prix et une liquidité réduite du marché.

Toute recherche contenue dans ce document a été obtenue et peut avoir été mise en œuvre par Muzinich pour ses propres besoins. Les résultats de ces recherches sont mis à disposition à titre d’information et aucune garantie n’est donnée quant à leur exactitude. Les opinions et les déclarations sur les tendances des marchés financiers qui sont fondées sur les conditions du marché constituent notre jugement et ce jugement peut s’avérer erroné. Les points de vue et opinions exprimés ne doivent pas être interprétés comme une offre d’achat ou de vente ou une invitation à s’engager dans une quelconque activité d’investissement, ils sont uniquement destinés à des fins d’information.

Toute information ou déclaration prospective exprimée dans ce document peut s’avérer incorrecte. Muzinich ne s’engage pas à mettre à jour les informations, données et opinions contenues dans ce document.

Emis dans l’Union européenne par Muzinich & Co. (Ireland) Limited, qui est autorisée et réglementée par la Banque centrale d’Irlande. Enregistrée en Irlande, numéro d’enregistrement de la société : 307511. Adresse du siège social : 32 Molesworth Street, Dublin 2, D02 Y512, Irlande. Emis en Suisse par Muzinich & Co. (Suisse) AG. Enregistrée en Suisse sous le numéro CHE-389.422.108. Adresse du siège social : Tödistrasse 5, 8002 Zurich, Suisse. Emis à Singapour et à Hong Kong par Muzinich & Co. (Singapore) Pte. Limited, qui est autorisée et réglementée par l’Autorité monétaire de Singapour. Enregistrée à Singapour sous le numéro 201624477K. Adresse enregistrée : 6 Battery Road, #26-05, Singapour, 049909. Émis dans toutes les autres juridictions (à l’exception des États-Unis) par Muzinich & Co. Limited. qui est autorisée et réglementée par la Financial Conduct Authority. Enregistré en Angleterre et au Pays de Galles sous le numéro 3852444. Adresse enregistrée : 8 Hanover Street, Londres W1S 1YQ, Royaume-Uni.