En zone euro, les données macro-économiques du 1er trimestre ont révélé une croissance de +0,4%, chiffre nettement supérieur aux attentes. Aux États-Unis, l'incertitude commerciale domine et laisse craindre un accroissement des tensions sur les prix dans les mois à venir, avec un retour à une inflation plus marquée.

Europe

En zone euro, les données macro-économiques du 1er trimestre ont révélé une croissance de +0,4%, chiffre nettement supérieur aux attentes. Cette progression alimente l’espoir que la région puisse éviter une récession, malgré les incertitudes liées aux tarifs douaniers américains. L’inflation est restée globalement stable en avril, bien que des pressions persistantes continuent à impacter certains prix. Dans ce contexte, la BCE a abaissé son taux directeur de 25 points de base, le portant à 2,25%. Il s’agit de la septième baisse consécutive, toujours dans l’optique de soutenir l’activité économique et d’autant plus que l’impact de la politique commerciale américaine risque d’accentuer les fragilités de la zone euro.

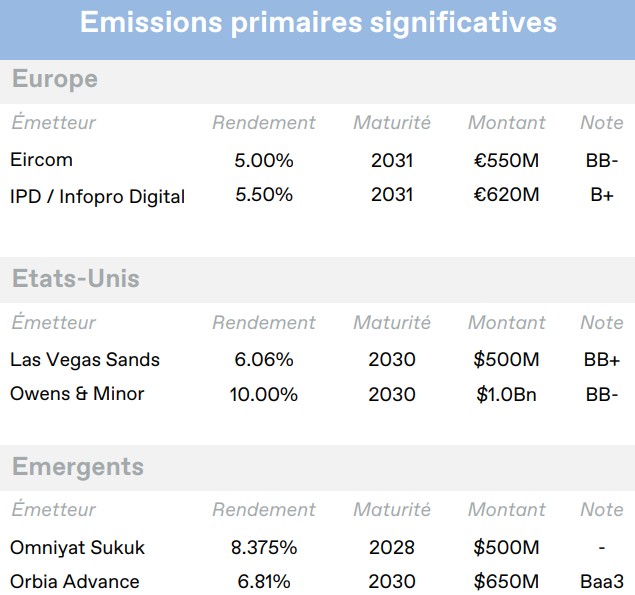

Les rendements ont baissé en Europe sur les marchés obligataires souverains, en particulier sur la partie courte de la courbe des taux. Les Bunds à 7-10 ans ont reculé de 28 points de base pour atteindre 2,35% en fin de mois. La dette d’entreprise sur la zone a bénéficié de cette dynamique et affiché des performances positives, malgré un élargissement des spreads. Ce mouvement favorable contraste avec les tendances observées aux États-Unis et sur les marchés émergents. Les investisseurs se tournent de plus en plus vers les obligations européennes, qui bénéficient de leur statut d’actifs relativement stables. L’assouplissement des conditions de financement des entreprises est d’autre part de nature à soutenir ce segment. Le rendement de l’indice corporate européen s’établit en fin de mois à 5,70%.

Etats-Unis

Aux États-Unis, l’incertitude commerciale domine et laisse craindre un accroissement des tensions sur les prix dans les mois à venir, avec un retour à une inflation plus marquée. La croissance économique américaine a connu une contraction au 1er trimestre, à rebours des attentes. Cette situation tendue s’illustre par une forte augmentation des importations, en amont de la mise en place des nouveaux droits de douane. Toutefois, le marché du travail fait preuve de résilience face aux turbulences économiques : les derniers indicateurs de l’emploi dépassent les anticipations. Dans ce contexte, la Réserve fédérale privilégie une approche prudente et temporise sur sa politique monétaire. Les effets de ces incertitudes économiques se ressentent également sur les marchés de l’énergie. Les prix du pétrole ont chuté de -18,6% sur le mois, principalement sous l’effet de l’augmentation de la production décidée par l’OPEP, alors même que la demande reste modérée. Cette surabondance de l’offre intervient tandis que les acteurs du marché s’interrogent sur les perspectives de consommation globale. L’or, en revanche, a poursuivi son ascension, affichant une progression de plus de +5% et atteignant ainsi un nouveau record. La performance de cette valeur refuge reflète bien les inquiétudes persistantes. Quant au dollar américain, il continue de reculer face aux principales devises, en baisse de -4,6%. L’intensification des tensions commerciales incite les investisseurs mondiaux à réduire leur exposition aux Etats-Unis.

Après un mois marqué par une volatilité inhabituelle, les taux souverains américains à 7–10 ans ressortent en baisse de 10 points de base, clôturant à 4,06%. Les rendements des bons du Trésor à long terme ont d’abord fortement augmenté sous l’effet de facteurs structurels et cycliques, avant de refluer en fin de mois. Sur les marchés du crédit corporate, les spreads se sont élargis sur l’ensemble des segments de notation. Les performances sont néanmoins restées neutres sur le mois, tant pour les obligations Investment Grade (-0,03%) que pour les titres à Haut Rendement (-0,01%). Le rendement de l’indice corporate américain s’établit à 7,59% en fin de mois.

Emergents

Dans les pays émergents, la faiblesse du commerce mondial et le ralentissement des échanges ont pesé sur les économies les plus dépendantes des exportations au mois d’avril, notamment en Asie du Sud-Est et en Amérique latine. Toutefois, les grands producteurs de matières premières ont bénéficié d’un rééquilibrage sectoriel, du fait notamment de la hausse continue de l’or.

A l’instar de leurs homologues des marchés développés, les marchés obligataires émergents ont été marqués par une volatilité et une incertitude accrues en avril, à la suite de l’annonce des droits de douane par l’administration américaine. La sévérité de ces mesures a surpris les investisseurs, provoquant un élargissement des spreads et une réévaluation du risque lié au commerce mondial, à l’inflation et aux perspectives de récession. Les marchés ont toutefois rebondi après la décision de l’administration américaine de suspendre ces droits de douane pour 90 jours et d’engager des négociations (suspension qui cependant au départ ne comprenait pas la Chine). L’incertitude demeure quant aux intentions finales de l’administration Trump et à l’évolution de la situation. La persistance de l’inflation et le ralentissement de la croissance globale renforcent la demande pour les actifs de meilleure qualité. Ainsi, le segment Investment Grade émergent a surperformé et finit le mois légèrement positif (+0,12%). A fin avril, le rendement de l’indice des obligations des marchés émergents s’établit à 8,60%.

Entreprises en vue

Eurofins (EU)

Eurofins (EU)

Eurofins, société française spécialisée dans les sciences de la vie, a annoncé le lancement d’un sixième programme de rachat d’actions, visant jusqu’à 4,5% de son capital social (environ 440 millions d’euros aux cours actuels). Ce programme fait suite aux cinq programmes précédents qui ont été menés entre octobre 2022 et avril 2025. Sans surprise, cette décision s’inscrit dans une volonté de soutenir un cours de bourse de l’action considéré depuis longtemps par le management comme « déprimé ». Toutefois, le groupe a également souligné que le maintien de l’effet de levier dans la fourchette annoncée de 1,5x à 2,5x (contre 1,9x à la fin de l’année 2024) reste une priorité.

Sizzling Platter (US)

Bain Capital a officialisé l’acquisition de l’opérateur de chaînes de restaurants Sizzling Platter, pour un montant de plus d’un milliard de dollars, dette incluse. Selon Moody’s, cette transaction constitue une évolution positive pour les détenteurs actuels des obligations garanties de premier rang de Sizzling Platter, qui seront intégralement remboursées dès la finalisation de l’opération. À la clôture de l’exercice 2024, le levier net basé sur l’EBITDAR de Sizzling Platter s’établissait à 2,9x, en baisse par rapport aux 3,5x enregistrés en 2023. Cette amélioration est principalement imputable à la croissance de l’EBITDA.

Pepco (EM)

Pepco, détaillant discount paneuropéen basé en Pologne, a présenté en avril son plan stratégique pour les trois prochaines années, à l’occasion de sa journée investisseurs. Ce nouveau plan confirme la volonté de l’entreprise de se désengager de ses activités au Royaume-Uni, notamment de Poundland et de ses magasins, afin de concentrer son développement sur les enseignes Pepco. L’objectif affiché est de renforcer la génération de trésorerie, en accélérant le développement de l’e-commerce et en ralentissant le rythme des ouvertures de nouveaux magasins, tout en tirant parti de ses récents investissements en matière de logistique. Bien que le rendement pour les actionnaires fasse partie de la nouvelle politique financière, le management a réitéré son objectif d’un effet de levier net (pré-IFRS 16) compris entre 0,5x et 1,5x.

Date de rédaction : 12/05/2025

Télécharger le Corporate Credit Monthly Update complet (pdf, 4 pages, en français)