Les marchés obligataires continuent à anticiper un pivot monétaire des deux côtés de l’Atlantique.

Europe

L’économie européenne évite toujours la récession et semble s’orienter vers un atterrissage en douceur en ce début d’année, après avoir stagné l’année dernière. L’inflation reste sur une trajectoire descendante, mais le rythme de la baisse s’atténuant en Europe qu’aux Etats-Unis. Les derniers chiffres ont incité les banques centrales à repousser le début de l’assouplissement de leur politique. Le marché du travail reste robuste dans la zone, avec comme seul point d’ombre le taux de chômage des jeunes. Cette solidité du marché du travail et la forte croissance des salaires qui en découle constituent une inquiétude majeure pour la BCE du point de vue de l’inflation. Le prix du gaz en Europe a atteint son niveau le plus bas depuis mai 2021, passant en-dessous de 23€/MWh. A titre de comparaison, un pic d’environ 340€/MWh avait été atteint en août 2022, du fait des tensions avec la Russie et des incertitudes qui avaient entouré le Nord Stream 2. Le prix du gaz a considérablement diminué en raison du développement des combustibles alternatifs, de la reconstitution stratégique des stocks et des hivers doux.

L’économie européenne évite toujours la récession et semble s’orienter vers un atterrissage en douceur en ce début d’année, après avoir stagné l’année dernière. L’inflation reste sur une trajectoire descendante, mais le rythme de la baisse s’atténuant en Europe qu’aux Etats-Unis. Les derniers chiffres ont incité les banques centrales à repousser le début de l’assouplissement de leur politique. Le marché du travail reste robuste dans la zone, avec comme seul point d’ombre le taux de chômage des jeunes. Cette solidité du marché du travail et la forte croissance des salaires qui en découle constituent une inquiétude majeure pour la BCE du point de vue de l’inflation. Le prix du gaz en Europe a atteint son niveau le plus bas depuis mai 2021, passant en-dessous de 23€/MWh. A titre de comparaison, un pic d’environ 340€/MWh avait été atteint en août 2022, du fait des tensions avec la Russie et des incertitudes qui avaient entouré le Nord Stream 2. Le prix du gaz a considérablement diminué en raison du développement des combustibles alternatifs, de la reconstitution stratégique des stocks et des hivers doux.

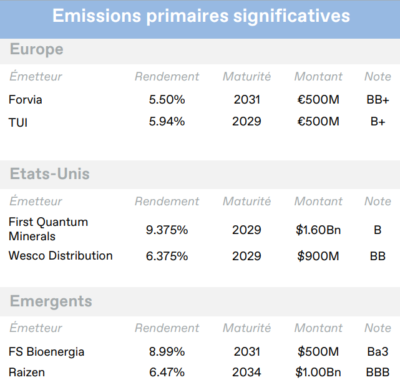

Les marchés obligataires continuent à anticiper un pivot monétaire des deux côtés de l’Atlantique. En Europe, les investisseurs se tournent de plus en plus vers la dette d’entreprise, en favorisant les segments à risque, en prévision des baisses de taux de la BCE. Les spreads de crédit ont continué à se resserrer en février, alors que les taux souverains ont montré de la faiblesse. Le rendement du Bund à 10 ans a gagné 24 points de base et termine le mois à 2,41%. Les obligations à Haut Rendement ont surperformé par rapport aux obligations Investment Grade. Ces dernières ont enregistré des performances négatives en raison de leur plus grande sensibilité aux mouvements des taux souverains. Le volume d’émissions sur le marché primaire a été nettement moins important en Europe que dans le reste du monde. Cependant, les entreprises n’ont rencontré dans l’ensemble aucune difficulté à venir se refinancer. Le rendement de l’indice corporate européen s’établit en fin de mois à 6,02%.

Etats-unis

Aux Etats-Unis, des données solides confirmant la résilience de l’économie, ainsi qu’un discours moins accommodant de la part de la Fed, ont conduit les marchés à tempérer une fois de plus leurs anticipations en termes de baisse des taux. La confiance des consommateurs a reculé de manière inattendue, possiblement en raison des tensions liées à l’élection présidentielle de novembre qui va mettre en scène deux candidats controversés. Au niveau géopolitique, des actualités négatives en provenance des zones de guerre à l’étranger ont également pesé. Le marché de l’emploi demeure cependant étonnement résilient. Le dollar américain reste robuste et les prix du pétrole ont encore connu une hausse, d’environ 3% en février. Concernant ce secteur pétrolier, le sentiment de marché demeure mitigé, avec d’une part des inquiétudes concernant la demande mondiale, et d’autre part les tensions au Moyen-Orient qui entraînent des menaces sur l’offre. Enfin, la publication des résultats pour le 4e trimestre 2023 des entreprises s’est avérée meilleure que prévu. Les bénéfices ont dépassé les attentes de 7% en moyenne. Des signaux d’alerte ont toutefois persisté, avec des prévisions relativement faibles pour le 1er trimestre 2024 et des marges qui semblent plafonner.

Les marchés obligataires américains ont stagné ou reculé au cours du mois de février. Le rendement du bon du Trésor à 10 ans a augmenté de 34 points de base pour terminer le mois à 4,25%. Février constitue le deuxième mois consécutif de stagnation pour le Haut Rendement, avec cependant un resserrement des spreads de 32 points de base au cours du mois. La performance est quasiment neutre également depuis le début de l’année. Ce segment surperforme toutefois l’Investment Grade (-1.25%), avec des perspectives économiques qui demeurent favorables aux actifs à risque. Le rendement de l’indice corporate américain s’établit en fin de mois à 7,22%.

Marchés émergents

Les pays émergents ont continué à tirer la croissance mondiale en ce début d’année, avec une amélioration de la situation économique en Inde et au Brésil. La Chine peine à rebondir malgré ses efforts pour relancer sa croissance, à coups de mesures budgétaires et de baisses de taux. Le secteur manufacturier chinois reste sous pression en raison de la faiblesse à la fois de la demande extérieure et de la reprise intérieure. D’autre part, le secteur immobilier en crise demeure un frein majeur à l’économie.

La dette d’entreprise des marchés émergents a connu à nouveau un mois relativement bon, en particulier pour les titres les moins bien notés. La performance positive sur ces titres, malgré la hausse des rendements souverains des marchés développés, a été due au resserrement continu des spreads de crédit. Le Haut Rendement a donc largement surperformé l’Investment Grade (+1.42% versus -0.26%), ce segment étant plus sensible aux mouvements des bons du Trésor et les spreads ne s’étant pas suffisamment resserrés pour contrebalancer le phénomène. Ce sentiment plutôt positif a contribué à d’importants volumes d’émissions sur le marché primaire dans les économies émergentes, dans la lignée des Etats-Unis. Les flux de capitaux vers les pays émergents se sont élevés à 22,2 milliards de dollars en février, dont 17,2 milliards pour la dette. Le rendement de l’indice corporate émergent termine le mois à 8,89%.

Entreprises en vue

Verisure (EU)

Verisure (EU)

Verisure, le fournisseur suédois de solutions de surveillance et d’alarme, a publié une nouvelle série d’excellents résultats. Le chiffre d’affaires du 4ème trimestre 2023 est en hausse de 8,4% en glissement annuel, soutenu par une augmentation de 8,9% dela base clients et de 1,1% du revenu moyen par client. L’EBITDA ajusté a augmenté de 13,8% à 338 millions d’euros, avec une marge en hausse d’environ 210 points de base à 43,1%. La génération de flux de trésorerie d’exploitation est restée solide à 255millions d’euros, la hausse de l’EBITDA et la libération d’un fonds de roulement plus important n’ayant été que partiellement contrebalancés par l’augmentation de la charge des intérêts. Les investissements ont augmenté de 6,3% à 250 millions d’euros. Verisure a généré 6 millions d’euros de FCF au cours du trimestre. La dette nette s’élève à 7,41 milliards d’euros, en hausse par rapport au trimestre précédent (7,39 milliards d’euros au 3e trimestre). L’effet de levier net garanti et l’effet de levier net ressortent à 4,5x et 5,5x respectivement. Les liquidités s’élèvent à 500 millions d’euros. Verisure prévoit de traiter de manière proactive les échéances de sa dette, et est ouvert au refinancement en 2024 de sa dette arrivant à échéance en 2026, si les marchés restent solides.

Victra (US)

Victra, l’un des principaux détaillants indépendants de Verizon Wireless aux États-Unis, a annoncé en février une revalorisation de son prêt à terme B (TLB) émis en mars 2022, de SOFR + 725 points de base à SOFR + 650 points de base. Pour les douze mois se terminant le 31 décembre 2023, l’entreprise a annoncé un EBITDA ajusté pro forma de 315 millions de dollars et un levier net ajusté de 3,9x. La société a également profité de l’occasion pour réitérer son objectif de réduction de l’effet de levier à 3,5x et n’a pas l’intention de verser de dividendes prochainement. Toutes les synergies identifiées dans le cadre de l’acquisition de Go Wireless l’année dernière ont également été réalisées en avance sur le calendrier (pour un total de 59,6 millions de dollars).

Grupo Axo (EM)

Grupo Axo, groupe mexicain de distribution multimarques, a publié des résultats solides pour le dernier trimestre 2023. Le groupe a enregistré un chiffre d’affaires net de 8,23 milliards de pesos mexicains, soit une augmentation de 20,7% par rapport à l’année précédente, avec une croissance organique de 4,6%. La marge brute et la marge d’EBITDA ont été soutenues par la stratégie de prix et l’optimisation des stocks. La marge d’EBITDA du 4e trimestre 2023 atteint 24,4%, 326 points de base au-dessus de celle du 4e trimestre 2022. Une amélioration a été constatée dans chaque segment, avec les segments lifestyle, vente au rabais et sports qui ont tous affiché une croissance des ventes nettes et une augmentation de la marge. Le ratio de levier net a terminé l’année à 1,7x. L’entreprise prévoit une croissance du chiffre d’affaires située entre 5 et 10% et une marge d’EBITDA de 20%.

Télécharger le Corporate Credit Monthly Update complet (pdf, 4 pages, en français)

Date de rédaction : 11/03/2024