«Simply Put», la chronique hebdomadaire de l'équipe Multi Asset Group de Lombard Odier Investment Managers

Par Florian Ielpo, Head of Macro et Sui-Kai Wong, Senior Portfolio Manager

En résumé:

- Quatre types de mesures différentes peuvent être utilisées pour évaluer l’appétit pour le risque sur les marchés.

- Les mesures basées sur les prix délivrent un message plutôt positif à l’heure actuelle, alors que les enquêtes et les expositions sont encore à des niveaux faibles.

- Ces lectures divergentes en disent long sur le malaise des investisseurs par rapport à la reprise actuelle : une raison de plus pour accroître l’exposition aux marchés de manière prudente.

Le sentiment est une force motrice essentielle des marchés financiers, et la littérature académique est loin de dire le contraire[1]. Les phases haussières et baissières sont généralement clairement identifiées a posteriori et l’ensemble de la communauté des investisseurs vit du mythe d’un ours et d’un taureau s’emparant tour à tour de la tendance des marchés. Si cette notion est clairement imprimée dans l’esprit des investisseurs, la mesure de ce qui permet de jauger le passage d’un régime à l’autre – l’appétit pour le risque – ne parvient pas à trouver un consensus. Il existe une variété de mesures de l’appétit pour le risque, et notre processus d’investissement multi-actifs s’appuie sur plusieurs d’entre elles pour naviguer dans les eaux changeantes des marchés financiers. Il existe quatre grands types de mesures: les mesures basées sur les prix, les mesures comportementales, les mesures basées sur des enquêtes et les mesures basées sur le positionnement des investisseurs. Ce qui est spécifique à la période actuelle, c’est la façon dont ces mesures sont actuellement divisées entre deux camps clairs: deux catégories donnant des messages haussiers et deux catégories disant exactement le contraire. Pour comprendre si le rallye actuel a encore de l’avenir ou non, décrypter leur message confus est maintenant devenu essentiel: voici comment nous pensons pouvoir les lire.

Quatre nuances d’appétit pour le risque

Depuis les articles fondateurs de Misina (2003) et de Gai et Vause (2004), une littérature sélectivement croissante a émergé sur la question de la mesure d’un appétit pour le risque variable dans le temps – ou alternativement d’une aversion au risque changeante des investisseurs. Ce paramètre d’aversion pour le risque est depuis longtemps au centre de la littérature portant sur l’évaluation des actifs et son niveau changeant est depuis longtemps documenté comme expliquant une grande partie de la variabilité des rendements.

Lorsque l’on fait le point sur les différentes mesures de l’aversion pour le risque proposées soit dans la littérature, soit par les investisseurs professionnels, on peut les répartir en quatre catégories qui se trouvent à la croisée de deux dimensions:

- Mesures directes ou estimées : ces mesures peuvent être le résultat d’un accès direct aux données de flux ou peuvent nécessiter l’utilisation de modèles statistiques pour mesurer la hausse des marchés.

- Mesures basées ou non sur les prix : les mesures de l’appétit pour le risque peuvent être le produit des prix du marché tels que les volatilités ou le niveau des corrélations entre les actifs ou être le résultat d’enquêtes menées auprès d’un groupe d’investisseurs.

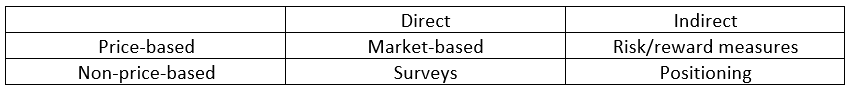

Ces quatre types de mesures de l’appétit pour le risque peuvent alors être résumés comme présenté dans le tableau ci-dessous.

Source: LOIM

Voici une brève explication de ce que chacune d’entre elles mesure:

- «Market-based»: ces mesures sont généralement des agrégats de volatilités, de spreads de CDS et de spreads de liquidité. Lorsque tous ces éléments sont faibles, les marchés devraient être d’humeur à prendre des risques, et à vendre du risque lorsqu’ils atteignent des percentiles élevés.

- Mesures de type risk/reward : dans une phase «risk-on», les investissements plus risqués devraient être récompensés, alors que dans les périodes «risk-off» le contraire devrait se produire. La comparaison de la relation entre les rendements réalisés et la volatilité réalisée peut aider à saisir les phases de hausse et de baisse. Un tel indicateur estimé peut être obtenu à partir d’une classification du bêta de la régression des rendements sur leur risque (ce que nous appelons notre mesure « CAPM ») ou en découpant les régimes qui déterminent les rendements des indices du point de vue d’un modèle Markov Switching.

- Mesures basées sur le positionnement : lorsqu’on a un accès direct aux flux d’investissement, on peut également calculer des mesures agrégées d’appétit pour le risque. Les flux de fonds sont une partie régulière des publications des courtiers qui attirent beaucoup l’attention des investisseurs. Une façon plus hybride d’exploiter cette source d’information consiste à effectuer des régressions dynamiques de la performance de groupes d’investisseurs sur les rendements des actifs – comme le bêta des fonds spéculatifs macro mondiaux par rapport au MSCI World.

- Mesures basées sur des enquêtes : les journaux et les brokers produisent fréquemment des enquêtes évaluant les préférences actuelles des investisseurs. Il peut s’agir d’enquêtes publiées régulièrement, comme celle de l’AAII, ou d’enquêtes à la fréquence irrégulière.

Chacune de ces mesures présente des avantages et des inconvénients, et les investisseurs soucieux d’éviter les biais d’investissement (comme nous) auront un intérêt naturel à mélanger plusieurs d’entre elles dans un indice agrégé – nous pensons que la diversification doit s’appliquer à la construction du portefeuille autant qu’aux indicateurs d’investissement.

Décryptage de l’absence actuelle de consensus

Le graphique 1 présente l’évolution récente de ces quatre types de mesures de l’appétit pour le risque: notre indicateur «market-based», notre indicateur «Markov Swithcing», notre indicateur «CAPM», ainsi que l’évolution récente du bêta des hedge funds par rapport aux actions et l’enquête de l’AAII. Le visuel est frappant. Les mesures basées sur les prix montrent une grande positivité des marchés, tandis que les deux autres mesures se trouvent toujours dans des territoires plutôt baissiers. Une façon simple de résumer cette situation est la suivante: il existe actuellement une humeur haussière sur les marchés qui ne se traduit pas encore par une volonté des investisseurs de se positionner en conséquence. Cette situation est parfaitement compréhensible: si vous jetez un coup d’œil à notre indicateur nowcasting de croissance ci-dessous, il met clairement en évidence la façon dont la croissance mondiale donne de plus en plus de signes de récession. Dans le même temps, comme expliqué dans l’édition précédente de cette publication, le déclin de l’inflation a entraîné un certain sentiment de soulagement chez les investisseurs. Les investisseurs ont actuellement du mal à trouver un équilibre entre ces deux forces – et l’inflation prend marginalement le dessus.

Source: LOIM, Bloomberg

Entre les mesures basées sur les prix et celles qui ne le sont pas, à laquelle des deux faut-il se fier ? Pour l’instant, nos yeux sont rivés sur deux mesures clés:

– Au sein de notre indicateur «market based», plus de 70% de ses composantes s’améliorent: non seulement cet indicateur d’appétit pour le risque est élevé en termes de percentile, mais cette amélioration est portée par une grande majorité de ses composantes.

– Sur les trois composantes de notre indicateur global d’appétit pour le risque, les trois (indicateurs de marché et de comportement) sont actuellement supérieurs à 80%, ce qui constitue un accord remarquable entre eux.

Le rythme auquel les marchés se redressent montre essentiellement que ce rallye se produit dans un contexte de liquidité limitée et laisse une grande partie de la communauté des investisseurs peu convaincue. Pour l’instant, nous persistons à voir dans cette reprise évidente du sentiment une raison fragile d’ajouter des actions. Notre propre positionnement est cohérent avec la combinaison des mesures basées sur les prix et autres: partagé entre le soulagement lié à l’inflation et la perspective d’une détérioration des conditions macroéconomiques dans les mois à venir. Nous ne pouvons pas dire que nous sommes «bull», mais nous ne pouvons pas non plus dire que nous sommes «bear».

Pour dire les choses simplement, les différentes mesures du sentiment du marché envoient actuellement un message confus qui montre le malaise des investisseurs vis-à-vis du rallye actuel.

Macro/Nowcasting Corner

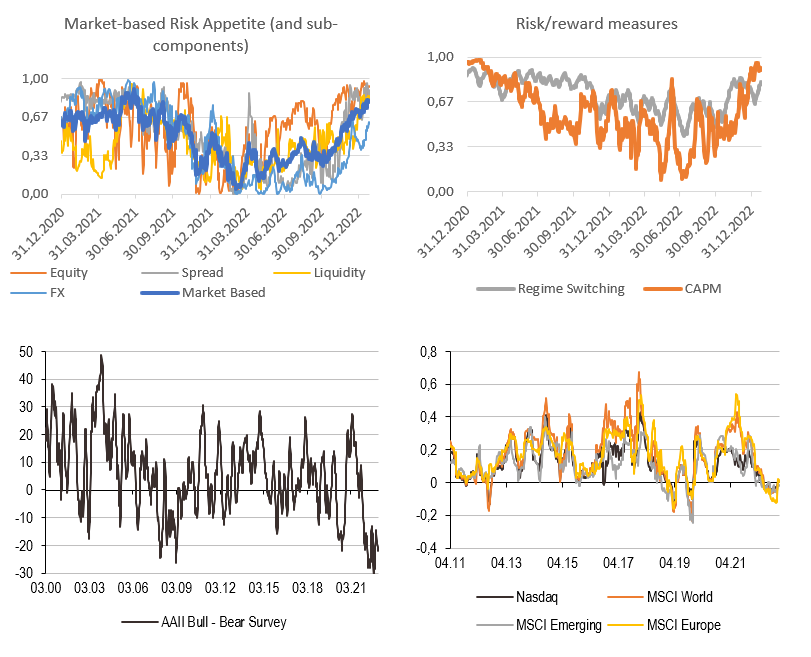

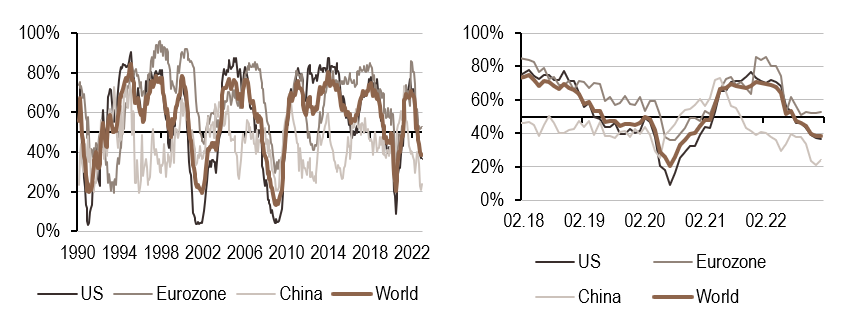

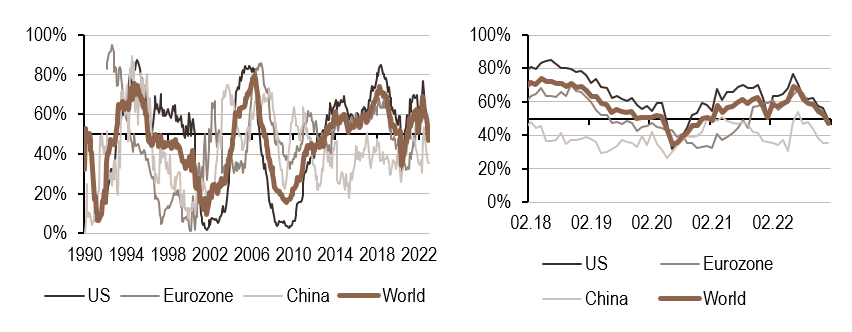

L’évolution la plus récente de nos indicateurs propriétaires de nowcasting pour la croissance mondiale, les surprises d’inflation mondiale et les surprises de politique monétaire mondiale conçus pour suivre la progression récente des facteurs macroéconomiques qui animent les marchés.

- Nos indicateurs nowcasting indiquent actuellement:

- Notre indicateur nowcasting de croissance reste en territoire de récession pour le moment. Cette semaine l’indicateur est resté stable. 60% des données chinoises sont en amélioration : un premier signe encourageant.

- Notre indicateur nowcasting de l’inflation a de nouveau décliné à la faveur d’une baisse des indicateurs chinois et européens.

- Notre indicateur nowcasting de politique monétaire reste entre 45% et 55%. Il a marginalement baissé cette semaine, essentiellement à mesure que l’indicateur européen place la BCE dans une phase de modération.

Note de lecture: L’indicateur de nowcasting de LOIM rassemble des indicateurs économiques de manière ponctuelle afin de mesurer la probabilité d’un risque macroéconomique donné – croissance, surprises d’inflation et surprises de politique monétaire. Le Nowcaster varie entre 0% (faible croissance, faibles surprises d’inflation et politique monétaire dovish) et 100% (forte croissance, fortes surprises d’inflation et politique monétaire hawkish).

[1] Notamment Gladstone, S., Madhavan, A., Rana, A., & Ang, A. (2021). Macro factor model: Application to liquid private portfolios. The Journal of Portfolio Management, 47(5), 72-90.

A l’usage exclusif des investisseurs professionnels

Ce document est publié par Lombard Odier Asset Management (Europe) Limited, autorisée et réglementée par la Financial Conduct Authority (la « FCA »), et inscrite au registre de la FCA sous le numéro 515393.

Lombard Odier Investment Managers (« LOIM ») est un nom commercial.

Ce document est fourni à titre d’information uniquement et ne constitue pas une offre ou une recommandation d’achat ou de vente d’un quelconque titre ou service. Il n’est pas destiné à être distribué, publié ou utilisé dans une juridiction où une telle distribution, publication ou utilisation serait illégale. Ce matériel ne contient pas de recommandations ou de conseils personnalisés et n’est pas destiné à remplacer les conseils d’un professionnel en matière d’investissement dans des produits financiers. Avant de s’engager dans une transaction, l’investisseur doit examiner attentivement l’adéquation de la transaction à sa situation particulière et, si nécessaire, obtenir un avis professionnel indépendant sur les risques, ainsi que sur les conséquences juridiques, réglementaires, fiscales et comptables. Ce document est la propriété de LOIM et est adressé à son destinataire exclusivement pour son usage personnel. Il ne peut être reproduit (en totalité ou en partie), transmis, modifié ou utilisé à d’autres fins sans l’autorisation écrite préalable de LOIM. Ce document contient les opinions de LOIM, à la date d’émission.

Ni ce document ni aucune copie de celui-ci ne peuvent être envoyés, introduits ou distribués aux États-Unis d’Amérique, dans l’un de ses territoires ou possessions ou dans les zones soumises à sa juridiction, ou à ou au profit d’une personne des États-Unis. À cette fin, l’expression « personne des États-Unis » désigne tout citoyen, ressortissant ou résident des États-Unis d’Amérique, toute société de personnes organisée ou existant dans un État, un territoire ou une possession des États-Unis d’Amérique, toute société constituée en vertu des lois des États-Unis ou d’un État, d’un territoire ou d’une possession de ce pays, ou toute succession ou fiducie assujettie à l’impôt fédéral sur le revenu des États-Unis, quelle que soit la source de ses revenus.

Source des chiffres : Sauf indication contraire, les chiffres sont préparés par LOIM.

Bien que certaines informations aient été obtenues de sources publiques jugées fiables, sans vérification indépendante, nous ne pouvons pas garantir leur exactitude ou l’exhaustivité de toutes les informations disponibles auprès de sources publiques.

Les points de vue et opinions exprimés le sont à titre informatif uniquement et ne constituent pas une recommandation de LOIM d’acheter, de vendre ou de détenir un quelconque titre. Les vues et opinions sont à jour à la date de cette présentation et peuvent être sujettes à des changements. Ils ne doivent pas être interprétés comme des conseils d’investissement.

Aucune partie de ce document ne peut être (i) copiée, photocopiée ou dupliquée sous quelque forme que ce soit, par quelque moyen que ce soit, ou (ii) distribuée à toute personne qui n’est pas un employé, un dirigeant, un administrateur ou un agent autorisé du destinataire, sans le consentement préalable de Lombard Odier Asset Management (Europe) Limited. Au Royaume-Uni, ce matériel est un matériel de marketing et a été approuvé par Lombard Odier Asset Management (Europe) Limited qui est autorisée et réglementée par la FCA. ©2022 Lombard Odier IM. Tous droits réservés.