«Simply Put», la chronique hebdomadaire de l'équipe Multi Asset Group de Lombard Odier Investment Managers

Par Florian Ielpo, Head of Macro

Les points à retenir:

- Les premières baisses de taux ont été perçue comme l’anticipation d’une détérioration cyclique, amenant les breakevens d’inflation à tirer les taux vers le bas.

- Plus récemment, les pressions inflationnistes aux Etats-Unis progressant, les baisses de taux banque centrale ont coïncidé avec des taux longs en progression.

- Pour imaginer les taux baisser plus nettement, il faudra un accident cyclique qui pourrait naitre d’une période de consolidation fiscale – on en est loin pour le moment.

Depuis les meetings banque centrale de septembre, il se passe quelque chose de nouveau sur les taux longs: les baisses de taux courts annoncées ont donné lieu à des hausses de taux longs. Cette réaction du marché est d’autant plus surprenante que les banques centrales du G10 ont toutes plus ou moins entamé leur cycle de baisse de taux. La Chine elle-même s’est récemment lancée dans un cycle de relance monétaire: la baisse des taux courts est un phénomène quasi planétaire. Ces baisses de taux tiennent a priori davantage d’une «recalibration» de la politique monétaire que d’une série de baisse de taux effectuées à l’approche d’une récession, et le marché obligataire tente de s’ajuster à ce nouvel ordre monétaire. Pourtant, depuis la baisse de taux de la banque centrale européenne du 12 septembre, la perception de la politique monétaire sur les marchés semble avoir significativement changé – et les taux montent. Il est essentiel de tenter de comprendre ce qui sous-tend cette hausse de taux pour évaluer sa durabilité. Montée des taux durables ou non, la question est essentielle pour l’ensemble des marchés en cette fin d’année.

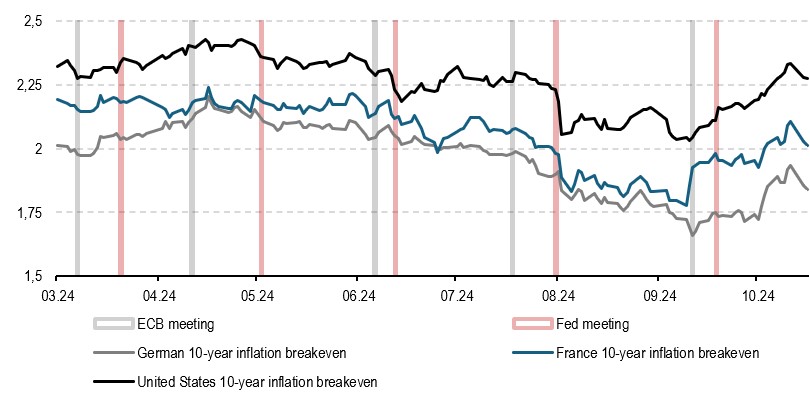

Un changement de la fonction de réaction des marchés

Quelle que soit la courbe du G10 que l’on prend en considération, la conclusion est la même : de mai à mi-septembre 2024, chaque meeting de la Fed ou de la BCE a donné lieu à un repli de l’inflation anticipée. On le lit clairement sur le graphique présenté en Figure 1 : l’inflation anticipée par les breakevens d’inflation aux Etats-Unis s’établissait à 2.4% à fin avril pour s’approcher fortement début septembre de la barre des 2%. 2% d’inflation attendue aux Etats-Unis à 10 ans: voila une banque centrale au sommet de sa crédibilité. Et elle n’est pas seule, qu’il s’agisse d’inflation attendue sur la courbe domestique française ou en Allemagne, la conclusion est la même: le pivot des banques centrales du G10 était perçu au cours de cette période comme désinflationniste. Ce sentiment de victoire sur l’inflation n’aura été que de courte durée: à partir du meeting de la BCE du 12 septembre, les anticipations d’inflation ont recommencé à augmenter sur l’ensemble des courbes. A ce moment précis, les baisses de taux banque centrale sont passées de désinflationniste à inflationnistes. On pourrait imaginer qu’il s’agit de l’influence du discours de Mme Lagarde, mais il faut plutôt y lire l’impact du rapport sur l’inflation américaine du 11 septembre. Celui-ci surprend à la hausse, ce qui n’était pas arrivé depuis mai de cette année: la combinaison d’une inflation et de banque centrales ouvertement dovish a conduit le marché à porter un œil nouveau sur les perspectives d’inflation de long terme, aux Etats-Unis comme en Europe. Ces surprises d’inflation étaient largement attendues par nos signaux de nowcasting d’inflation et semblent pour le moment devoir continuer aux Etats-Unis seulement: attention donc à la combinaison de discours dovish et d’une inflation qui surprend à la hausse. Il s’agit d’une combinaison qui pourrait peser à l’avenir sur le monde obligataire. L’inflation attendue n’est cependant pas la seule composante des taux longs, quid des autres composantes?

Les bonds «vigilantes» manquent à l’appel

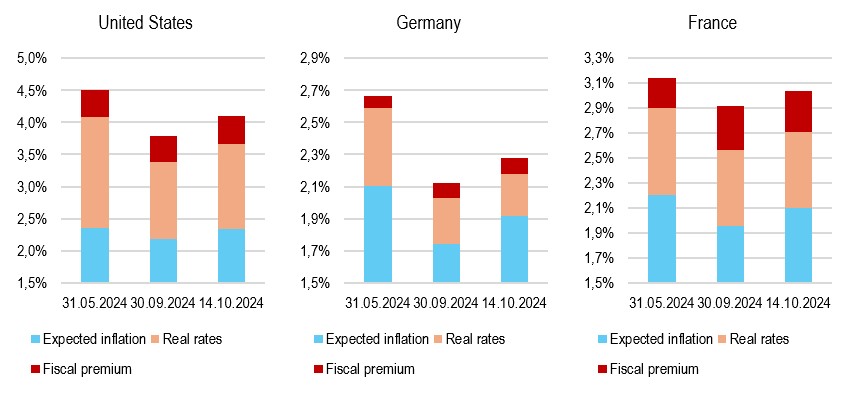

Le danger d’une remontée des taux pèse-t-il également sur le reste des composantes des taux longs? Ces taux longs peuvent être décomposée arithmétiquement au travers des trois composantes suivantes : inflation attendue (celle-là même qui est présentée en figure 1), les taux réels et la prime fiscale, mesurée par le CDS de chaque pays. Cette décomposition et son évolution récente sont présentées en Figure 2 pour ces trois mêmes zones. Globalement le gros de la baisse des taux reflète bien une contraction de la prime d’inflation de mai à septembre et ceci explique une très large part de la forte performance observée dans le monde obligataire au troisième trimestre. Gardons néanmoins en tête les éléments suivants:

- Si la recalibration de la politique monétaire a été perçue comme étant aussi désinflationniste, c’est essentiellement parce qu’entre fin juillet de début aout les marchés ont eu peur que celle-ci soit en fait récessionniste. Clairement, de ce coté le vent a tourné et les dernières données collectées en termes de croissance sont plus fortes qu’attendues.

- Coté taux réels, on en a déjà amplement discuté dans cette chronique, avec l’assèchement de l’épargne mondiale et la montée des besoins en termes d’investissement, il va commencer à être difficile de voir les taux réels reculer davantage.

- La prime fiscale quant à elle pourrait être quelque peu malmenée ces prochains temps, tant en Europe qu’aux Etats-Unis étant donnée les énormes efforts de consolidation fiscale de part et d’autre de l’Atlantique. Pour le moment celle-ci n’a que peu évolué, même en France qui concentre certaines crispations du moment.

On le comprend bien, à court et moyen terme, il risque d’être difficile de voir les taux longs décliner fortement et le processus de bear steepening qui s’est enclenché pourrait continuer, surtout si BCE et Fed continuent de baisser leurs taux en dépit de l’amélioration cyclique qui est entrain de se produire. Vu d’aujourd’hui, le principal argument en faveur d’un repli des taux est l’impact vraisemblable de la très attendue consolidation fiscale en 2025: si celle-ci s’effectue avec sérieux, l’effet procyclique produit pourrait conduire à un effondrement de la prime inflation, et à une baisse mécanique des taux longs dans son sillage. On en est bien loin pour le moment, et les dérapages budgétaires sont devenu la norme – le sujet qui pourrait dominer l’actualité post-élections américaines et faire le jeu des fameux bond «vigilantes» qui pour le moment peine à se faire entendre. En attendant, la baisse des taux à venir semble limitée, hors accident de croissance inattendu.

Ce que cela signifie pour All Roads

Notre allocation a été significativement revisitée au cours de ces deux derniers mois afin de prendre en compte une volatilité obligataire qui poursuit sa lente normalisation et des tendances qui ont été plus positive au troisième trimestre. Notre allocation du moment inclut 60% d’actifs de couverture (duration, inflation et volatilité) et 40% d’actifs cycliques. Il s’agit là de peu ou prou notre allocation de long terme. Avant de rendre cette allocation plus défensive, il faudra au monde obligataire nous faire la démonstration d’une tendance haussière plus marquée que ce que nous avons capturé dans nos signaux d’investissement pour le moment.

Pour dire les choses simplement, pour que les taux longs baissent plus franchement, une dégradation cyclique endogène ou exogène sera nécessaire.

Coin macro/prévision immédiate

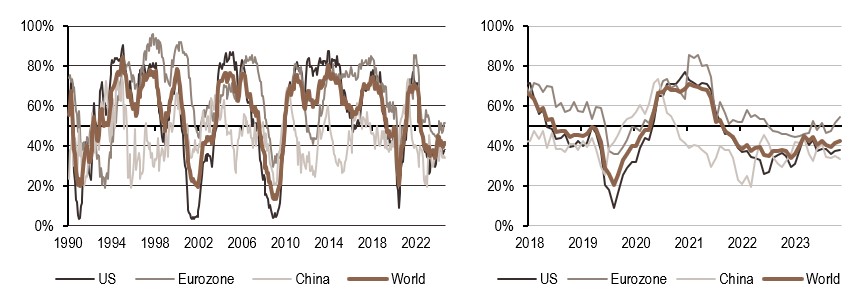

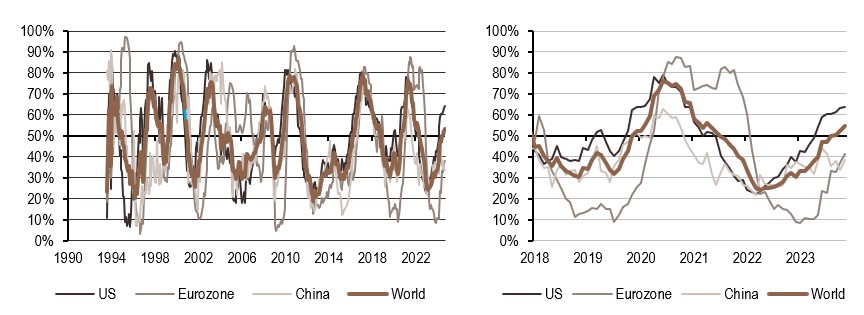

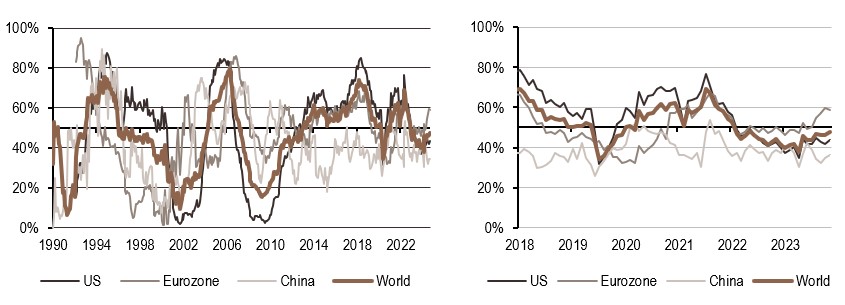

L’évolution la plus récente de nos indicateurs exclusifs de prévision immédiate pour la croissance mondiale, les surprises d’inflation mondiale et les surprises de politique monétaire mondiale est conçue pour suivre la progression récente des facteurs macroéconomiques qui animent les marchés.

Nos indicateurs de nowcasting indiquent actuellement:

- Les données économiques que nous avons recueillies récemment continuent de montrer des signes qui indiquent une amélioration cyclique.

- Les pressions inflationnistes progressent et notre signal pour les États-Unis est en territoire positif.

- L’amélioration du contexte macroéconomique est pour l’instant peu susceptible de faire basculer le consensus dovish actuel – tel est le message de nos signaux.

Note de lecture : l’indicateur de prévision immédiate de LOIM rassemble différents indicateurs économiques à un moment précis, afin de déterminer la probabilité de survenance d’un risque macroéconomique donné, comme la croissance, les surprises en matière d’inflation et les surprises en matière de politique monétaire. Les indicateurs en temps réel vont de 0% (croissance faible, surprises en matière d’inflation modérées et politique monétaire accommodante) à 100% (croissance forte, risque élevé de surprises en matière d’inflation et politique monétaire restrictive).

Source : Bloomberg, LOIM

A l’usage exclusif des investisseurs professionnels

Ce document est publié par Lombard Odier Asset Management (Europe) Limited, autorisée et réglementée par la Financial Conduct Authority (la « FCA »), et inscrite au registre de la FCA sous le numéro 515393.

Lombard Odier Investment Managers (« LOIM ») est un nom commercial.

Ce document est fourni à titre d’information uniquement et ne constitue pas une offre ou une recommandation d’achat ou de vente d’un quelconque titre ou service. Il n’est pas destiné à être distribué, publié ou utilisé dans une juridiction où une telle distribution, publication ou utilisation serait illégale. Ce matériel ne contient pas de recommandations ou de conseils personnalisés et n’est pas destiné à remplacer les conseils d’un professionnel en matière d’investissement dans des produits financiers. Avant de s’engager dans une transaction, l’investisseur doit examiner attentivement l’adéquation de la transaction à sa situation particulière et, si nécessaire, obtenir un avis professionnel indépendant sur les risques, ainsi que sur les conséquences juridiques, réglementaires, fiscales et comptables. Ce document est la propriété de LOIM et est adressé à son destinataire exclusivement pour son usage personnel. Il ne peut être reproduit (en totalité ou en partie), transmis, modifié ou utilisé à d’autres fins sans l’autorisation écrite préalable de LOIM. Ce document contient les opinions de LOIM, à la date d’émission.

Ni ce document ni aucune copie de celui-ci ne peuvent être envoyés, introduits ou distribués aux États-Unis d’Amérique, dans l’un de ses territoires ou possessions ou dans les zones soumises à sa juridiction, ou à ou au profit d’une personne des États-Unis. À cette fin, l’expression « personne des États-Unis » désigne tout citoyen, ressortissant ou résident des États-Unis d’Amérique, toute société de personnes organisée ou existant dans un État, un territoire ou une possession des États-Unis d’Amérique, toute société constituée en vertu des lois des États-Unis ou d’un État, d’un territoire ou d’une possession de ce pays, ou toute succession ou fiducie assujettie à l’impôt fédéral sur le revenu des États-Unis, quelle que soit la source de ses revenus.

Source des chiffres : Sauf indication contraire, les chiffres sont préparés par LOIM.

Bien que certaines informations aient été obtenues de sources publiques jugées fiables, sans vérification indépendante, nous ne pouvons pas garantir leur exactitude ou l’exhaustivité de toutes les informations disponibles auprès de sources publiques.

Les points de vue et opinions exprimés le sont à titre informatif uniquement et ne constituent pas une recommandation de LOIM d’acheter, de vendre ou de détenir un quelconque titre. Les vues et opinions sont à jour à la date de cette présentation et peuvent être sujettes à des changements. Ils ne doivent pas être interprétés comme des conseils d’investissement.

Aucune partie de ce document ne peut être (i) copiée, photocopiée ou dupliquée sous quelque forme que ce soit, par quelque moyen que ce soit, ou (ii) distribuée à toute personne qui n’est pas un employé, un dirigeant, un administrateur ou un agent autorisé du destinataire, sans le consentement préalable de Lombard Odier Asset Management (Europe) Limited. Au Royaume-Uni, ce matériel est un matériel de marketing et a été approuvé par Lombard Odier Asset Management (Europe) Limited qui est autorisée et réglementée par la FCA. ©2022 Lombard Odier IM. Tous droits réservés.