La prochaine réunion du FOMC s’annonce comme la plus lourde de conséquences depuis que la Fed a commencé à relever ses taux il y a exactement un an, en mars 2022. Après un début timide, puis une accélération vertigineuse, la Fed a ralenti le rythme de hausse en décembre, puis en février. A l’approche du point terminal, il était jugé préférable d’opter pour des hausses modestes afin de minimiser le risque d’erreur de calibrage. Mais ce point terminal est-il si proche que cela? Même s’il l’est, la Fed ne doit-elle pas délivrer néanmoins le plus vite possible la dose de resserrement pour peser sur l’inflation ? Nous tentons d’éclairer ces questions en rappelant quelques principes de politique monétaire.

Focus US par Bruno Cavalier, Chef Economiste et Fabien Bossy, Economiste

Qu’on nous excuse de débuter par un truisme: la conduite de la politique monétaire est davantage un art qu’une science. On peut d’ailleurs avoir l’impression que son caractère « artistique » s’est accru au détriment de son caractère « scientifique ». Pourquoi?

Primo, les liens entre la politique monétaire et l’économie réelle sont plus complexes aujourd’hui qu’il y a quelques décennies, quand les marchés financiers étaient moins développés et la globalisation moins avancée. Les canaux de transmission sont plus simples dans une économie fermée et plus dépendante du crédit bancaire. Quant aux délais de transmission, s’ils étaient jugés variables, c’est-à-dire incertains, du temps de Milton Friedman, ils le sont tout autant désormais.

Secundo, suite de la crise financière de 2008, les outils normaux des banques centrales ont été totalement épuisés quand les taux sont tombés à zéro. Il a fallu en inventer d’autres (forward guidance, QE, etc.), dénommés outils non-conventionnels, ce qui dit assez que la politique monétaire s’est alors aventurée en territoire inconnu. Force est d’admettre que leurs effets ne sont pas toujours pas connus avec précision.

Tertio, en gagnant leur indépendance opérationnelle, les banquiers centraux ont eu en retour une obligation de transparence sur leur stratégie, leur processus de décision, leur moindre fait et geste. C’est préférable au secret et à l’opacité mais, par suite, il y a une inflation du nombre de discours et de déclarations. C’est parfois une cause de confusion plutôt que de clarté, car chaque observateur y va de sa propre exégèse. Le moindre écart de langage d’un banquier central peut créer des remous sur les marchés.

Après 450pdb de hausse des taux directeurs en moins d’un an (et davantage à venir), la politique de la Fed est assurément restrictive. L’est-elle assez? Pour éclairer ce genre de question, l’approche standard consiste à décomposer le niveau des taux directeurs en deux éléments, l’un cyclique, l’autre fondamental.

La composante cyclique traduit l’écart pouvant exister entre le PIB réel et son niveau potentiel, ou de manière équivalente, entre le chômage et son niveau d’équilibre non inflationniste. Ici un premier problème se fait jour car le potentiel de l’économie n’est pas observable en temps réel. Son estimation est imprécise et sujette à des révisions. Pour expliquer l’erreur de la Fed dans les années 1970, il a été avancé que l’estimation du potentiel de l’économie US était trop haute. L’écart négatif de production après le choc pétrolier était donc vu comme plus grand qu’en réalité et, par conséquent, la Fed n’aurait pas assez durci sa politique monétaire pour combattre l’inflation (1). A l’opposé, après la crise financière de 2008, il semble qu’on ait sous-estimé le potentiel productif (ou surestimé le chômage d’équilibre). Après coup, le chômage est descendu sous cette estimation sans provoquer d’inflation. Dans le cas actuel, il est patent que le niveau du chômage (moins de 4%) est inflationniste mais, quant à savoir de combien il devrait remonter pour restaurer la stabilité des prix, c’est une inconnue. Quoi qu’il en soit, il y a là une première source d’incertitude pour déterminer le bon calibrage de la politique. On comprend que la Fed tâtonne à la recherche du point terminal.

La composante fondamentale est déterminée par les anticipations d’inflation de long terme (qui sont un point d’ancrage pour la formation des prix) et par le taux neutre ou naturel. On est assez bien renseigné sur ces anticipations d’inflation, même si les diverses sources existantes peuvent parfois montrer quelques écarts (voir Focus-US de la semaine passée). Le taux neutre est par contre inobservable, tout comme le potentiel. Il représente le niveau des taux courts qui conviendrait si l’économie était dans un équilibre parfait, avec l’inflation juste sur sa cible et une économie au plein emploi. Avant la pandémie, la Fed estimait que ce taux neutre devait se situer un peu au-dessus de 2% en termes nominaux (soit proche de zéro en termes réels). Mais quelques années plus tôt, elle le voyait plutôt au voisinage de 4% (graphe). La cause de ce reflux était imputée à un excès d’épargne globale, ainsi qu’à la faiblesse de la démographie et des gains de productivité du travail. On se demande désormais si le taux neutre ne doit pas au contraire être relevé.

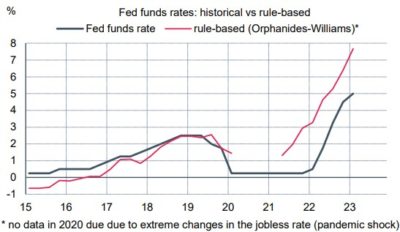

Malgré ces limitations, les banquiers centraux peuvent se donner des règles de conduite. C’est la part « scientifique » de leur travail. Ces règles peuvent avoir des formes diverses et par suite aboutir à des prescriptions assez différentes, mais le principe est de fixer les taux directeur en référence au taux neutre et de tenir compte des déviations du cycle. Pour surmonter les problèmes d’estimation du taux neutre, il est préférable de raisonner en différences, c’est-à-dire de ne considérer que les écarts d’output gap et d’inflation. Puisque l’inflation continue de s’écarter de sa cible, une règle de ce type (2) suggèrerait que les taux directeurs devraient déjà être proches de 8% (graphe). La Fed de Cleveland (3) évalue un large éventail de règles aboutissant à des estimations pour le T1 2023 allant de 3.5% pour la plus basse à 7.7% pour la plus haute (médiane à 4.4%). En somme, il est possible de justifier des calibrages assez différents, mais il est notable que les écarts de points de vue au sein du FOMC ne sont pas si larges. En décembre dernier, le plus agressif de ses membres n’envisageait pas que le taux terminal dépasse 6%.

Pourquoi donc arrêter la hausse des taux avant que l’inflation ne soit revenue sur sa cible? Il y a plusieurs arguments allant en ce sens. Tout d’abord, il est probable que le niveau des taux sous-estime le resserrement de la politique monétaire car en parallèle, la Fed réduit son portefeuille d’actifs (-7%, soit près de 600Md$, depuis le pic de l’été dernier). La Fed de San Francisco (4) calcule un Proxy Fund Rates tenant compte de la répercussion des hausses de taux sur les conditions financières: il serait déjà au-dessus de 6%. De plus, arrivé à ce stade du cycle, c’est davantage la hausse cumulée des taux qui compte que la hausse qui reste à venir. Les effets de la politique monétaire ne sont sans doute pas linéaires. Augmenter de 100pdb quand on part de zéro est un changement considérable; quand on part de 5%, c’est moins significatif. En contrepartie, cela implique aussi que la Fed ne devrait pas baisser ses taux rapidement, même si l’inflation poursuit sa tendance baissière. C’était là un sujet de dissension entre la Fed et les marchés depuis des mois. Les choses ont changé ces dernières semaines. Si les marchés ne tablent plus sur des baisses de taux rapides, cela contribue toutes choses égales par ailleurs à durcir la politique monétaire et in fine à stabiliser l’inflation. C’est ce que veut la Fed.

Economie

En février, l’indice ISM de confiance des directeurs d’achat dans les services était stable à un haut niveau (55.1). Les détails de l’enquête indiquent une amélioration des conditions d’emploi (+4pts à 54) et une érosion des prix d’input (-2.2pts à 65.6).

En janvier, le rapport JOLTS sur les flux d’entrée/sortie du marché du travail indique une très modeste décrue des tensions. Le taux des démissions se replie de 2.6% à 2.5%, son plus bas niveau en deux ans, après avoir plafonné au voisinage de 3% entre novembre 2021 et avril 2022. Le nombre de postes vacants se modère aussi, mais reste élevé, à plus de 10 millions (le pic dépassait 12 millions en mars 2022). Les ouvertures de postes baissent surtout dans le secteur de la construction.

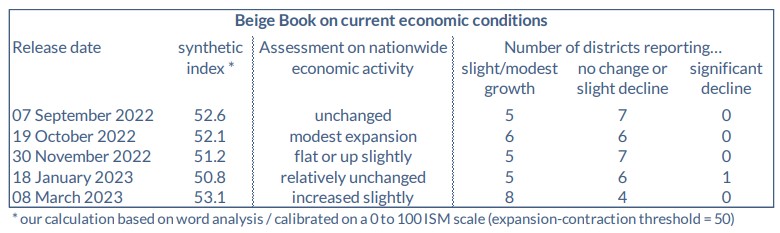

Le Livre Beige (qui inclut des informations jusqu’au 27 février) décrit une activité en croissance modeste à l’échelon national. Seuls quatre des douze districts de la Fed (New York, St. Louis, Cleveland, Kansas City) rapportent une activité en stagnation ou en légère baisse, les autres en hausse légère ou modeste. Cela représente une amélioration par rapport aux derniers mois. Les conditions d’emploi sont qualifiées de « solides ». Le rapport note toutefois que certaines firmes ont gelé les embauches et sont moins accommodantes avec les demandes de leurs salariés, par exemple sur le travail à distance. Les pressions sur les prix, quoique toujours élevées, tendent à se modérer lentement. De même pour les pressions salariales.

Politique monétaire et budgétaire

Jerome Powell a présenté le rapport semestriel de politique monétaire devant un comité du Sénat le 7 mars, mais le marché voulait surtout connaître son avis sur les récentes données macro qui ont toutes surpris par leur vigueur. Le président de la Fed a envoyé deux messages. Primo, il est probable que le taux terminal sera revu à la hausse par rapport aux projections de décembre 2022. Le point médian du FOMC était alors 5.1%, autrement dit une fourchette de 5-5.25%. Une révision de 25pdb est un minimum. Une révision de 50pdb est clairement possible. Les taux implicites venant des futures sont désormais sur cette option, après avoir tablé jusqu’au mois dernier sur un scénario de baisse des taux au S2 2023.

Secundo, la Fed est prête à repasser à un rythme de hausse à 50pdb si la « totalité » des données à paraître confirme que les tensions inflationnistes sont persistantes. Lors de sa deuxième audition à la Chambre, le 8 mars, Jerome Powell a insisté sur le fait que la décision n’était pas prise et dépendrait des prochaines données d’emploi et de prix. En tout état de cause, l’option +50pdb est remise dans le jeu.

A suivre cette semaine

Compte tenu des propos de Jerome Powell, les prochaines publications statistiques seront d’une importance capitale. Outre l’emploi à paraître ce jour, le rapport sur les prix à la consommation aura la première place.

A compter de samedi, les membres du FOMC ont une obligation de silence jusqu’à la réunion du 22 mars. Si les données sont trop ambiguës pour trancher clairement le choix entre 25 vs 50pdb, la Fed ne pourra pas faire connaître sa position. Elle peut évidemment laisser les marchés dans le flou, mais c’est prendre le risque qu’ils surréagissent quand la décision sera annoncée. L’alternative est d’organiser une fuite auprès de Nick Timiraos, le Fed watcher du Wall Street Journal. C’est ce qu’elle avait fait en juin dernier afin de faire savoir qu’elle envisageait de relever ses taux de 75pdb alors que la très grande majorité du consensus était fixé sur +50pdb.

1 Voir Orphanides (2000), “The quest for prosperity without inflation”, Journal of Monetary Economics. Ce n’est pas la seule théorie explicative de l’erreur des années 1970. L’analyse des causes de l’inflation a pu être fautive, en donnant trop de poids aux facteurs d’offre (non monétaire) contre lesquels la politique était jugée inopérante. Il y a là quelques similitudes avec la situation présente. Voir Nelson (2021), “How did it happen?: The Great Inflation of the 1970s and lessons for today”, FEDS notes.

2 Voir Orphanides & Williams (2011), “Monetary policy mistakes and the evolution of inflation expectations”, San Francisco Fed working paper.

3 Les données sont disponibles ici : Voir aussi Knotek II & al. (2016), “Federal funds rates based on seven simple monetary rules”, Economic Commentary.

4 Les données sont disponibles ici

Sources : Thomson Reuters, Bloomberg, ODDO BHF Securities