Les signaux d’une baisse des tensions sur le marché du travail se multiplient. Les gains salariaux ont ralenti depuis plusieurs mois. Le boom des démissions s’est calmé. Les pénuries de main- d’œuvre ont disparu, sauf pour les travailleurs très pointus. Le nombre de postes vacants a baissé de 27% depuis son pic de 2022 tandis que le nombre de chômeurs est lui remonté de 14% depuis son creux. Ces évolutions sont ce que la Fed pouvait souhaiter de mieux. Cela renforce la thèse voulant qu’on peut obtenir un recul durable de l’inflation sans subir nécessairement une très forte hausse du chômage. En somme, c’est la définition même d’un soft landing.

Focus US par Bruno Cavalier, Chef Economiste et Fabien Bossy, Economiste

La Fed a un double mandat portant sur l’emploi « maximal » et sur la stabilité des prix. Avec un chômage qui évolue depuis deux ans sous 4%, le premier mandat est rempli. Si la Fed se préoccupe du chômage, c’est parce qu’étant si faible, il peut conduire à un dérapage des salaires et, par suite, des prix. Les deux objectifs sont pas indépendants l’un de l’autre. Une question s’impose alors: la baisse de l’inflation nécessite-t-elle une envolée du chômage?

A l’été 2022, Blanchard et Summers, deux économistes parmi les plus écoutés, répondaient par l’affirmative Ils récusaient même sans ménagement la thèse opposée défendue par Christopher Waller, gouverneur de la Fed. Ce dernier ne niait certes pas que le marché du travail était déséquilibré, la demande étant bien supérieure à l’offre, mais il pensait que le retour vers l’équilibre passerait avant tout par un repli des offres d’emploi, non par des licenciements massifs. C’est exactement ce qui s’est passé jusqu’à présent.

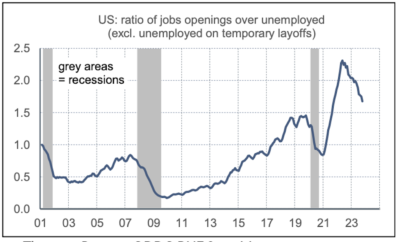

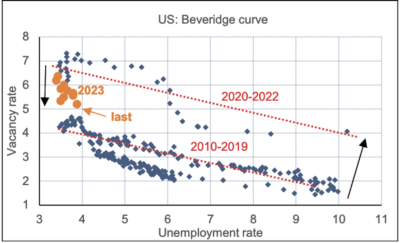

Rappel des faits. On est juste après la pandémie, la force de travail a été amputée (maladies, fermeture des frontières, restrictions sanitaires), l’économie est en plein boom, les firmes se battent à coup de hausse de salaires et primes pour garder leurs employés ou en recruter de nouveaux. Le nombre d’offres d’emploi explose relativement au nombre de chômeurs (graphe). Au pic, il y 2.3 postes vacants pour 1 chômeur. On est retombé à 1.7 (l’idéal serait 1). On peut aussi illustrer le même phénomène dans l’espace chômage-postes vacants, ce que l’on appelle la courbe de Beveridge. En 2020-2022, cette courbe s’est déplacée vers le haut. Cela montrait que l’appariement entre chômeurs et emplois était moins efficace. Depuis un an, toutefois, la courbe tend à revenir vers une position plus normale (graphe). Cette évolution signale que les tensions sur le marché du travail sont en recul, ce qui ne veut pas dire qu’elles ont totalement disparu. Il y a sans doute assez de progrès pour que la Fed abandonne son biais haussier, pas assez pour validerd’ores et déjà les anticipations de baisse de taux. A ce moment du match, le score est Waller:1 – Blanchard & Summers: 0. La deuxième mi-temps débute maintenant…

Economie

En novembre, les indices ISM sont restés dans leur bande d’évolution récente. Ils ne signalent pas d’inflexion des rythmes de production ni vers le haut, ni vers le bas. L’ISM-manufacturier est stable à 46.7. Les détails sont mitigés: hausse des nouvelles commandes (à 48.3), repli de la production et de l’emploi (à 45.8), net sursaut des prix payés (+4.8pts à 49.9). Dans les services, l’indice reprend une partie du chemin perdu le mois précédent (+1.9pt à 52.7).

En octobre, les dépenses de construction ont progressé de 0.6% m/m, prolongeant le redressement des derniers mois, après la nette correction du H2 2022. La hausse a été tirée par le segment résidentiel, surtout les maisons individuelles et, pour la partie non-résidentielle, par le secteur manufacturier (+0.9% m/m, +72% sur un an).

Selon le rapport JOLTS, le rééquilibrage du marché du travail se poursuit toujours de manière graduelle en octobre. Le nombre de postes vacants s’est replié pour le deuxième mois de suite (-6.6% m/m) pour ressortir à 8.7M au plus bas depuis mars 2021. Les taux d’embauche et de démission sont quasi-stables, un peu au-dessus de leur moyenne de longue période.

Politique monétaire et budgétaire

RAS cette semaine. Les membres du FOMC étaient dans leur période de silence pré- FOMC. On n’a aucune nouvelle de possibles discussions pour éviter un government shutdown le 19 janvier prochain. L’ancien Speaker McCarthy qui a été éjecté par son propre parti a annoncé qu’il démissionnerait de la Chambre en janvier réduisant la courte majorité qu’y détiennent les Républicains – mais cette majorité est surtout théorique puisque les factions internes du GOP ne peuvent pas se supporter.

A suivre cette semaine

Le FOMC se réunit le 13 décembre pour la dernière fois cette année. Pour la 3ème réunion de suite, la Fed laissera ses taux inchangés, c’est une certitude. La pause monétaire en est maintenant à cinq mois déjà. L’intérêt de cette réunion est double.

D’une part, le FOMC va publier de nouvelles projections, y compris un nouveau « dot chart » sur les taux directeurs. Au sujet du « dot chart« , Jerome Powell a dit un jour que le point médian décrit le « moins incertain » des scénarios mais qu’il fallait surtout se garder d’y voir un engagement de la Fed. Il y a trois mois, le scénario médian du FOMC prévoyait une hausse de taux directeurs en 2023, puis deux baisses en 2024. La hausse programmée pour décembre n’a pas lieu d’être puisque les données macro ont évolué dans le sens souhaité par la Fed, à savoir moins d’inflation et moins de tensions sur le marché du travail . La Fed aura aujourd’hui un autre rapport sur l’emploi et mardi un autre rapport sur le CPI pour confirmer ou non ces tendances. Selon nous, les nouvelles projections centrales du FOMC vont abaisser la trajectoire d’inflation et rehausser celle du chômage en 2024; il serait donc logique que les taux directeurs baissent plus vite que ce qui était envisagé en septembre.

D’autre part, on aimerait savoir ce que la Fed pense du retournement brutal des marchés de taux depuis la réunion du 1er novembre. A cette date, les taux longs avaient monté de près de 80pdb en deux mois (le rendement des Treasuries à 10 ans touchant 5%). La Fed pouvait se dire qu’elle n’avait pas à durcir sa politique puisque le marché se chargeait de resserrer les conditions financières. En six semaine, le taux à 10 ans est retombé vers 4.1%; les marchés d’actions ont enregistré un beau rally; les conditions financières se sont desserrées; et les contrats futures ont révisé leurs attentes de baisse de taux directeur en 2024 de -84pdb à -125pdb. Jerome Powell est-il satisfait de cette évolution ou cherchera-t-il à la corriger? Les propos récents de Christopher Waller, il y a quelques jours, pointaient vers un maintien du statu quo monétaire pour encore quelques mois au moins.

La baisse des prix de l’essence s’est poursuivie tout au long du mois de novembre. Des données partielles laissent attendre aussi un nouveau recul du prix des voitures d’occasion. Le CPI (12 novembre) est attendu stable, ce qui ferait baisser le taux d’inflation de 3.2% à 3.1% sur un an. Le CPI sous-jacent est attendu à +0.3% m/m.

La reste de la semaine est chargée en publications macro: PPI (13), ventes au détail (14), production industrielle (15), enquête manufacturière de la Fed de NY (15), enquêtes PMI de l’industrie et des services (15). Comme pour le CPI, la baisse des prix de l’essence devrait peser sur les ventes au détail. On sait déjà que les ventes automobiles ont reculé de 0.7% m/m en novembre et que le crédit à la consommation a ralenti. Tout cela suggère que les dépenses des ménages, très vigoureuses cet été, terminent l’année sur une note plus faible.

Sources : Thomson Reuters, ODDO BHF Securities