«Simply Put», la chronique hebdomadaire de l'équipe Multi Asset Group de Lombard Odier Investment Managers

Par Florian Ielpo, Head of Macro

En résumé:

- Un nombre d’indicateurs avancés de la croissance économique aux Etats-Unis pointent vers différents scénarios à l’heure actuelle.

- La consommation a su rester robuste ces derniers trimestres, soutenue par le déficit budgétaire mais aussi par la bonne tenue du marché de l’emploi.

- La loi d’Okun aujourd’hui permet d’anticiper une croissance américaine 1% au-dessus de son potentiel – attention aux surprises de croissance.

Que l’on ne jure que par l’ISM manufacturier, par le taux d’utilisation des capacités productive ou par les «new home sales», tout économiste a son indicateur avancé de l’économie américaine «fétiche». Nous ne saurions dire combien ce type d’attitude recèle de dangers pour l’analyse économique – lui préférant bien volontiers les indicateurs de nowcasting qui sont présentés plus dans ce rapport. Si l’est cependant un indicateur qui forme un syncrétisme de l’ensemble de l’économie, c’est le marché de l’emploi. Il n’est pas de récession sans chômage et il n’est pas d’expansion sans fortes créations d’emplois. Au point qu’une «théorie» économique en a émergé sous le nom de «loi d’Okun», du nom de l’économiste Arthur Okun, professeur à Yale et conseillé de Kennedy, qui en a fait le postulat. Cette théorie relie les concepts d’«employment gap» et de croissance économique: un taux de chômage 1% plus bas signifierait 2% de croissance économique en plus. Cette semaine, Simply Put s’intéresse à ce que cette relation nous apprend du futur de la croissance US en 2024.

Employment gap et croissance économique

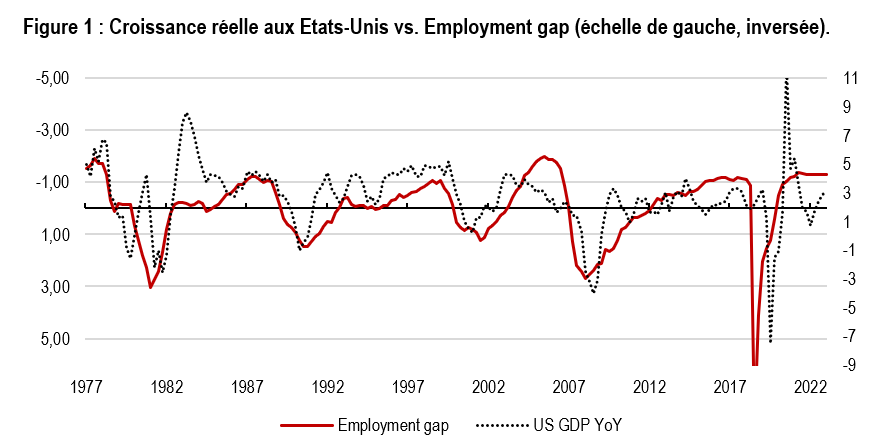

Tous les économistes de la planète vous le diront: le chômage est un indicateur retardé de la croissance économique. Contempler des séries temporelles de chômage et espérer y lire le futur de la croissance est de ce point de vue une entreprise vouée à l’échec. Quelques petits retraitements statistiques peuvent cependant changer cette situation du tout au tout. Dans l’absolu, le chômage ne nous apprend habituellement rien en «niveau». Cependant, une fois analysé en écart à sa tendance «locale», c’est une toute autre image qui se dégage. Cet écart est appelé «employment gap» et nous renseigne sur les tensions qui animent le marché de l’emploi. Ces tensions nous parlent d’inflation mais aussi de croissance. Elles nous parlent d’inflation, dans la mesure ou un employment gap très négatif signifie que l’offre de travail excède sa demande, et que les salaires devraient ainsi croitre et l’inflation avec ceux-ci. C’est l’une des mécaniques de la «courbe de Phillips». Une loi d’Okun modernisée de son côté prédirait une croissance plus forte quand l’employment gap est également négatif: le marché de l’emploi en surchauffe, conduisant à voir les salaires croitre générerait une demande forte s’ajoutant à la croissance du Produit Intérieur Brut. Arthur Okun postulait qu’1% d’employment gap négatif conduisait à 2% de croissance en plus. La Figure 1 représente cette relation aux Etats-Unis depuis 1977 et jusqu’à la période du Covid, la relation inversée tenait bel-et-bien la route, à l’exception d’une exagération en 1981 et 1983 (stimulus fiscal oblige).

Quid d’aujourd’hui?

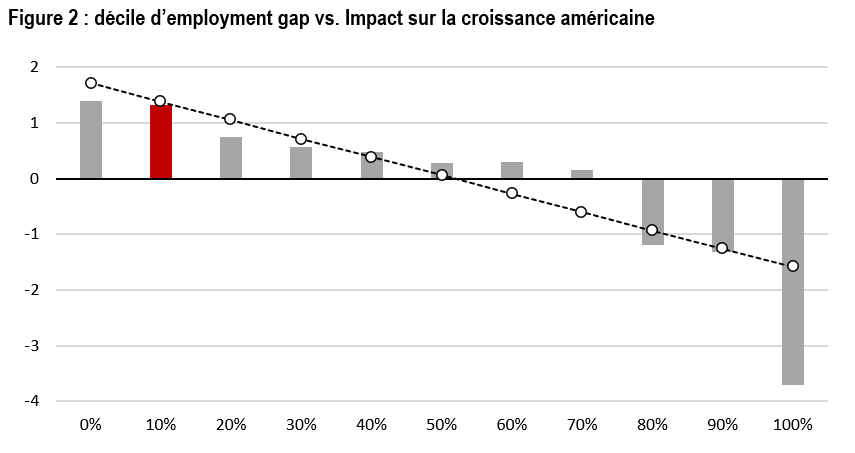

Sur cette même Figure 1, on lit que l’employment gap actuel serait aux alentours des -1% : le taux de chômage américain est 1% en deçà de son niveau d’équilibre, et selon Arthur Okun, ceci devrait signifier naturellement une croissance réelle américaine supérieure à sa tendance de long terme. On peut raisonnablement supposer que la relation entre employment gap et croissance réelle a des chances d’être non-linéaire, c’est-à-dire que la loi d’Okun de «1% pour 2%» a des chances de tenir globalement mais qu’un employment gap extrêmement faible ou fort signifierait une croissance particulièrement plus faible (ou forte) qu’attendue. La Figure 2 documente cette relation empirique sur la période 1977-2024, en comparant les déciles historiques de l’employment gap avec la croissance américaine, la confrontant avec la prédiction linéaire d’Okun en trait-tillés. Clairement cette relation est non-linéaire : un employment gap très positif (chômage très en-dessus de sa tendance) signifie un effondrement de la croissance économique plus que proportionnel. Pour ce qui nous intéresse, nous nous trouvons actuellement dans le deuxième décile historique de l’employment gap, qui correspond historiquement à une croissance 1.31% en dessus de sa tendance. Selon l’IMF cette tendance avoisine actuellement les 2% : la croissance attendue pour 2024 de ce point de vue pourrait s’établir autour des 3.3%. Ça n’est bien sûr qu’un raisonnement en «équilibre partiel» et bien d’autres éléments doivent être pris en compte pour formuler une telle prévision en «équilibre général» – mais ça n’en reste pas moins le message du marché de l’emploi: la croissance réelle américaine pourrait avoir de quoi surprendre positivement.

Pour dire les choses simplement, le marché de l’emploi US pointe vers une surprise de croissance positive pour 2024.

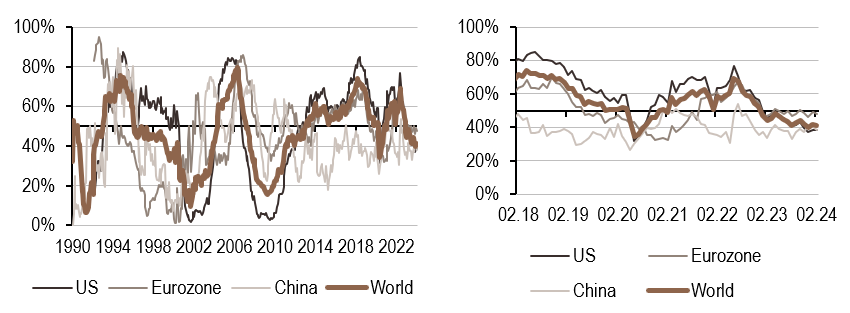

Macro/Nowcasting Corner

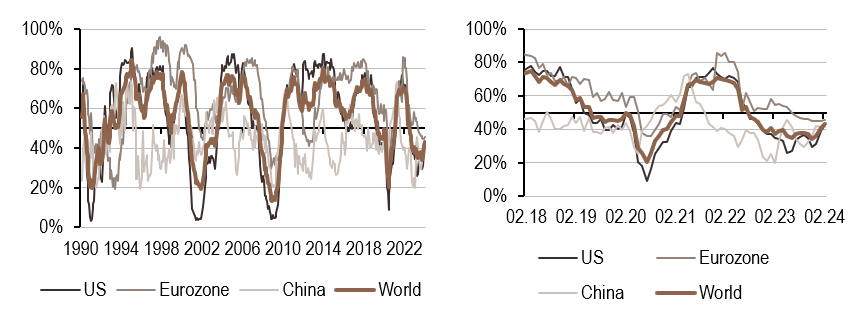

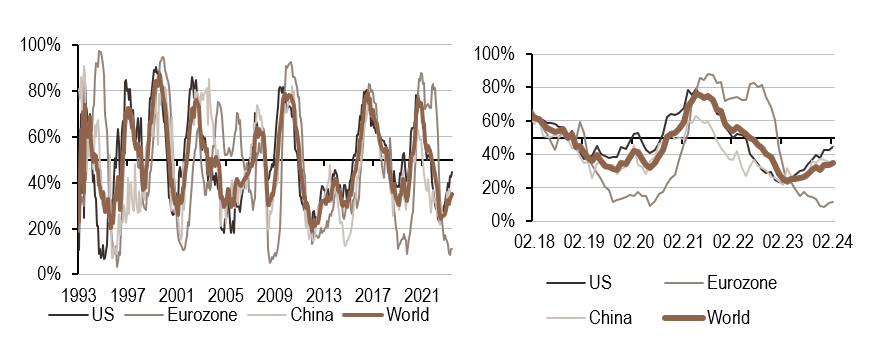

Cette section rassemble l’évolution la plus récente de nos indicateurs de nowcasting pour la croissance mondiale, les surprises en matière d’inflation mondiale et les surprises en matière de politique monétaire mondiale. Ces indicateurs permettent de suivre les évolutions macroéconomiques les plus récentes qui font bouger les marchés.

Nos indicateurs de nowcasting indiquent actuellement:

- Notre indicateur de croissance a continué d’augmenter au cours de la semaine, l’économie montrant toujours de solides signes de force.

- Notre signal d’inflation a augmenté cette semaine, en raison d’un IPC plus élevé qu’attendu.

- Notre indicateur de politique monétaire a baissé au cours de la semaine, en particulier aux États-Unis, où la probabilité d’une baisse des taux en mars est définitivement proche de 0.

Source: Bloomberg, LOIM

Note de lecture: L’indicateur de nowcasting de LOIM rassemble des indicateurs économiques de manière ponctuelle afin de mesurer la probabilité d’un risque macroéconomique donné – croissance, surprises d’inflation et surprises de politique monétaire. Le Nowcaster varie entre 0% (faible croissance, faibles surprises d’inflation et politique monétaire dovish) et 100% (forte croissance, fortes surprises d’inflation et politique monétaire hawkish).

A l’usage exclusif des investisseurs professionnels

Ce document est publié par Lombard Odier Asset Management (Europe) Limited, autorisée et réglementée par la Financial Conduct Authority (la « FCA »), et inscrite au registre de la FCA sous le numéro 515393.

Lombard Odier Investment Managers (« LOIM ») est un nom commercial.

Ce document est fourni à titre d’information uniquement et ne constitue pas une offre ou une recommandation d’achat ou de vente d’un quelconque titre ou service. Il n’est pas destiné à être distribué, publié ou utilisé dans une juridiction où une telle distribution, publication ou utilisation serait illégale. Ce matériel ne contient pas de recommandations ou de conseils personnalisés et n’est pas destiné à remplacer les conseils d’un professionnel en matière d’investissement dans des produits financiers. Avant de s’engager dans une transaction, l’investisseur doit examiner attentivement l’adéquation de la transaction à sa situation particulière et, si nécessaire, obtenir un avis professionnel indépendant sur les risques, ainsi que sur les conséquences juridiques, réglementaires, fiscales et comptables. Ce document est la propriété de LOIM et est adressé à son destinataire exclusivement pour son usage personnel. Il ne peut être reproduit (en totalité ou en partie), transmis, modifié ou utilisé à d’autres fins sans l’autorisation écrite préalable de LOIM. Ce document contient les opinions de LOIM, à la date d’émission.

Ni ce document ni aucune copie de celui-ci ne peuvent être envoyés, introduits ou distribués aux États-Unis d’Amérique, dans l’un de ses territoires ou possessions ou dans les zones soumises à sa juridiction, ou à ou au profit d’une personne des États-Unis. À cette fin, l’expression « personne des États-Unis » désigne tout citoyen, ressortissant ou résident des États-Unis d’Amérique, toute société de personnes organisée ou existant dans un État, un territoire ou une possession des États-Unis d’Amérique, toute société constituée en vertu des lois des États-Unis ou d’un État, d’un territoire ou d’une possession de ce pays, ou toute succession ou fiducie assujettie à l’impôt fédéral sur le revenu des États-Unis, quelle que soit la source de ses revenus.

Source des chiffres : Sauf indication contraire, les chiffres sont préparés par LOIM.

Bien que certaines informations aient été obtenues de sources publiques jugées fiables, sans vérification indépendante, nous ne pouvons pas garantir leur exactitude ou l’exhaustivité de toutes les informations disponibles auprès de sources publiques.

Les points de vue et opinions exprimés le sont à titre informatif uniquement et ne constituent pas une recommandation de LOIM d’acheter, de vendre ou de détenir un quelconque titre. Les vues et opinions sont à jour à la date de cette présentation et peuvent être sujettes à des changements. Ils ne doivent pas être interprétés comme des conseils d’investissement.

Aucune partie de ce document ne peut être (i) copiée, photocopiée ou dupliquée sous quelque forme que ce soit, par quelque moyen que ce soit, ou (ii) distribuée à toute personne qui n’est pas un employé, un dirigeant, un administrateur ou un agent autorisé du destinataire, sans le consentement préalable de Lombard Odier Asset Management (Europe) Limited. Au Royaume-Uni, ce matériel est un matériel de marketing et a été approuvé par Lombard Odier Asset Management (Europe) Limited qui est autorisée et réglementée par la FCA. ©2022 Lombard Odier IM. Tous droits réservés.