La reprise se poursuit, mais la dynamique s’est fortement ralentie en raison de goulots d’étranglement persistants et des effets du variant Delta, tandis que les consommateurs ont été particulièrement affectés par la remontée abrupte de l’inflation. Alors que les banques centrales prévoient une baisse des taux d’inflation l’année prochaine, une crise énergétique se dessine et pourrait compromettre ce scénario. La politique monétaire des économies avancées semble ainsi pivoter plus rapidement qu’anticipé vers une posture moins accommodante, suscitant un débat sur une éventuelle erreur de cap.

Par Marc-Antoine Collard – Chef Économiste, Responsable de la recherche, Rothschild & Co Asset Management Europe

Un ralentissement marqué en Chine

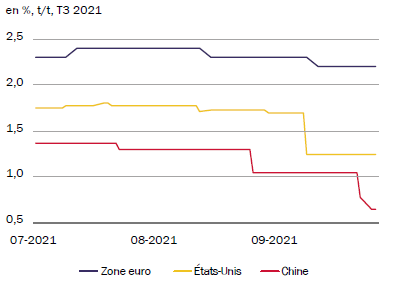

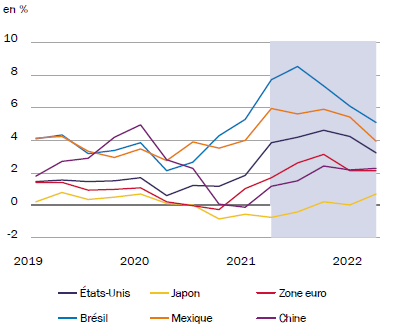

Les dernières données économiques indiquent de nouvelles révisions à la baisse de la croissance du PIB mondial au troisième trimestre 2021, notamment en Chine. En effet, l’incertitude introduite par les autorités chinoises concernant les changements réglementaires, d’importantes inondations et les efforts pour contenir la récente résurgence des cas de Covid-19 ont eu un impact négatif sur l’économie du pays. Depuis la crise financière de 2008, les mauvaises nouvelles économiques en Chine ont toujours été perçues comme de bonnes nouvelles par les investisseurs, puisque des données fragiles incitaient la Banque centrale et le Gouvernement à intensifier leurs mesures de soutien.

Cependant, avec un secteur privé possédant un ratio de service de la dette le plus élevé jamais enregistré, les autorités pourraient cette fois privilégier une certaine retenue en s’abstenant d’accélérer la distribution de crédit, pour réduire ainsi le risque financier. D’ailleurs, les difficultés financières d’Evergrande, le plus grand promoteur immobilier du pays, illustrent les limites de l’utilisation de l’effet de levier pour stimuler l’activité économique. Le secteur de l’immobilier pourrait donc se contracter cette année en raison du retrait des mesures de soutien étatiques et du resserrement du crédit, ce qui accentuera la pression sur les entreprises les plus endettées du secteur.

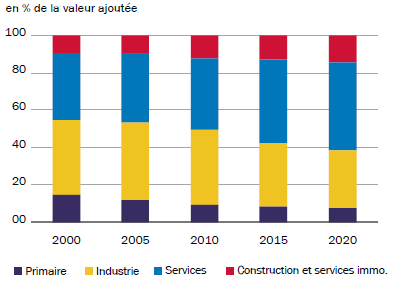

Or, l’immobilier et la construction sont un pilier de l’économie chinoise et pourraient avoir un impact significatif sur les perspectives macroéconomiques via différents canaux. Tout d’abord, ils représentent près de 15% du PIB, contre 10% au début des années 20001, et constituent une source majeure de dépenses d’investissement. En outre, les recettes des ventes de terrains sont devenues une source de financement importante des gouvernements locaux et une baisse des ventes entraînerait très probablement des difficultés budgétaires ainsi qu’une réduction des dépenses publiques, pesant ainsi sur la croissance du PIB.

En conséquence, compte tenu de l’importance du secteur et des récentes turbulences du marché, il semble peu probable que les responsables politiques restent inactifs si la détérioration des secteurs financier et macroéconomique se renforçaient mutuellement. Pour autant, la politique actuelle vise à contenir les déséquilibres et le risque d’une future correction des prix de l’immobilier, alors que le logement constitue l’actif le plus important dans le patrimoine des ménages chinois, représentant près de 60% de leurs actifs, contre 30% aux États-Unis2. Dans l’ensemble, si le Gouvernement se révèle en mesure de contenir le risque lié à Evergrande, il existe des incertitudes concernant sa tolérance au risque et aux types d’actions envisagées.

Le prix de l’énergie nuit à l’activité…

Par ailleurs, au moins 20 provinces et régions chinoises, représentant plus des deux tiers du PIB, ont annoncé des coupures d’énergie en raison de l’inadéquation entre l’offre et la demande, alors que la consommation devrait encore augmenter à l’approche de la saison hivernale. Ces coupures vont compromettre la croissance du pays et renforcer les inquiétudes concernant les perturbations des chaînes d’approvisionnement mondiales, nourrissant ainsi le débat sur les pressions inflationnistes. Plus généralement, l’une des principales incertitudes à court terme porte sur le risque de suspensions persistantes d’activités dans certaines économies d’Asie, accompagnées de conséquences négatives en aval sur la disponibilité des approvisionnements et sur le rythme de la reprise mondiale.

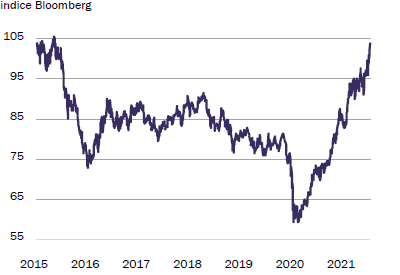

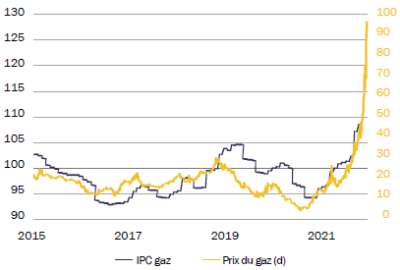

En outre, les prix du pétrole ont continué de grimper et ont atteint leur plus haut niveau depuis 20143 suite à la décision de l’OPEP de maintenir une hausse progressive de l’offre alors même que la crise du gaz naturel stimule la demande de brut. L’Europe est particulièrement touchée, les prix régionaux du gaz naturel ayant bondi au cours des trois derniers mois.

La demande a augmenté pour plusieurs raisons, notamment, un hiver plus froid qui, associé à l’abandon progressif du charbon et à une mauvaise année pour la production éolienne, a fait grimper les besoins en gaz naturel. Plusieurs problèmes se posent également du côté de l’offre, en particulier, la moindre maintenance des gisements de gaz pendant la crise du Covid-19 et la faiblesse des investissements dans un contexte de niveau peu élevé des stocks, tandis que les exportations russes vers l’Union européenne ont diminué par rapport à leurs niveaux de 2019.

Dans la mesure où l’électricité, le gaz et l’énergie thermique pèsent pour environ 6% du panier des prix à la consommation de la Zone euro en 20214, la récente flambée représente une taxe à la consommation qui s’intensifiera pendant l’hiver.

… et pourrait déclencher une réponse politique

Dans l’ensemble, les frictions dans les chaînes d’approvisionnement et la hausse des prix des matières premières, en particulier de l’énergie, ont entraîné une accélération de l’inflation dans de nombreux pays, plaçant les banques centrales sur la défensive. Bien qu’elles considèrent généralement que la hausse de cette année soit transitoire, leurs réponses face aux dépassements persistants de l’inflation des cibles ont été variées. Dans les économies émergentes, en dehors de la Turquie et de la Chine, un large mouvement des taux directeurs vers les niveaux d’avant crise a débuté plus tôt cette année. Dans les économies avancées, seule la Norvège et la Nouvelle-Zélande ont suivi la tendance des pays émergents. Toutefois, des signes d’inflexion sont perceptibles.

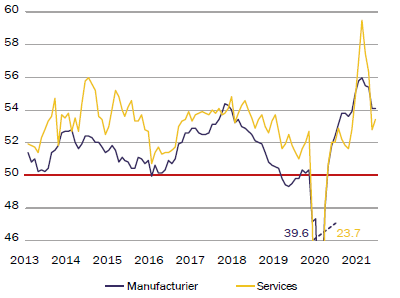

Aux États-Unis, la Fed a signalé qu’elle pourrait commencer à réduire ses achats d’actifs dès novembre. Au Royaume-Uni, la Banque d’Angleterre a laissé entendre, pour la première fois, qu’elle pourrait relever ses taux d’intérêt au cours des prochains mois. Or, les données récentes montrent que la reprise mondiale s’est essoufflée, ce qui complique la tâche des banquiers centraux. La confiance des entreprises s’est stabilisée en septembre après trois mois consécutifs de baisse, mais les enquêtes continuent de souligner la persistance des contraintes d’offre pesant sur les secteurs manufacturier et des services.

De plus, les banquiers centraux sont mal outillés pour résoudre les chocs d’offre. Si les liquidités provenant des programmes d’assouplissement quantitatif ont peut-être participé à la hausse de certains prix de marché, la politique monétaire ne peut pas produire de semi-conducteurs pour l’industrie automobile, pas plus que du gaz naturel, ni même améliorer instantanément les déséquilibres sur le marché du travail.

En somme, bien que les goulots d’étranglement du côté de l’offre durent plus longtemps que prévu, les banques centrales pourraient être tentées de dégainer trop rapidement leurs armes pour lutter contre la hausse des prix à la consommation. En effet, l’inflation n’évoluerait durablement à la hausse, par rapport aux faibles taux observés avant la pandémie, que si la croissance des salaires s’intensifiait de façon substantielle, ou si les anticipations d’inflation dérivaient à la hausse. Ironiquement, la situation actuelle pourrait s’avérer désinflationniste à moyen terme si elle conduisait à l’érosion de la demande, dans la mesure où le pouvoir d’achat des ménages se trouvait considérablement réduit.

Achevé de rédiger le 6 octobre 2021

Source : Bloomberg, Macrobond, OCDE, Rothschild & Co Asset Management Europe, octobre 2021.

1. Source : Macrobond, septembre 2021.

2. Source : BPC, Fed, septembre 2021.

3. Source : Bloomberg, 30/09/2021.

4. Source : Eurostat, septembre 2021.

Avertissements

Document à caractère publicitaire, simplifié et non contractuel. Les informations, commentaires et analyses contenus dans ce document sont fournis à titre purement informatif et ne sauraient être considérés comme un conseil en placement, un conseil fiscal, une recommandation ou un conseil en investissement de la part de Rothschild & Co Asset Management Europe. Les informations/opinions/données contenues mentionnées dans ce document, considérées comme légitimes et correctes le jour de leur publication, conformément à l’environnement économique et financier en place à cette date, sont susceptibles d’évoluer à tout moment.

Bien que ce document ait été préparé avec le plus grand soin à partir de sources réputées fiables par Rothschild & Co Asset Management Europe, il n’offre aucune garantie quant à l’exactitude et à l’exhaustivité des informations et appréciations qu’il contient, qui n’ont qu’une valeur indicative et sont susceptibles d’être modifiées sans préavis. Rothschild & Co Asset Management Europe n’a pas procédé à une vérification indépendante des informations contenues dans ce document et ne saurait donc être responsable de toute erreur ou omission, ni de l’interprétation des informations contenues dans ce document. Toutes ces données ont été établies sur la base d’informations comptables ou de marché. Les données comptables n’ont pas toutes été auditées par un commissaire aux comptes.

Édité par Rothschild & Co Asset Management Europe, Société de gestion de portefeuille au capital de 1 818 181,89 euros, 29, avenue de Messine – 75008 Paris.

Agrément AMF N° GP 17000014, RCS Paris 824 540 173.

Toute reproduction partielle ou totale de ce document est interdite, sans l’autorisation préalable de Rothschild & Co Asset Management Europe, sous peine depoursuites.