Malgré les tendances macroéconomiques négatives, la forte demande sur le réseau de la part des ETF, des trésoreries d'entreprise et des particuliers a créé un déficit important de l'offre de bitcoins.

Principaux enseignements

- Performance : En décembre 2024, les marchés crypto ont été confrontés à des vents contraires macroéconomiques. Des prises de bénéfices, une réduction de l’exposition institutionnelle et un resserrement des conditions financières sous l’effet de l’appréciation du dollar américain et la révision des politiques de la Fed ont pesé sur les crypto-monnaies en dépit d’un soutien continu sur le réseau. Alors que les risques à court terme persistent, des facteurs haussiers à long terme tels que le «Bitcoin Halving» et les réserves stratégiques potentielles soutiennent les prévisions d’une appréciation significative des prix, avec bitcoin surperformant les actifs traditionnels en 2025 et au-delà.

- Macro : La réunion de décembre du FOMC s’est soldée par une baisse de 25 points de base des taux d’intérêt, mais a laissé entrevoir des taux futurs plus élevés que prévu. Ceci a eu pour effet de resserrer les conditions financières malgré les efforts déployés pour les assouplir et a pesé sur les marchés crypto et traditionnels en raison de la baisse des liquidités mondiales et un dollar plus fort. Dans le même temps, les pressions inflationnistes et la faiblesse des indicateurs du marché du travail soulignent la fragilité de l’économie. La performance de bitcoin restant corrélée aux marchés traditionnels tels que le S&P 500, nous pourrions être confrontés à des risques de baisse en raison de la réévaluation de la croissance.

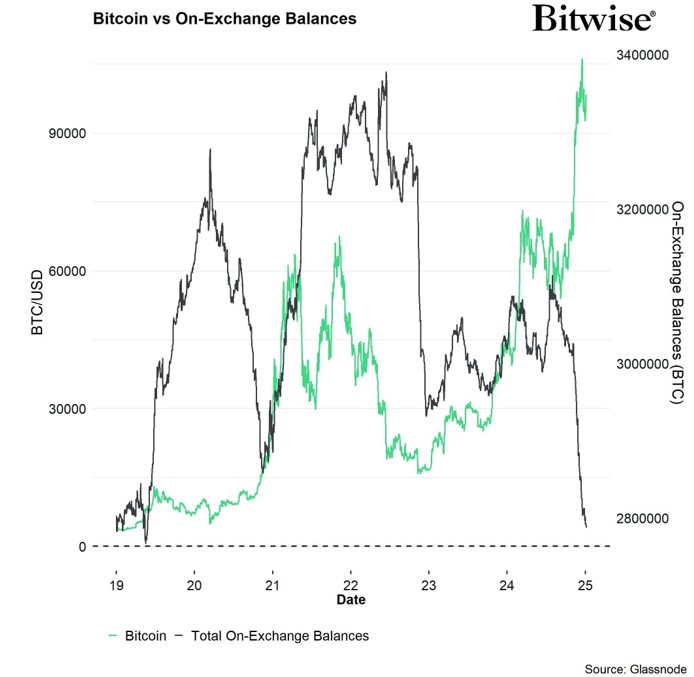

- Sur le réseau Bitcoin : Malgré les tendances macroéconomiques négatives, la forte demande sur le réseau de la part des ETF, des trésoreries d’entreprise et des particuliers a créé un déficit important de l’offre de bitcoins. Bien que certaines activités sur la chaîne aient ralenti, des paramètres clés tels que la baisse des soldes de BTC sur les échanges et l’augmentation des taux de hachage indiquent une résilience continue.

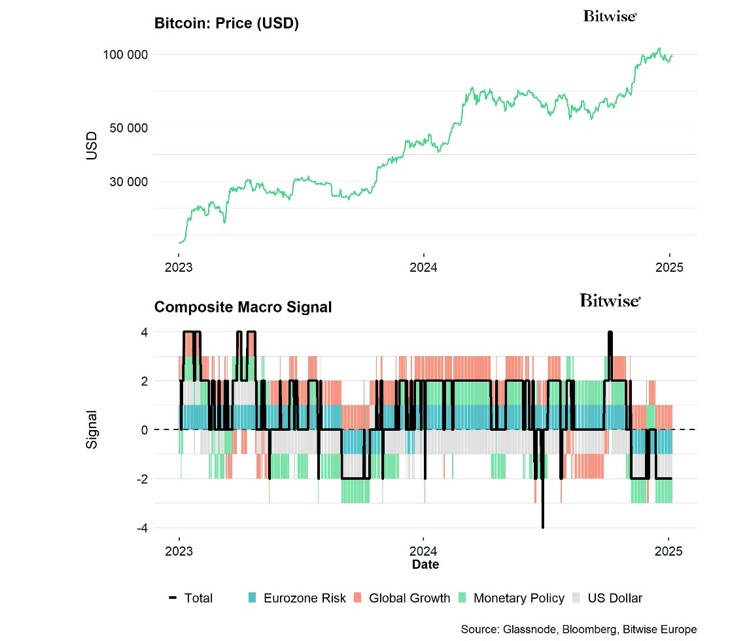

Graphique du mois

Performance

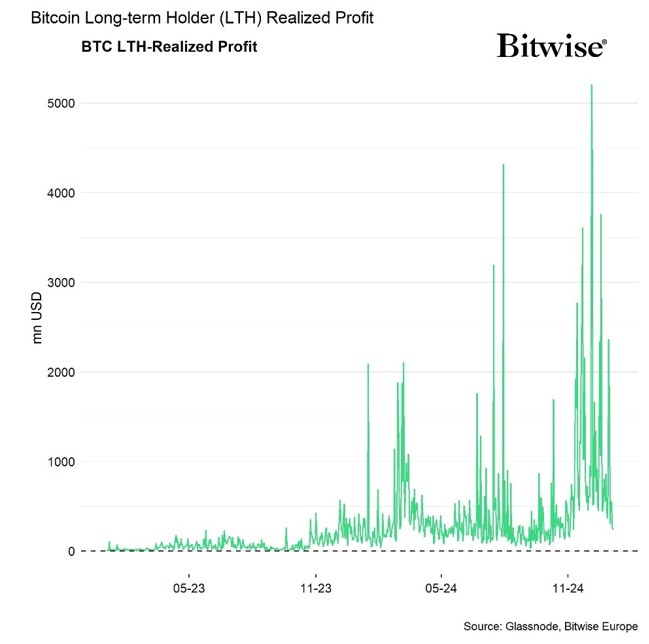

La performance en décembre a été caractérisée par une réduction de l’exposition et par des prises de bénéfices importantes de la part des détenteurs de bitcoins à long terme. Cela pourrait être lié à des opérations de rééquilibrage d’investisseurs institutionnels qui réduisent leur exposition pour prendre des bénéfices et ramener leurs allocations digitales à un niveau neutre.

En fait, nous avons observé que les fonds spéculatifs crypto ont encore réduit leur exposition à bitcoin, atteignant leurs plus bas niveaux annuels, selon NilssonHedge et nos propres analyses. L’exposition globale aux ETP crypto a également été réduite, en particulier vers la fin de l’année où nous avons vu deux semaines consécutives de sorties nettes négatives.

Un autre catalyseur important de l’action récente des prix a été la réunion du FOMC les 17 et 18 décembre. Bien que la Fed ait réduit le taux cible des fonds fédéraux de 25 points de base, elle a également révisé ses projections économiques (« dot plot ») pour n’inclure que deux baisses de taux supplémentaires en 2025, soit moins que ce qui avait été annoncé précédemment et moins que ce qu’avaient anticipé les marchés financiers.

En conséquence, les rendements des obligations du Trésor américain à long terme ont continué à augmenter et le dollar a continué à s’apprécier. Cela a également conduit à un nouveau resserrement des conditions financières, tel que mesuré par l’indice Goldman Sachs.

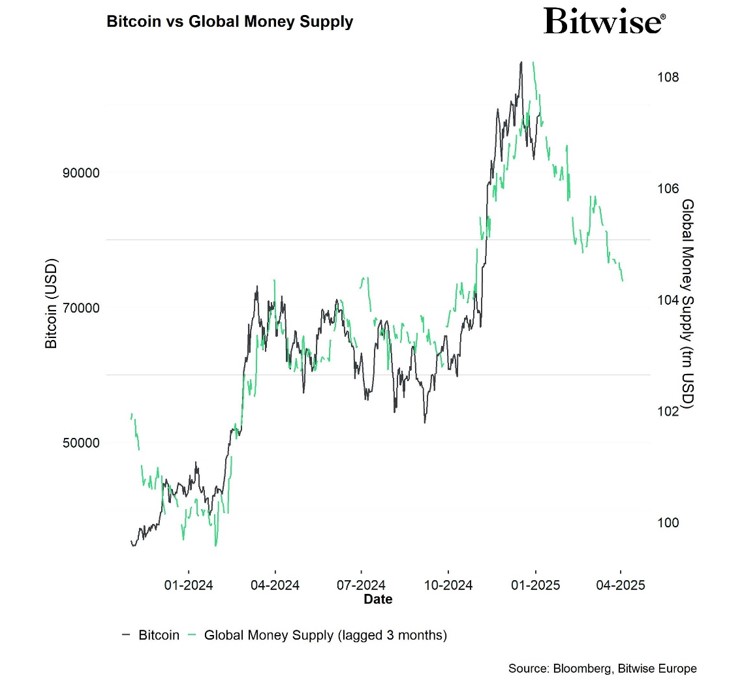

Cela a pesé sur les marchés des crypto-monnaies, car une appréciation du dollar américain entraîne généralement une contraction de la masse monétaire mondiale, comme nous l’avons souligné dans notre précédent rapport Bitcoin Macro Investor en décembre 2024.

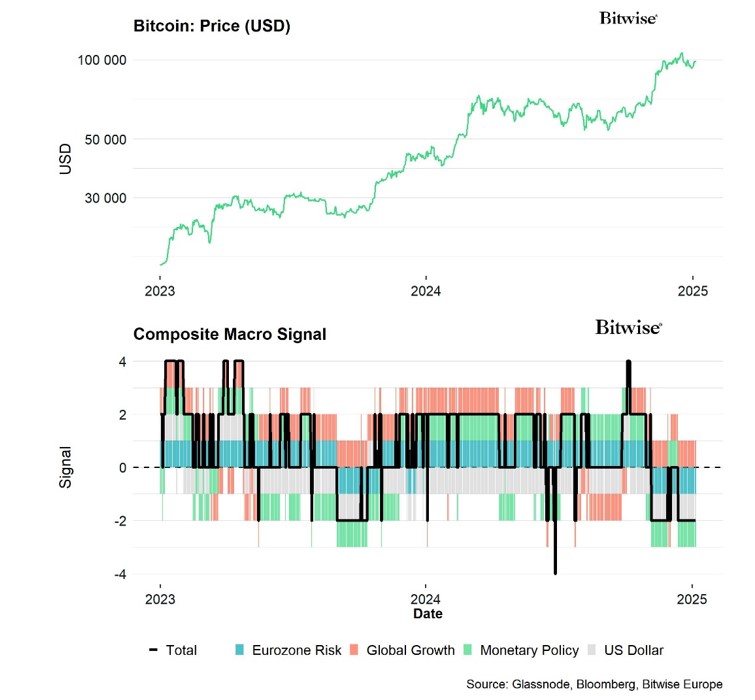

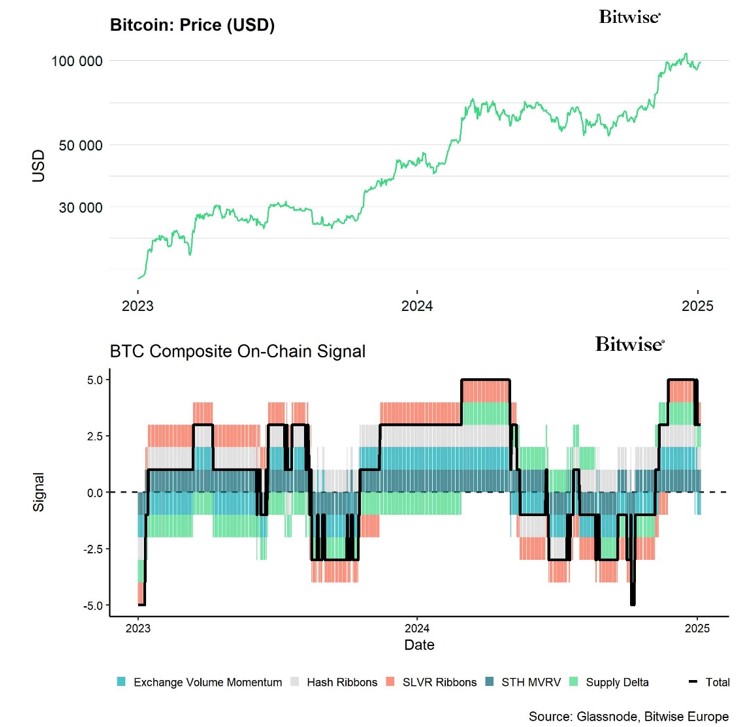

Alors que les paramètres du réseau Bitcoin continuent de donner un coup de pouce et soutenir notre hypothèse d’investissement sur le déficit de l’offre de bitcoins, les derniers développements macroéconomiques impliquent que les facteurs macroéconomiques procurent de plus en plus un vent contraire pour bitcoin et les crypto-actifs (Graphique du mois).

Nous observons généralement une divergence entre l’augmentation des vents macroéconomiques contraires et les tendances positives sur le réseau Bitcoin.

Il est fort probable que la récente détérioration des attentes en matière de politique monétaire, combinée à l’appréciation continue du dollar américain et à l’augmentation des risques souverains dans la zone euro (France), conduise à une réévaluation à la baisse des attentes en matière de croissance mondiale. Dans ce contexte, les derniers développements macroéconomiques en Chine, en particulier la forte baisse des rendements des obligations chinoises à long terme, indiquent également une augmentation des risques de récession.

Une réévaluation des prévisions de croissance mondiale tend à coïncider avec une baisse de l’appétit pour le risque des actifs croisés, ce qui tend à affecter négativement le sentiment pour les cryptoactifs.

Toutefois, notre principale hypothèse d’investissement reste que les facteurs liés au réseau devraient continuer à soutenir les marchés au moins jusqu’à la mi-2025 en raison des effets positifs décalés émanant du «Halving».

Des facteurs particuliers, tels que la création éventuelle d’une réserve stratégique de bitcoins aux États-Unis et dans d’autres pays, devraient également avoir un effet positif.

Nous réitérons nos prévisions selon lesquelles bitcoin devrait atteindre 200’000 USD d’ici la fin 2025 et potentiellement 1 million USD d’ici 2029. C’est pourquoi nous pensons que toute correction liée à des facteurs macro à court terme pourrait être une occasion intéressante d’augmenter l’exposition.

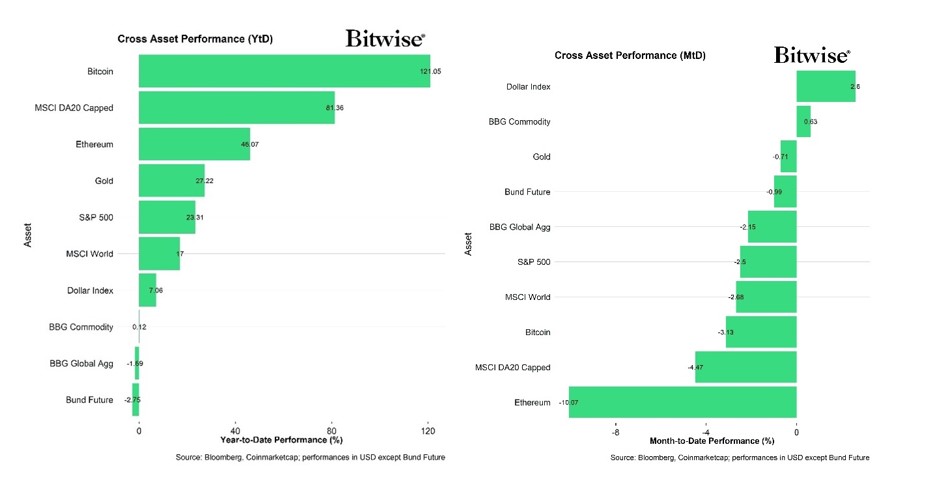

Il convient également de souligner les performances des cryptoactifs sur l’ensemble de l’année 2024. Bien que le mois de décembre ait été plutôt faible, les performances globales ont été très satisfaisantes: bitcoin et d’autres crypto-actifs ont largement surpassé tous les autres grands actifs financiers traditionnels en 2024.

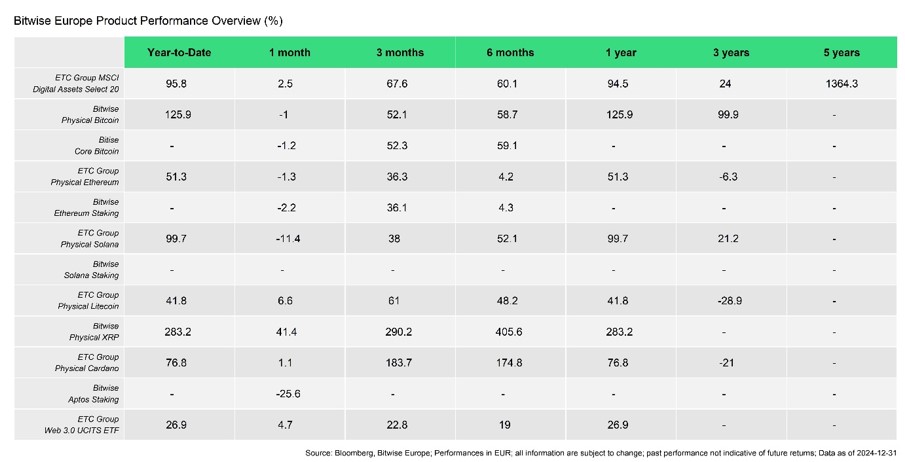

Un examen plus approfondi des performances de nos produits pour l’ensemble de l’année 2024 révèle également que le Bitwise Physical Bitcoin ETP (BTCE) a été l’un des produits les plus performants en 2024, bien que le Bitwise Physical XRP ETP (GXRP) ait également obtenu de très bons résultats.

Veuillez noter que nous sommes toujours en train de renommer nos produits d’ETC Group à Bitwise suite à la récente acquisition. Nous avons également lancé un nouveau Bitwise Solana Staking ETP. Pour en savoir plus sur ce lancement, cliquez ici.

Un point qui mérite d’être souligné est qu’avec la baisse du BTC, la plupart des altcoins ont également sous-performé et sont devenus plus corrélés.

Notre indice Altseason implique que seuls 10% des altcoins les plus importants que nous suivons ont réussi à surperformer BTC sur le mois. Cette baisse de la surperformance des altcoins a également coïncidé avec une forte baisse de la dispersion des performances parmi les cryptoactifs, comme le montre notre indice de dispersion des cryptoactifs.

Conclusion: En décembre 2024, les marchés crypto ont été confrontés à des vents macroéconomiques contraires. Des prises de bénéfices, une réduction de l’exposition institutionnelle et un resserrement des conditions financières sous l’effet de l’appréciation du dollar américain et de la révision des politiques de la Fed ont pesé sur bitcoin et les altcoins en dépit d’un soutien continu sur le réseau. Alors que les risques à court terme persistent, des facteurs haussiers à long terme tels que le «Bitcoin Halving» et les réserves stratégiques potentielles soutiennent les prévisions d’une appréciation significative des prix, avec bitcoin surperformant les actifs traditionnels en 2025 et au-delà.

Environnement macroéconomique

La réunion du FOMC du 18 décembre 2024 a été la principale préoccupation macroéconomique du mois.

La Fed a réduit son taux cible de 25 points de base comme prévu, ce qui constitue la troisième baisse consécutive depuis septembre 2024. Néanmoins, les marchés financiers traditionnels ont réagi négativement dans un premier temps, car les prévisions qui les accompagnaient étaient optimistes.

La mise à jour des projections économiques (ou « dot plot ») a montré que le taux d’intérêt médian projeté par la Fed pour l’année 2025 est passé de 3,375% en septembre à 3,875% en décembre. La Fed a donc communiqué un taux d’intérêt plus élevé que prévu et moins de réductions de taux.

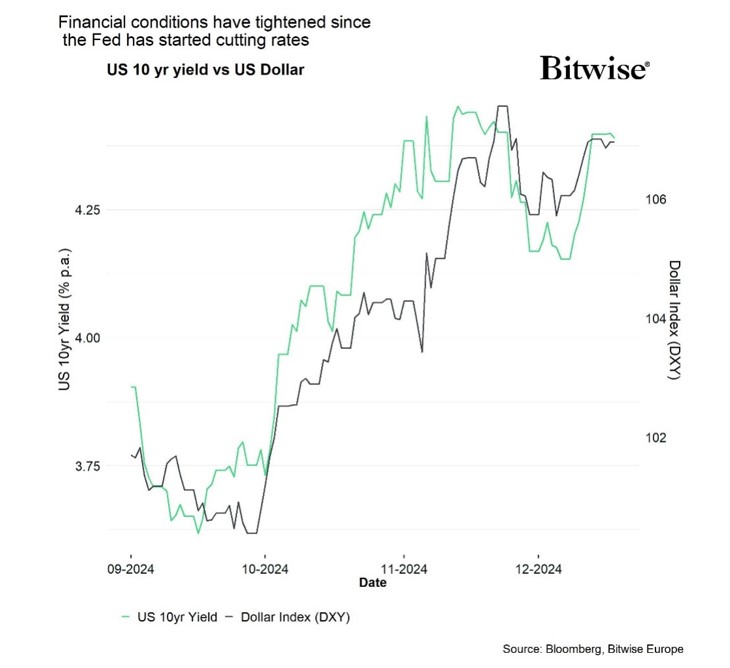

La Fed semble être coincée entre le marteau et l’enclume, car les conditions financières ont continué à se resserrer depuis que la Fed a entamé un cycle de réduction des taux en septembre.

L’indice du dollar a progressé et les rendements du Trésor américain ont également continué à augmenter malgré les trois baisses consécutives des taux depuis septembre.

Nous avons déjà souligné l’effet négatif d’un dollar fort sur la croissance de la masse monétaire mondiale dans notre précédent rapport mensuel. Les appréciations du dollar ont tendance à être un facteur baissier pour bitcoin car la masse monétaire mondiale se contracte lorsque le dollar américain s’apprécie et vice versa.

Cela reste un risque macroéconomique majeur pour bitcoin en 2025.

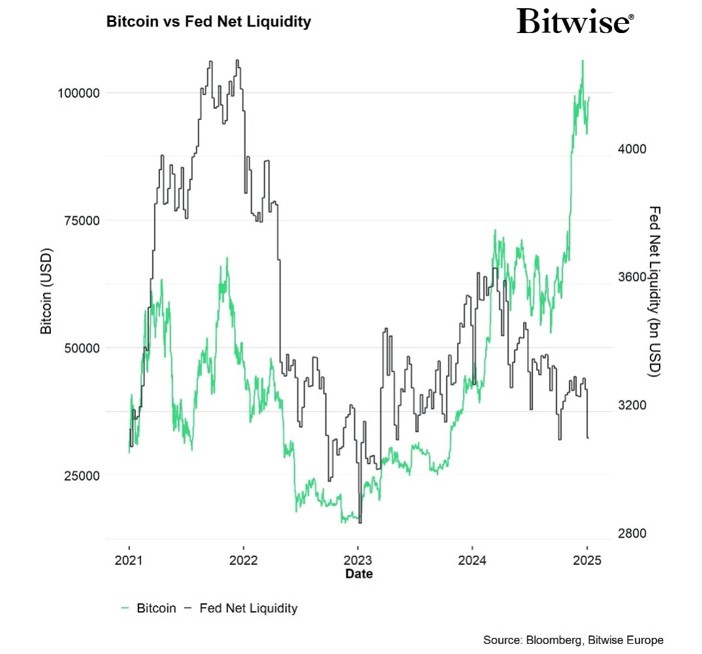

L’une des principales raisons de cette diminution des liquidités est la baisse continue des liquidités des banques centrales mondiales, malgré les efforts continus de réduction des taux d’intérêt directeurs.

En ce qui concerne les États-Unis, la principale raison de la baisse actuelle des liquidités des banques centrales est le « resserrement quantitatif » en cours, induit par la réduction continue des avoirs de la Fed en titres du Trésor américain et en titres hypothécaires sur son bilan.

Cette situation a été quelque peu amortie par les baisses des Reverse Repos et du Treasury General Account (TGA) qui ont techniquement ajouté aux liquidités nettes de la Fed. Toutefois, la hausse récente des Reverse Repos a entraîné une baisse significative des liquidités nettes de la Fed.

La baisse continue des liquidités nettes de la Fed constitue un risque macroéconomique permanent pour bitcoin et les marchés financiers traditionnels.

Dans le même temps, les indicateurs de l’inflation des prix à la consommation américaine ont commencé à réaccélérer sur la base du suivi des taux d’inflation aux États-Unis fourni par Trueflation, pour atteindre le niveau le plus élevé depuis avril 2024.

En d’autres termes, la Fed risque soit de « tuer » la reprise économique actuelle par le biais de conditions financières encore plus strictes si elle ne fournit pas de liquidités de manière plus agressive, soit de risquer une réaccélération des taux d’inflation en 2025.

En outre, les conditions du marché du travail américain restent relativement faibles, comme le montrent les indicateurs tels que la baisse des nouvelles offres d’emploi sur Indeed ou le déclin continu de l’indice LinkUp 10’000.

De plus, une analyse de la Fed de Philadelphie conclut que la croissance récente des effectifs de l’emploi dans les États (un moteur important de la croissance récente de l’emploi global) au cours du premier semestre 2024 s’est avérée illusoire et que la croissance de l’emploi semble être plus faible que prévu dans la grande majorité des États américains :

« Selon les premières estimations de référence (EB) réalisées par la Fed de Philadelphie, l’emploi a baissé dans 25 États, augmenté dans deux États et a connu des variations moindres dans les 23 États restants et dans le district de Columbia.

D’une manière générale, notre modèle interne de facteurs macroéconomiques indique également que les conditions macroéconomiques mondiales se sont affaiblies au cours des deux dernières semaines, ce qui correspond également à notre graphique du mois:

Cette évolution est généralement liée à une détérioration du facteur de la politique monétaire et du facteur du dollar américain, qui s’est récemment transformé en vent macroéconomique contraire. En outre, la récente augmentation des risques souverains français a également entraîné une détérioration du facteur de risque de la zone euro. Seules les attentes en matière de croissance mondiale continuent de constituer un facteur macroéconomique favorable.

Toutefois, les derniers indicateurs en provenance de Chine, tels que le rendement du Trésor chinois à 10 ans, indiquent une décélération prononcée de la dynamique de croissance chinoise et, par voie de conséquence, de la dynamique de croissance mondiale.

Dans le contexte des prévisions de croissance mondiale, le risque semble plus orienté à la baisse car les actifs financiers traditionnels reflètent déjà une croissance mondiale relativement bénigne.

On peut l’observer, par exemple, dans la grande divergence entre les valeurs cycliques et les valeurs défensives, mais aussi dans le fait que le S&P 500 s’est redressé malgré l’absence d’amélioration significative des indicateurs avancés tels que l’indice ISM de la production manufacturière. En d’autres termes, les marchés financiers traditionnels ont déjà largement intégré le scénario d’un « atterrissage en douceur ».

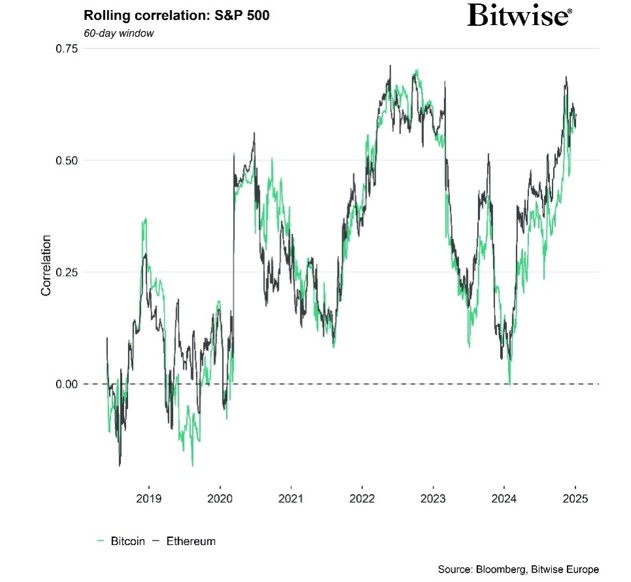

La raison pour laquelle cela est pertinent pour les cryptoactifs est que bitcoin et ethereum restent fortement corrélés à la performance du S&P 500.

Toute correction du S&P 500 liée à une réévaluation des attentes en matière de croissance mondiale pourrait donc être négative pour la performance des cryptoactifs.

Conclusion: La réunion de décembre du FOMC s’est soldée par une baisse de 25 points de base des taux d’intérêt, mais a laissé présager des taux futurs plus élevés que prévu. Ceci a eu pour effet de resserrer les conditions financières malgré les efforts déployés pour les assouplir et poser des risques pour bitcoin et les marchés traditionnels en raison de la baisse des liquidités mondiales et un dollar plus fort. Dans le même temps, les pressions inflationnistes et la faiblesse des indicateurs du marché du travail soulignent la fragilité de l’économie. La performance de bitcoin restant liée aux marchés traditionnels tels que le S&P 500, nous pourrions être confronté à des risques de baisse en raison de la réévaluation de la croissance.

Développements sur le réseau

Alors que les facteurs macroéconomiques sont récemment devenus un vent contraire, les facteurs liés au réseau ont continué à fournir un support très important pour bitcoin.

Le déficit de l’offre de BTC a continué à s’intensifier en décembre, comme en témoignent la réduction continue des soldes BTC sur les échanges et la diminution de l’offre de liquidités.

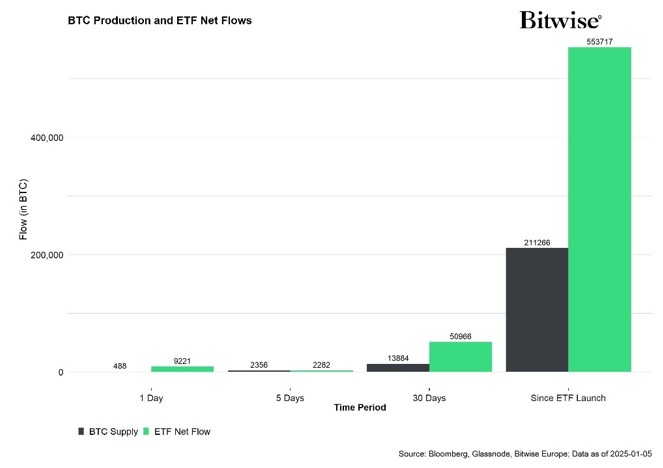

L’élément clé de cette évolution a été la demande quasi ininterrompue émanant des ETF Bitcoin aux États-Unis, mais aussi l’accélération de l’adoption de bitcoin par les trésoreries d’entreprise.

Ceci est particulièrement important dans le contexte des ventes significatives effectuées par les détenteurs de BTC à long terme et à court terme. En fait, la vente par les détenteurs à long terme a été la 3eme plus élevée jamais enregistrée et la plus élevée en USD.

La baisse continue des soldes de BTC sur les échanges globaux implique que les volumes d’achat ont pu absorber le volume de vente des «whales» et des détenteurs de bitcoins à long terme.

Par exemple, les entrées nettes dans les ETF Bitcoin américains au cours du seul mois de décembre ont dépassé la nouvelle production de bitcoins d’un facteur d’environ 3,7. Les avoirs en BTC des trésors d’entreprise ont également augmenté de manière significative le mois dernier. Les achats par Microstrategy (MSTR) (~59,7k BTC) ont à eux seuls dépassé le niveau de la nouvelle production par un facteur de 4,3x.

En général, la demande de bitcoins continue également à dépasser la distribution de l’offre à en juger par la métrique de la demande apparente qui estime la demande sur la base des changements de l’offre globale et de l’offre illiquide. Bien que cette métrique ait récemment décéléré, elle continue de soutenir l’idée d’une surabondance de la demande et d’un déficit de l’offre sur le marché.

En outre, nous avons constaté une augmentation de la participation des investisseurs particuliers en décembre, qui s’est accompagnée par une forte augmentation du taux de hachage.

Contrairement à l’image négative donnée par l’environnement macroéconomique actuel, les facteurs liés au réseau ont continué à donner un élan positif aux cryptoactifs.

Conclusion: Malgré des vents macroéconomiques contraires, la forte demande sur le réseau des ETF, des trésoreries d’entreprise et des particuliers a créé un déficit important de l’offre de bitcoins. Bien que certaines activités sur le réseau aient ralenti, des paramètres clés tels que la réduction des soldes de BTC sur les échanges et l’augmentation des taux de hachage indiquent une résilience continue.

Informations importantes

Cet article ne constitue pas un conseil en investissement, ni une offre ou une sollicitation d’achat de produits financiers. Cet article est publié par Bitwise Europe GmbH (« BEU »), une société anonyme domiciliée en Allemagne, à titre d’information uniquement et conformément à toutes les lois et réglementations applicables. BEU ne donne aucune assurance ou garantie explicite ou implicite concernant l’équité, l’exactitude, l’exhaustivité ou l’exactitude de cet article ou des opinions qu’il contient. Il est conseillé de ne pas se fier à l’équité, à l’exactitude, à l’exhaustivité ou à l’exactitude de cet article ou des opinions qu’il contient. Veuillez noter que cet article ne constitue ni un conseil en investissement, ni une offre ou une sollicitation d’acquisition de produits financiers ou de cryptomonnaies.

Avant d’investir dans des Exchange Traded Products («ETP») cryptographiques, les investisseurs potentiels doivent tenir compte des éléments suivants :

Les investisseurs potentiels doivent demander des conseils indépendants et prendre en compte les informations pertinentes contenues dans le prospectus de base et les conditions définitives des ETP, en particulier les facteurs de risque. Les ETP émis par BEU ne conviennent qu’aux personnes expérimentées dans l’investissement dans les crypto-monnaies et les risques d’investissement peuvent être trouvés dans le prospectus et les conditions finales disponibles sur www.etc-group.com. Le capital investi est à risque et des pertes allant jusqu’au montant investi sont possibles. Les ETP adossés à des crypto-monnaies sont des actifs très volatils et les performances sont imprévisibles. Les performances passées ne sont pas un indicateur fiable des performances futures. Le prix du marché des ETP variera et ils n’offrent pas de revenu fixe ou ne correspondent pas exactement à la performance de la crypto-monnaie sous-jacente. Investir dans des ETP comporte de nombreux risques, notamment des risques généraux de marché liés aux sous-jacents, aux mouvements de prix défavorables, aux devises, aux liquidités, aux risques opérationnels, juridiques et réglementaires.

À propos de Bitwise Europe

Bitwise Europe fournit aux investisseurs les outils nécessaires pour accéder aux opportunités d’investissement de l’écosystème des actifs numériques et de la blockchain. La société développe des titres innovants adossés à des actifs numériques, notamment ETC Group Physical Bitcoin (BTCE) et ETC Group Physical Ethereum (ZETH), qui sont cotés sur des bourses européennes, notamment XETRA, Euronext, SIX, AQUIS UK et Wiener Börse. Avec plus de quatre ans d’expérience, Bitwise Europe, anciennement ETC Group, est composée d’une équipe exceptionnelle de professionnels des services financiers et d’entrepreneurs ayant une expérience à la fois des actifs numériques et des marchés réglementés. La qualité et la sécurité des produits étant au cœur de son approche de création de produits, l’entreprise vise à lancer en permanence les meilleurs produits négociés en bourse de qualité institutionnelle.