Après plusieurs faux départs au cours des dernières années, la surperformance du style ”value”, qui a débuté en novembre, interroge les investisseurs sur la pérennité de ce rebond. Va-t-il durer? Quels sont les catalyseurs de court et moyen terme qui sont favorables au style “value”? Au-delà de cet horizon, assiste-t-on à un changement de paradigme qui justifierait une part plus prépondérante des valeurs “value” dans les allocations sur le long terme? Telles sont les interrogations des investisseurs aujourd’hui.

Par Anthony Bailly et Vincent Iméneuraët, Gestionnaires Actions Européennes

Nous pensons que les conséquences de la crise sanitaire et les réponses budgétaires apportées ont conduit à éloigner les craintes de déflation, enclenchant un début de normalisation des marchés de taux favorable au style “value”1. Cela va se traduire par un nécessaire recalibrage du “logiciel des marchés” qui devrait entrainer une rotation à long terme favorable aux secteurs “value”. La “value” profitera également des flux liés à un repositionnement stratégique vers cette thématique de la part des investisseurs qui n’ont plus de raison de la délaisser dans ce nouvel environnement de marché. À court et moyen terme, ces flux seront, de plus, soutenus par une décote de valorisation relative qui paraît excessive.

Des éléments rassurants à court et moyen terme

Malgré le rebond récent, nous identifions plusieurs raisons qui devraient permettre une poursuite de la surperformance de la “value”.

Des fondamentaux solides

Les attentes de croissance des bénéfices par action (BPA) des analystes en Zone euro s’élèvent à 49% sur 2021. Cette croissance est notamment portée par les secteurs cycliques et financiers qui avaient particulièrement souffert en 2020, offrant des bases de comparaison favorables. Les résultats du premier trimestre ont été très encourageants sur ces secteurs, entraînant de nouvelles révisions en hausse des BPA, et permettant d’afficher, malgré le rebond récent, des valorisations toujours plus attractives en relatif aux secteurs de croissance. Au-delà, la croissance des BPA attendue pour 2022 reste significative, de l’ordre de 15%, et là encore, ce sont les secteurs cycliques et financiers qui tirent cette tendance haussière.

Sous réserve d’une normalisation de la situation sanitaire qui parait bien engagée grâce à une campagne de vaccination qui s’accélère en Europe, la dynamique de résultats et une valorisation attractive constituent des supports importants pour les secteurs “value”. À titre d’illustration, alors que le P/E 20222 du marché en Zone Euro ressort à 16,7x, la valorisation des secteurs automobile (7,8x), des matières premières (11,3x) et des banques (9,6x) reste très attractive. Ceci est à comparer à des valorisations beaucoup plus riches pour les secteurs de croissance comme les biens de consommation (35,4x) ou la technologie (25,9x), secteurs qui pourraient souffrir dans une phase de normalisation des taux.

Un retour des flux vers l’Europe et un momentum qui devient “value”

L’Europe, qui était en retard dans la reprise, devrait bénéficier du plan de relance de 750 Md€ qui arrive tardivement, mais qui va soutenir la croissance. Ceci devrait permettre d’assister à un phénomène que l’on n’a pas vu depuis 17 ans : la croissance des BPA en Europe devrait être supérieure à celle des BPA aux États-Unis. Chaque fois que cela s’est produit, l’Europe a surperformé les États-Unis, et à chaque fois, c’est l’aspect cyclique européen que venaient chercher les investisseurs. La “value” européenne surperforme dans ces phases les autres styles, de même qu’elle surperforme la “value” dans les autres zones géographiques.

Autre fait nouveau, le momentum (qui consiste à acheter ce qui a bien performé au cours des 12 derniers mois) devient favorable à la “value” du fait de la surperformance des 7 derniers mois. Ceci devrait aider, via les flux, au repositionnement sur le style “value” et représente un autre élément de soutien. L’Europe reste sous-pondérée dans les allocations et les flux vers les actions restent limités sur la zone, ce qui laisse espérer un potentiel de soutien important.

Un changement de paradigme à long terme

À plus long terme, d’autres éléments plus structurels devraient favoriser le retour de la “value” dans les allocations des investisseurs.

La fin du vent contraire de la baisse des taux, moteur de la performance qui a prévalu lors des dernières années

On connait la corrélation entre les taux et la “value”. C’est une des raisons principales de la forte sous-performance de la “value” par rapport à la “croissance” depuis plus de 10 ans. Il est d’abord intéressant de noter que malgré la crise sanitaire historique que l’on a connue en 2020, le taux allemand à 10 ans a touché un point bas à -0,8% et a globalement rebondi sur un niveau de -0,6%. Cela nous amène à considérer, après une baisse de 400 points de base en 10 ans, le niveau de -0,6% comme un taux plancher.

Sans considérer que les taux vont fortement rebondir, le simple fait de voir s’éloigner les craintes de déflation implique que l’on n’ait plus ce vent contraire de baisse des taux. La crise sanitaire aura probablement été l’élément déclencheur de ce changement de paradigme. Il s’agit d’un réel changement pour la performance du style “value”, permettant les conditions d’un nouveau départ en mettant sur un pied d’égalité les deux styles “value” et “croissance”. Les investisseurs vont donc se reconcentrer sur les fondamentaux et probablement reconsidérer l’écart de valorisation. Ceci est d’autant plus vrai que, comme nous l’évoquions précédemment, la décote relative de valorisation de la “value” s’est encore amplifiée ces derniers mois du fait de la croissance bénéficiaire supérieure des secteurs cycliques et financiers.

Un contexte politique favorable

Un contexte politique en Zone euro propice à des budgets d’investissement plus ambitieux, généralement favorables aux secteurs industriels. Ceci devrait permettre au marché de réaliser le potentiel de rattrapage considérable qu’il reste pour les valeurs “value”, principales bénéficiaires des plans de relance et du retour possible de l’inflation.

Plans de relance

La sortie de crise s’accompagne de multiples plans de relance et d’un fort rebond de la demande qui ont entrainé une hausse des anticipations d’inflation. Des éléments plus structurels devraient prendre le relai avec pour conséquence, une normalisation des taux qui profiterait aux secteurs “value”:

- Les contraintes environnementales nécessitant des investissements qui devront être répercutés dans les prix.

- Sur le plan social, des discours destinés à réduire les inégalités et endiguer le populisme devraient favoriser la hausse des bas salaires.

- La fin des leviers qui ont permis aux entreprises de préserver leurs marges et qui rendent donc de plus en plus inévitables des futures hausses de prix: (i) la fin de la baisse des taux d’intérêt, (ii) la fin de la baisse des taux d’imposition pour les entreprises, (iii) la fin des effets bénéfiques de la mondialisation.

Sélection sectorielle

En outre, dans cette optique de long terme, il y a la possibilité d’une gestion plus agile permettant d’arbitrer vers des secteurs ou sous-secteurs plus défensifs, tout à fait compatibles avec ce biais “value”.

Au sein des secteurs comme les télécommunications, l’alimentation/boissons, la distribution ou la santé, certaines valeurs présentent les caractéristiques pour jouer cette thématique. Leur potentiel d’appréciation parait moins important à court terme, mais dans une seconde phase, offre l’opportunité d’un positionnement plus défensif sur ces titres ayant une valorisation très attractive.

En conclusion

Après une sous-performance marquée de la “value” depuis plus de 10 ans, l’environnement économique milite pour une normalisation des taux souverains et une reprise graduelle de l’inflation, deux éléments qui bénéficieront à ce style de gestion. Au regard des écarts de valorisation évoqués entre la croissance et la “value”, le marché ne semble pas avoir encore intégré ces éléments structurels, et il nous parait dangereux dans une allocation de ne pas être exposé à la “value” à long terme.

1. La value fait référence au style de gestion consistant à investir sur des titres présentant des valorisations décotées.

2. P/E : Price earning ratio : ratio cours/bénéfice.

Les chiffres cités ont trait aux mois ou années écoulés. Les performances passées ne sont pas un indicateur fiable des performances futures, et ne sont pas constantes dans le temps.

Les chiffres cités ont trait aux mois ou années écoulés. Les performances passées ne sont pas un indicateur fiable des performances futures, et ne sont pas constantes dans le temps.

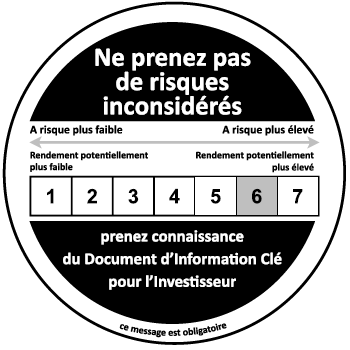

Durée de placement recommandée : 5 ans Le niveau de risque de ce compartiment est de 6 (volatilité comprise entre 15% et 25%) et reflète principalement son positionnement sur le marché des actions de la zone Euro. Les données historiques utilisées pour le calcul de cet indicateur synthétique pourraient ne pas constituer une indication fiable du profil de risque futur du FCP. La catégorie de risque associée au FCP n’est pas garantie et pourra évoluer dans le temps à la hausse comme à la baisse. La catégorie la plus faible ne signifie pas sans risque. Le compartiment n’est pas garanti en capital. Autres facteurs de risque importants, non pris en compte de manière adéquate par l’indicateur : Impact des techniques telles que des produits dérivés : L’utilisation des produits dérivés peut amplifier l’impact des effets de mouvement de marché du portefeuille. La survenance de l’un de ces risques pourra entraîner une baisse de la valeur liquidative du FCP. Pour de plus amples informations sur le profil de risque et ses principaux contributeurs, merci de vous référer au prospectus.

Avertissements

Tous droits réservés. Ce document est exclusivement destiné aux professionnels de l’investissement et non destiné à être distribué et/ou à être invoqué par un investisseur particulier. Les chiffres cités ont trait aux mois ou années écoulés. Les performances passées ne sont pas un indicateur fiable des performances futures, et ne sont pas constantes dans le temps. Les informations/opinions/données contenues dans ce document, considérées comme légitimes et correctes le jour de leur publication, conformément à l’environnement économique et financier en place à cette date, sont susceptibles d’évoluer à tout moment. Bien que préparé avec le plus grand soin à partir de sources réputées fiables par Rothschild & Co Asset Management Europe, ce document n’offre aucune garantie quant à l’exactitude et à l’exhaustivité des informations et appréciations qu’il contient, qui n’ont qu’une valeur indicative et sont susceptibles d’être modifiées sans préavis. Rothschild & Co Asset Management Europe ne saurait être tenu responsable d’aucune décision prise sur le fondement des éléments contenus dans ce document ou inspirée par eux. Compte tenu du caractère subjectif de certaines analyses, il convient de souligner que les informations, projections, estimations, anticipations, hypothèses et/ou opinions éventuelles ne sont pas nécessairement mises en pratique par les équipes de gestion de Rothschild & Co Asset Management Europe ou de ses affiliés, qui agissent en fonction de leurs propres convictions. Certains énoncés prévisionnels sont préparés sur la base de certaines hypothèses, qui pourront vraisemblablement différer soit partiellement, soit totalement de la réalité.

Toute reproduction partielle ou totale de ce document est interdite, sans l’autorisation préalable de Rothschild Co Asset Management Europe.

Rothschild & Co Asset Management Europe, société en commandite simple au capital de 1 818 181,89 euros, immatriculée au Registre du Commerce et des Sociétés de Paris sous le numéro B 824 540 173 R.C.S Paris, ayant son siège social au 29, avenue de Messine à Paris (75008). Société de Gestion de Portefeuilles agréée par l’AMF sous le numéro GP-17000014. Édité par Rothschild Co Asset Management Europe, Société de gestion de portefeuille au capital de 1 818 181,89 euros, 29, avenue de Messine – 75008 Paris. Agrément AMF N° GP 17000014, RCS Paris 824 540 173.

www.am.eu.rothschildandco.com.