Après une chute brutale en 2018, le climat des affaires tend à se stabiliser en Allemagne depuis quelques mois, ce qui suggère que les mauvaises nouvelles (ralentissement de la demande mondiale, risques géopolitiques) sont désormais largement escomptées par les entreprises. L’industrie fait toutefois exception, et surtout le fleuron de l’industrie qu’est l’automobile. Ce secteur a fait face à des perturbations ponctuelles en 2018 mais doit relever des défis structurels à moyen terme. Son poids dans l’économie allemande étant surdimensionné par rapport à ce qu’on constate ailleurs, cela risque de limiter le rebond d’activité.

Par Bruno Cavalier, Chef Economiste et Fabien Bossy, Economiste

Das Auto: chocs ponctuels et crise existentielle

La dégradation brutale de l’économie allemande observée tout au long de l’an dernier semble en passe de s’arrêter. Le PIB réel qui avait reculé au T3 2018 et stagné au T4 2018 devrait, selon la Bundesbank, connaître une hausse modérée au T1 2019. Le sentiment des entreprises, tous secteurs confondus, s’est stabilisé au cours des trois derniers mois, à un niveau qui est assez éloigné d’une zone de récession. Il subsiste toutefois une grande disparité entre l’industrie qui continue de s’affaiblir et le reste de l’économie. L’industrie est d’ordinaire ce qui tire l’économie allemande. Aujourd’hui c’est sa plus grande faiblesse. On examine ici plus en détail l’influence du secteur automobile sur les grandeurs macroéconomiques allemandes.

Poids macroéconomique du secteur automobile

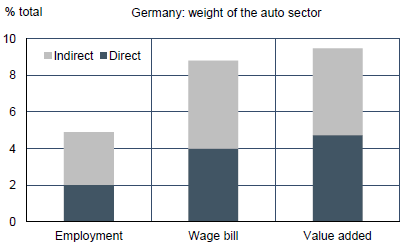

Selon les comptes nationaux détaillés, le secteur automobile représente 19.5% de la production manufacturière allemande, 17.1% des exportations de produits domestiques (200Md€), 7.0% de la production totale (398Md€), 4.7% de la valeur ajoutée (135Md€), 4.0% de la masse salariale (64Md€) et 2% de l’emploi total (880.000 personnes), qui se répartissent à 60% chez les grands constructeurs et 40% chez leurs sous-traitants. Signe de la performance de ce secteur, ses employés sont parmi les mieux payés, avec une rémunération supérieure de 80% à la moyenne nationale et de plus de 30% à la moyenne du secteur manufacturier. La production d’automobile a aussi une influence sur d’autres branches. Elle absorbe ainsi 11% de la production de caoutchouc, de plastiques et de produits métalliques et jusqu’à 40% des produits de fonderies. Au vu des comptes d’entrées-sorties, on peut estimer que sa production totale est composée pour un tiers de la valeur ajoutée du secteur, pour un tiers de celle des autres secteurs domestiques et pour un tiers d’importations. En tenant compte des effets indirects, le secteur automobile allemand pèse à hauteur de 9% de la valeur ajoutée et 5% de l’emploi (graphe).

Contribution à la croissance et aux excédents commerciaux

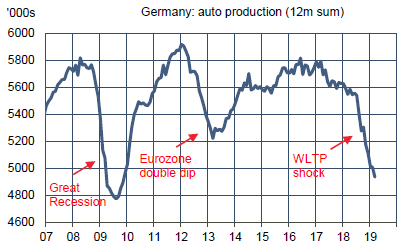

Après la Grande Récession, le secteur automobile a contribué de manière significative à la reprise économique, même si bien sûr il est entendu qu’il n’en a pas été le seul moteur de croissance. Depuis 2011, le PIB réel allemand a augmenté en moyenne de 1.8% par an, dont 0.3pt sont imputables à la contribution du secteur auto (on était à +0.1pt dans la phase pré-crise). Vu la baisse de la production de véhicules l’an dernier, il est clair que le secteur automobile ampute actuellement la croissance allemande. Le secteur automobile explique environ la moitié de l’excédent commercial total et, à ce titre, il concentre toutes les angoisses du moment: Brexit1, menaces de droits de douane sur les importations US, faiblesse de la demande extérieure.

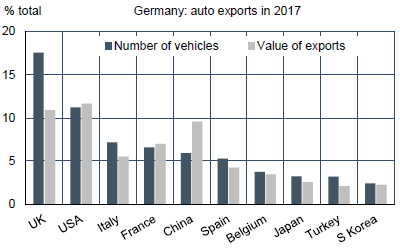

Quelques chiffres en guise d’illustration. En nombre de véhicules vendus, le Royaume-Uni était de loin en 2017 le premier marché d’exportation (18% du total). En valeur, les marchés britannique, américain et chinois faisaient presque jeu égal (graphe). Ces dernières années, la croissance des exportations de véhicules a surtout été tirée par l’Europe, du fait de la reprise du continent après le double dip, à la différence de ce qu’on constatait avant 2012 où l’expansion se faisait avant tout hors d’Europe.

Sur la même période, la production à l’étranger s’est fortement accrue, en particulier en Chine. D’après la VDA, l’association des constructeurs allemands, cela représentait environ les deux tiers de la production totale en 2017 (soit 10.8 millions de véhicules), la Chine comptant à elle seule pour près de 30% (4.9 millions). En général, plus le véhicule monte en gamme, plus il y a de chances qu’il soit produit en Allemagne puis exporté, d’où la forte contribution à l’excédent commercial.

Trois chocs en 2018: Chine, Turquie, WLTP

Le secteur automobile allemand a subi ces derniers mois trois chocs bien distincts, mais dont les effets se sont cumulés: un gros coup de froid sur le marché automobile chinois, un arrêt presque complet des exportations vers la Turquie, la mise en place des normes d’émissions WLTP.

Concernant le choc chinois, il est important de considérer la segmentation de la production. Dans l’exposition totale du secteur à la Chine (environ 9% du total), il convient de mettre à part les exportations de véhicules haut de gamme car leur demande est assez inerte. Si on se limite aux exportations de composants utilisés dans la production locale en Chine, l’exposition tombe à 5% environ. En prenant comme hypothèse une baisse de 20% du marché chinois, ce choc peut alors expliquer un repli d’environ 1% de la production auto allemande et une perte de 0.1 point de la croissance du PIB. L’impact n’est pas anodin, mais cela ne peut expliquer toute la morosité de cette filière. Par ailleurs, l’économie chinoise a donné dernièrement des signes un peu plus positifs sur le climat des affaires et l’activité, ce qui devrait profiter dans les prochains mois aux exportations de l’Allemagne (pas seulement au secteur auto).

La crise financière qui a frappé la Turquie en 2018, et qui a fait plonger le pays dans une sévère récession (le PIB réel s’est contracté de 4.5% au S2 2018), a cassé net les exportations automobiles de l’Allemagne vers ce pays. En valeur, elles sont passées d’environ 3Md€ par an à presque zéro, soit une chute de près de 90% au S2 2018. Leur poids n’était que de 2% du total des exportations, mais au final, cela représente un choc plus important que le freinage de la demande chinoise. La situation économique et financière turque reste fragile. Cela étant, la demande turque d’automobiles allemandes ne peut pas tomber plus bas qu’elle n’est.

A ces chocs de demande s’est ajouté un choc réglementaire avec la mise en place au 1er septembre 2018 des standards WLTP pour l’homologation des nouveaux modèles de véhicules. Toutes les lignes de production n’ont pu être adaptées dans le court délai imparti, notamment chez l’un des principaux constructeurs. Certaines ont été arrêtées provisoirement. La production a été totalement bouleversée pendant quelques mois. Il en a été de même pour les immatriculations du fait des stratégies des concessionnaires pour gérer leurs stocks. Le nombre de véhicules fabriqués s’est effondré de près de 30% t/t au T3 2018. Pour une large part, les arrêts de production ont concerné des véhicules d’entrée de gamme, si bien que la production industrielle du secteur (qui est estimée en tenant compte de la valeur ajoutée des véhicules produits) n’affichait un recul que de 8% t/t au T3. Cela reste néanmoins un choc considérable, qui, vu le poids du secteur, a pu réduire le PIB réel de l’ordre de 0.8 point toutes choses égales par ailleurs2.

Dans les mois suivants ce choc, les perturbations de l’activité ont commencé à disparaître mais très lentement, si bien qu’il n’y a pas eu de rattrapage au T4, comme on pouvait initialement l’espérer. La normalisation complète ne sera sans doute pas visible avant le S2 2019 (graphe).

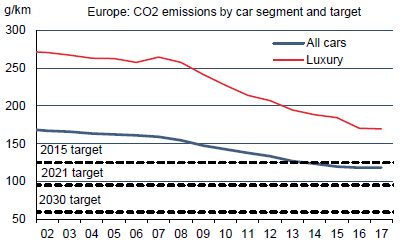

En somme, la stagnation de l’économie allemande au S2 2018 s’explique largement par l’impréparation du secteur automobile dans la mise en place des nouvelles normes environnementales. L’un des principaux risques pour l’avenir est que cette pression réglementaire est appelée à se renforcer. Au 1er septembre 2019, par exemple, la nouvelle procédure de mesure des émissions en conditions réelles (RDE) est censée s’appliquer à l’ensemble des véhicules neufs. Cela pourrait causer des problèmes similaires au choc WLTP3. A plus long terme, l’Union européenne a fixé des normes d’émissions de CO2 beaucoup plus strictes qu’aujourd’hui prévoyant une réduction de 15% d’ici 2025 (vs cible de 2021) et de 37.5% d’ici 20304. En cas de non-respect, les constructeurs automobiles s’exposent à des amendes significatives. Par conséquent, c’est toute l’industrie automobile qui se voit forcée de revoir en profondeur la structure et l’organisation de sa production (graphe). Pour l’Allemagne, surreprésentée dans les véhicules haut de gamme, plus polluants, c’est un défi de première importance.

Perspectives

La déprime des industriels allemands traduit un freinage non-anticipé de la demande mondiale ainsi que les obstacles, réels ou anticipés, à la fluidité des échanges (droits de douane). Le secteur automobile s’est trouvé en première ligne pour subir tous ces chocs. Il est dans l’ordre des choses que les problèmes cycliques se résorbent à court terme dès lors que le scénario économique global reste celui d’une poursuite de l’expansion. Un rattrapage d’activité dans l’industrie devrait intervenir en 2019, même si à ce stade, la confiance dans le secteur manufacturier n’est pas encore stabilisée.

Mais les sources d’anxiété des industriels viennent aussi de facteurs pouvant se révéler plus durables. En particulier, les contraintes réglementaires sont de nature à modifier l’organisation de toute la filière automobile. Ce problème n’est pas limité à l’Allemagne, mais dans la mesure où le poids de ce secteur dans la production totale y est trois à quatre fois plus lourd que dans le reste de l’Europe, le risque est plus grand. Dans les prochaines années, l’automobile pourrait ne pas fournir le surcroît de croissance qu’on a pu observer en Allemagne

durant la reprise des dernières années.

Sources : Thomson Reuters, ODDO BHF Securities

1. Le nouveau délai accordé au Royaume-Uni pour sa sortie de l’Union européenne, peut-être jusqu’en 31 octobre 2019, est un soulagement de court terme en ce qu’il évite un « no-deal Brexit » et ses conséquences négatives pour les échanges. Pour le secteur automobile, il ajoute toutefois une perturbation nouvelle dans la mesure où les constructeurs britanniques avaient avancé à avril, plutôt que juillet, leurs opérations annuelles de maintenance. La réduction des commandes adressées aux constructeurs allemands (pour les pièces détachées) a donc était avancée de plusieurs mois, et cela en pure perte puisque le Brexit n’a pas eu lieu à la date initialement prévue du 29 mars 2019.

2. Au T3 2018, le PIB réel s’est contracté de 0.2% t/t. Le choc WLTP a fortement affecté plusieurs agrégats des comptes nationaux. Les variations de stocks ont ajouté 0.8pt à la croissance du PIB, mais simultanément on a constaté une contraction des dépenses de consommation (-0.3% t/t) et des exportations (-0.9%). Au T4 2018, à l’inverse, la contribution des stocks est devenue négative (-0.6pt) tandis que la consommation et les exportations se reprenaient, sans toutefois compenser la baisse du trimestre précédent.

3. Voir INSEE (2019), « The European automotive sector has stalled ».

4. Voir ICCT (2019), « CO2 emission standards for passenger cars and light-commercial vehicles in the European Union ».