Plusieurs indicateurs pointent sur un retour de l’inflation. Réflexions d’un gérant de fonds.

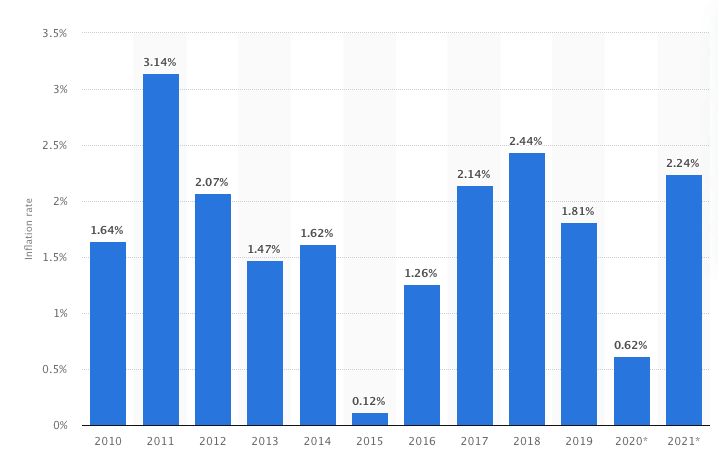

L’inflation a déjà commencé sous diverses formes que les chiffres officiels du CPI ne reflètent pas forcément. Toutefois, la plupart des économistes prédisent un retour de celle-ci et le marché obligataire américain suggère des attentes de taux d’inflation d’environ 2,2%.

Ion-Marc Valahu, gérant du Clairinvest Cosmopolitan Global, soulève quelques questions dont les réponses influeront sur la gestion de son fonds.

- Les taux négatifs agissent comme une double taxation, d’un côté ils réduisent le pouvoir d’achat et de l’autre ils font exploser les valorisations des actifs comme les actions et le secteur immobilier en particulier. En effet, les investisseurs ne font même plus attention aux valorisations ou rendements puisque les actifs sans risque sont tellement survalorisés. On a même vu des transactions immobilières se faire 100% en cash sur des immeubles sans rendements juste pour éviter de payer des taux négatifs sur le compte courant. La résultante est un manque chronique d’investissement dans les actifs de production et une hausse spectaculaire des dépenses étatiques et des dettes souveraines.

- Nous assistons à une dévaluation de la plupart des devises depuis le début des QE. La situation ne ressemble néanmoins pas à celle de l’Allemagne des années 20s avec l’hyperinflation. Pourquoi? Parce que tous les pays dévaluent en même temps et cela est donc moins visible pour l’instant.

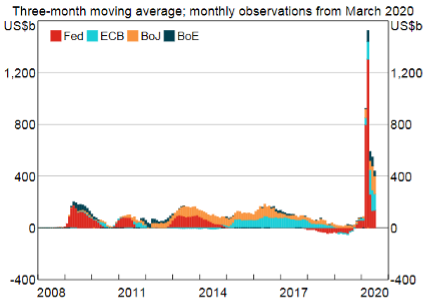

Achats d’actifs par les banques centrales - Le Bitcoin n’est pas une valeur refuge mais bien le reflet des poussées inflationnistes: le stock est limité donc les cours fluctuent comme ils le feraient pour une matière première où il y a trop de demande et pas assez d’offre. Il faut aussi rappeler que l’empreinte carbone du Bitcoin est énorme, la volatilité est importante (un jour on peut acheter une maison et le suivant juste une voiture). Et le jour où le Trésor américain ou les banques centrales décident d’annuler la convertibilité en USD, EUR, CHF tout s’écroule….

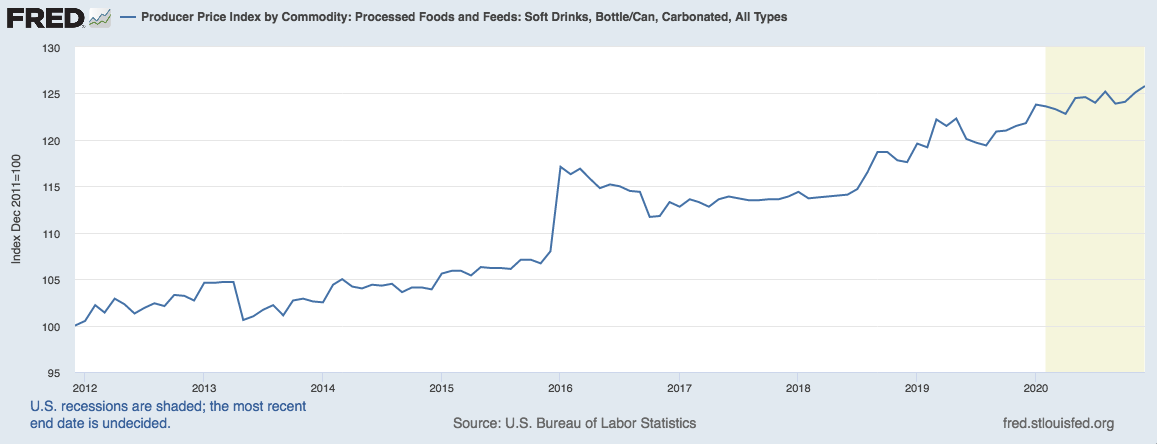

- Le Covid, les stimulus, le QE, les contrainte ESG et les plans de relances sont en train d’accélérer la machine à inflation: tant que le monde est en confinement sans libertés, il est comme un patient mis dans un coma artificiel mais lorsqu’il y aura un déconfinement général, les prix vont s’envoler!

Les prix s’envolent…

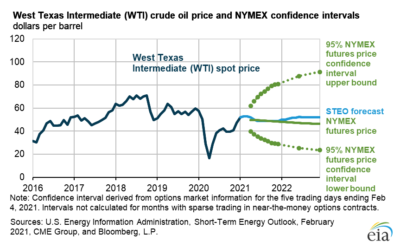

Pétrole: plus d’investissements, fermeture des puits, réduction de la production, baisse des Capex, inélasticité de l’offre, mirage de l’énergie verte, fermeture des centrales nucléaires… Le baril se traite déjà à 60USD alors que pas un avion ne vole et peu de voitures ne roulent…quand l’activité reprendra il n’y aura pas assez de pétrole et la pénurie pourrait durer plus d’un an avant que la production ne satisfasse la demande.

Les prix des voyages en avion exploseront aussi car les avions cloués au sol pendant une longue période ne peuvent pas être remis en service à la minute. Les hôtels qui ont survécu augmenteront certainement leurs prix.

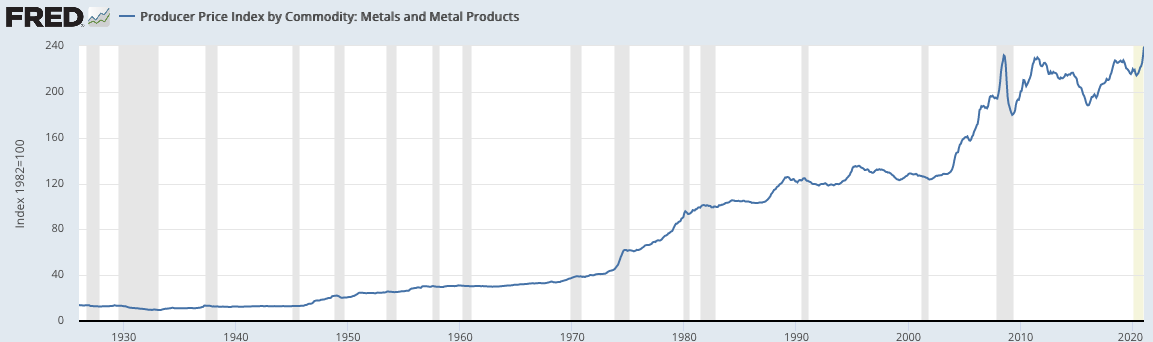

Les produits agricoles et les métaux sont orientés à la hausse depuis quelques mois.

Le fret aérien et maritime est déjà deux à trois plus cher qu’avant la pandémie. On assiste à des ruptures des chaines de production, des pénuries pour certains équipements et des problèmes d’approvisionnements.

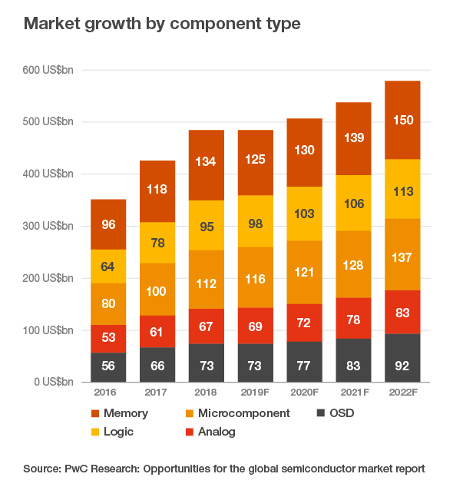

Pénurie de semi-conducteurs: à cause des contraintes ESG, la production des semi-conducteurs a été déplacé en Asie, particulièrement en Chine. Les Américains et les Européens ont perdu le contrôle de ce marché et les conséquences sont particulièrement problématiques pour plusieurs secteurs dont l’automobile.

Nous voyons que les matières premières, qu’elles soient agricoles ou non, montrent une tendance haussière alors même que l’économie mondiale tourne au ralenti. Si les vaccins permettent rapidement une maitrîse de la pandémie, il est fort à parier que le premier réflexe des gens sera de bouger et de consommer plus de services. L’inflation pourrait donc surprendre à la hausse. Voilà pourquoi un gestionnaire de fonds doit intégrer ces différents facteurs lors de sa gestion.