À l’heure où les petites et moyennes capitalisations retrouvent progressivement l’intérêt des investisseurs après trois ans de sous-performance, nous avons échangé en septembre avec une cinquantaine d’entreprises sur leurs perspectives de croissance et les tendances actuelles. Quels sont les principaux messages à retenir?

Par Frédérique Caron et Edouard de Buchet, gérants actions

Des défis associés à la Chine

Les entreprises évoquent des difficultés liées à la Chine. Les industriels chinois sont de plus en plus compétitifs et la consommation chinoise est à la peine. Ainsi, les constructeurs automobiles européens souffrent en Chine et font face à une concurrence forte des acteurs locaux spécialisés dans le véhicule électrique. Dans le secteur du luxe, les clients chinois qui étaient encore un moteur de croissance sur les derniers trimestres, réduisent leurs dépenses. Notons les mesures annoncées par le gouvernement chinois fin septembre pour soutenir la consommation et l’immobilier qui pourraient changer la trajectoire de croissance dans les prochains mois.

Des messages divergents selon les secteurs

Dans le secteur des semi-conducteurs, la reprise est plus incertaine que prévue, avec une partie industrielle (liée à l’automobile) déprimée. Quelques signes d’amélioration sont à noter du côté du marché de l’électronique grand public et l’intelligence artificielle reste un facteur de soutien à la croissance.

Par ailleurs, les phénomènes de déstockage semblent toucher à leur fin. On remarque les rebonds d’activité chez certains acteurs tels que MIPS (systèmes de sécurité intégrés aux casques de vélo, Suède). Nous pensons cependant que bien que le point bas semble être atteint, la reprise des volumes pourrait se faire attendre dans certains secteurs liés à la chimie (Covestro), ou certains marchés finaux des minéraux de spécialités (Imerys) et être décalée du deuxième semestre 2024 à 2025.

Dans la construction, la situation s’améliore en Europe de l’Est (Wienerberger), en Scandinavie (Inwido) et au Royaume-Uni alors que les niveaux d’activité en France et en Allemagne restent mitigés.

Certains secteurs, tels que l’énergie, bénéficient toujours d’une forte visibilité; à l’instar de GTT, spécialiste des membranes pour le transport de GNL, dont le carnet de commande ne cesse de progresser.

Bonnes nouvelles du côté de l’inflation qui semble stabilisée, avec des hausses de salaires qui se modèrent et des prix de l’énergie qui baissent.

Enfin la baisse des taux profite au secteur de l’immobilier qui voit des premiers signes positifs, comme Instone, promoteur immobilier allemand, et Hypoport, spécialiste allemand du crédit immobilier. Elle devrait aussi permettre aux entreprises endettées à taux variable de réduire leurs frais financiers (Uniphar).

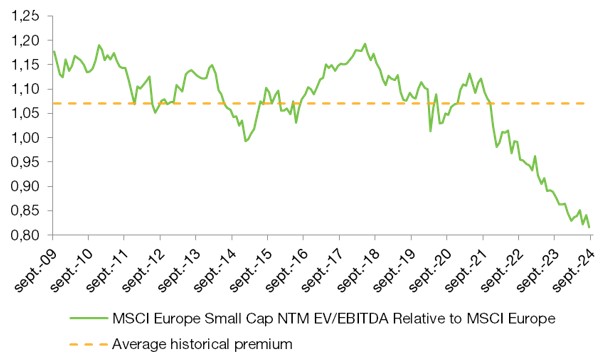

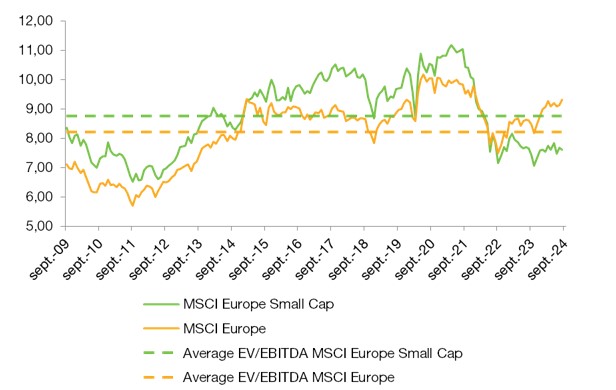

Les messages des entreprises sont donc hétérogènes selon les secteurs. Au sein de Mandarine Unique, nous continuons à trouver des entreprises uniques avec des perspectives de croissance attractives. C’est le cas d’ID Logistics, spécialiste de la logistique contractuelle qui affiche une croissance organique de 14,3% au premier semestre, portée notamment par les Etats-Unis. De la même manière, Euronext, opérateur boursier pan européen, devrait lui, voir sa croissance organique accélérer dans les prochaines années après l’intégration réussie de Borsa Italiana. Nous pensons que les petites et moyennes entreprises européennes offrent des niveaux de valorisation relatifs attractifs par rapport à leur moyenne historique et par rapport aux indices généraux avec une décote de près de 18%.

Sources graphiques : Factset, Mandarine Gestion, septembre 2024

Achevé de rédiger le 02/10/2024

Ce document est destiné à des clients professionnels. Il ne peut être utilisé dans un but autre que celui pour lequel il a été conçu et ne peut pas être reproduit, diffusé ou communiqué à des tiers en tout ou partie sans l’autorisation préalable et écrite de Mandarine Gestion. Aucune information contenue dans ce document ne saurait être interprétée comme possédant une quelconque valeur contractuelle. Ce document est produit à titre purement indicatif. Il constitue une présentation conçue et réalisée par Mandarine Gestion à partir de sources qu’elle estime fiables. Mandarine Gestion se réserve la possibilité de modifier les informations présentées dans ce document à tout moment et sans préavis et notamment, en ce qui concerne la description des processus de gestion qui ne constitue en aucun cas un engagement de la part de Mandarine Gestion. Mandarine Gestion ne saurait être tenue responsable de toute décision prise ou non sur la base d’une information contenue dans ce document, ni de l’utilisation qui pourrait en être faite par un tiers.

Les OPCVM cités dans ce document sont autorisés à la commercialisation en France et éventuellement dans d’autres pays où la loi l’autorise. Les performances, classements, prix, notations et statistiques passés ne sont pas un indicateur fiable des performances, classements, prix, notations et statistiques futurs. Les performances ne sont pas constantes dans le temps et ne font l’objet d’aucune garantie. Les risques et les frais relatifs à l’investissement dans les OPCVM sont décrits dans les prospectus de ces derniers. Les prospectus et les documents périodiques sont disponibles sur simple demande auprès de Mandarine Gestion et consultables sur le site www.mandarine-gestion.com. Le prospectus doit être remis au souscripteur préalablement à la souscription et il convient de vérifier si l’investisseur est légalement autorisé à souscrire dans un OPCVM Les principaux risques de ces OPCVM sont les suivants : risque actions, risque de perte de capital, risque de gestion discrétionnaire, risque de change, risque de taux et risque de crédit. Les descriptifs et les détails de ces risques figurent dans le prospectus complet de l’OPCVM concerné.