La volatilité s’est avérée être le thème prédominant en 2018 et de nombreux actifs financiers ont concédé du terrain. Dans ces conditions, le fonds a reculé, principalement pénalisé par sa longue « spread duration » au sein du crédit. L’exposition aux emprunts d’État périphériques de la zone euro et le biais en faveur du crédit américain ont été bénéfiques à la performance relative. Wall Street et la réalité économique témoignent de situations divergentes sur l’état de santé de l’économie. Selon nous, la réalité économique a bel et bien raison et l’économie réelle demeure solide.

Rétrospective 2018 : le retour de la volatilité

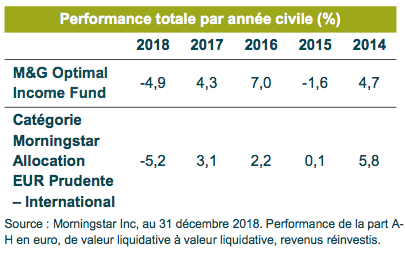

Dans un environnement qui s’est révélé difficile pour les investisseurs, le fonds M&G Optimal Income Fund a clôturé l’année 2018 dans le rouge.

Au début de l’année, les investisseurs se sont trouvés confrontés à une longue liste de risques, comme notamment : l’abandon progressif par les banques centrales de l’assouplissement quantitatif au profit du resserrement quantitatif, l’impact sur la croissance mondiale des tarifs douaniers et d’une potentielle guerre commerciale, l’incertitude liée au Brexit, l’Italie et les pays émergents, un possible ralentissement de la Chine et le prix du pétrole. A la fin de l’année, de nombreux actifs financiers avaient concédé du terrain.

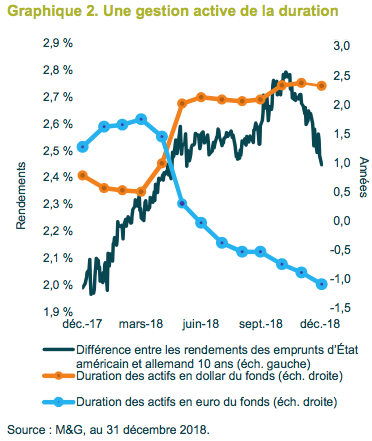

Dans ce contexte difficile et volatile, la longue « spread duration » du fonds a été le principal facteur à l’origine de son recul (Tableau 1). Au sein du crédit, l’un des secteurs les plus touchés a été celui de la finance, raison pour laquelle notre exposition aux actions des banques européennes a également été préjudiciable. A l’inverse, notre exposition aux emprunts d’État périphériques de la zone euro a contribué à la performance relative, tout comme notre préférence pour le crédit américain.

Veuillez noter que la valeur des investissements et du revenu qui en découle peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative du fonds. Rien ne garantit que l’objectif du fonds sera atteint et il est possible que vous ne puissiez pas récupérer le montant investi à l’origine.

Duration

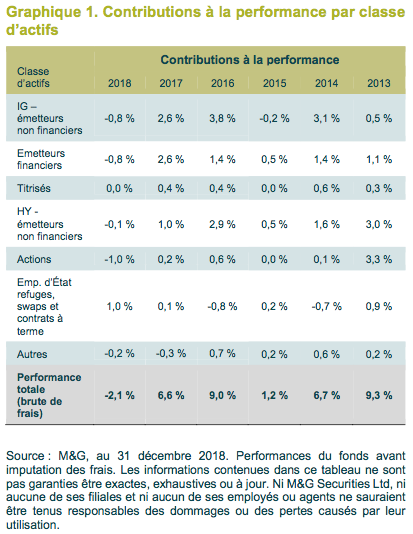

Positionnement : notre opinion selon laquelle la trajectoire globale des rendements obligataires allait être haussière sur un horizon à moyen terme est demeurée inchangée en 2018, raison pour laquelle nous avons conservé une duration bien inférieure à un niveau neutre durant toute l’année. Parfois, nous avons commencé à adopter une duration moins courte (par exemple, elle a atteint 2,7 ans en mai avant d’être ramenée à 2,3 ans en juin), en particulier au sein des actifs en dollar américain.

Au cours du premier trimestre 2018, nous avons accru la proportion de la duration issue des actifs libellés en euro. Nous avons privilégié la duration en euro à ce moment-là dans la mesure où la courbe des emprunts d’État de la zone euro était pentue par rapport aux courbes américaine et britannique. Toutefois, à la suite des solides performances de nos positions sur les emprunts d’État des pays périphériques de la zone euro (et compte tenu de la poursuite de la baisse des rendements des bunds allemands), nous avons alors supprimé toute duration provenant d’actifs en euro. Nous avons en effet préféré générer de la duration à partir d’actifs sortant d’un marché baissier (les emprunts d’État américains), plutôt que de ceux n’en n’ayant pas encore traversé (les bunds).

Au cours du second semestre 2018, ce positionnement s’est accentué et, à la fin de l’année, la duration des actifs en euro s’établissait à près de -1 an, tandis que la quasi-totalité de la duration positive était le fait des actifs en dollar américain : 2,3 ans pour les actifs en dollar ; 0,6 an pour ceux en livre sterling. Durant les premières semaines de 2019, et suite à la sensible évolution des emprunts d’État américains en décembre dont les cours intégraient désormais la fin du cycle de resserrement, nous avons fortement réduit la duration des actifs en dollar américain et porté à près de zéro la duration de ceux en euro.

Au cours du second semestre 2018, ce positionnement s’est accentué et, à la fin de l’année, la duration des actifs en euro s’établissait à près de -1 an, tandis que la quasi-totalité de la duration positive était le fait des actifs en dollar américain : 2,3 ans pour les actifs en dollar ; 0,6 an pour ceux en livre sterling. Durant les premières semaines de 2019, et suite à la sensible évolution des emprunts d’État américains en décembre dont les cours intégraient désormais la fin du cycle de resserrement, nous avons fortement réduit la duration des actifs en dollar américain et porté à près de zéro la duration de ceux en euro.

Impact : notre positionnement en duration s’est révélé positif, tout particulièrement durant les mois de hausse des rendements, comme en janvier. En outre, notre choix de marchés à partir desquels nous avons généré de la duration (Graphique 2) a également été bénéfique : à savoir, les actifs en euro au cours des premiers mois, puis ceux en dollar.

Veuillez noter que le fonds peut utiliser des produits dérivés afin d’exploiter la hausse ou la baisse de la valeur d’un actif (par exemple, les obligations d’une entreprise). Toutefois, si la valeur de l’actif évolue d’une manière différente, le fonds est alors susceptible d’accuser une perte.

Obligations d’entreprises « investment grade »

Positionnement : le fonds a fortement surpondéré les obligations d’entreprises « investment grade » tout au long de l’année 2018 dans la mesure où nous les avons estimées substantiellement plus attractives que celles à haut rendement. Le fonds présente une « spread duration » significativement supérieure à celle de son indice de référence (de près de 7,0 ans, contre 4,1 ans) en raison de notre opinion positive à l’égard de l’économie mondiale et des spreads des obligations d’entreprises.

Au cours du premier semestre 2018, nous nous sommes détournés des segments au sein desquels nous avions identifié des valorisations particulièrement intéressantes en 2017. Nous avons ainsi allégé notre exposition à la dette financière subordonnée européenne en faveur d’actions de certains établissements financiers européens. Vers le milieu de l’année, nous avons privilégié les titres américains de grande qualité (les emprunts d’État à court terme et les obligations d’entreprises « investment grade »), ce qui a eu pour effet de ramener la qualité de crédit moyenne du fonds proche de son plus haut niveau depuis le lancement.

Suite à l’élargissement des spreads vers la fin de l’année, nous avons profité des dislocations sur le marché afin d’accroître à nouveau le risque de crédit, en nous concentrant sur le segment à long terme noté BBB du marché. Nous avons également réduit notre exposition aux indices de CDS, ces derniers ayant surperformé les obligations physiques durant la période de baisse. Tout au long de l’année, nous avons procédé à de nombreuses transactions de valeur relative en arbitrant principalement des obligations d’entreprises en dollar américain qui avaient surperformé en faveur d’émissions en livre sterling et en euro.

Impact : notre longue « spread duration » a eu un impact négatif en raison de l’élargissement des spreads de crédit intervenu en particulier au second semestre 2018. Notre surexposition au secteur financier, surtout à la dette subordonnée, a constitué l’une des principales sources de performance négative. En mai par exemple, l’indice 10-year iTraxx EUR IG, via lequel nous étions sensiblement exposés au crédit européen, a reculé de près de 1,5%, principalement en raison de l’instabilité politique en Italie.

Les obligations d’entreprises en dollar américain ont globalement surperformé celles en euro en 2018, si bien que notre préférence marquée pour les premières a été bénéfique. Parmi celles-ci, notre surexposition aux télécommunications a été positive, ce secteur ayant été le plus performant sur l’année. Notre plus importante position concernait Verizon – l’un des très rares émetteurs à avoir vu son spread légèrement se contracter en 2018.

L’exposition du fonds aux titres adossés à des actifs (ABS) a été modestement favorable, la nature de cette classe d’actifs ayant permis d’être une source de diversification durant les périodes de volatilité.

Obligations rendement d’entreprises à haut rendement

Positionnement : après les excellentes performances des emprunts d’État des pays périphériques européens au cours des premiers mois de 2018, nous avons vendu la quasi- totalité de cette exposition en l’arbitrant en faveur des obligations d’entreprises « investment grade » en avril, puis des emprunts d’État américains au début du mois de mai. Compte tenu de l’impact négatif sur les rendements de la crise politique italienne au cours du mois de mai, cette décision s’est avérée particulièrement opportune.

Impact : l’impact du haut rendement sur la performance du fonds en 2018 s’est avéré marginal compte tenu de la modestie de notre exposition à la classe d’actifs et de sa surperformance sur les obligations d’entreprises « investment grade ».

Emprunts d’État

Positionnement : après les excellentes performances des emprunts d’État des pays périphériques européens au cours des premiers mois de 2018, nous avons vendu la quasi- totalité de cette exposition en l’arbitrant en faveur des obligations d’entreprises « investment grade » en avril, puis des emprunts d’État américains au début du mois de mai. Compte tenu de l’impact négatif sur les rendements de la crise politique italienne au cours du mois de mai, cette décision s’est avérée particulièrement opportune.

Notre allocation sans risque privilégiait les emprunts d’État des pays centraux européens jusqu’à la fin mars. En avril, nous avons vendu des obligations allemandes et françaises afin d’acheter des titres libellés principalement en livre sterling et émis par des institutions supranationales et quasi- souveraines. Nous avons également identifié des opportunités parmi certaines obligations émergentes à long terme en devise forte, notamment au Brésil, au Mexique, en Colombie et en Argentine. Toutefois, notre exposition aux marchés émergents est demeurée modeste.

Nous avons investi dans des BTP italiens en octobre après que les valorisations aient commencé à apparaître plus attractives, surtout sur la partie courte de la courbe. En décembre, nous avons légèrement allégé notre exposition aux emprunts d’État périphériques de la zone euro, principalement en vendant ces obligations italiennes qui s’étaient très bien comportées depuis leur achat.

Impact : l’exposition du fonds aux emprunts d’État a été bénéfique en 2018. Le fonds a en particulier tiré avantage de ses positions sur les emprunts d’État des pays périphériques de la zone euro et du moment choisi pour les vendre suite à leurs solides performances.

Actions

Positionnement : nous avons identifié quelques actions attractives en 2018, mais l’exposition n’a toutefois jamais excédé 5 %. Au début de l’année, nous avons acheté des actions de banques européennes, notamment de Société Générale, AXA, Lloyds Bank et BNP Paribas. Ces valeurs nous sont apparues plus intéressantes que la dette subordonnée européenne de sociétés financières comparables. Vers la fin de l’année, nous avons allégé certaines positions qui s’étaient fortement appréciées au cours des derniers mois en dépit de la correction des marchés actions, à l’image de celles de BT, Ford et Munich Re.

Impact : notre exposition aux actions a contribué négativement à la performance sur l’année. Près de la moitié de l’exposition du fonds était le fait du secteur financier qui, par exemple, a chuté de plus de 10 % durant le seul mois de mai. L’exposition du fonds au secteur automobile via des constructeurs comme Daimler et BMW a également été préjudiciable à la performance, ces valeurs ayant fait les frais de la menace de l’instauration de tarifs douaniers par les États-Unis.

Perspectives 2019 : l’économie réelle est solide

Perspectives 2019 : l’économie réelle est solide

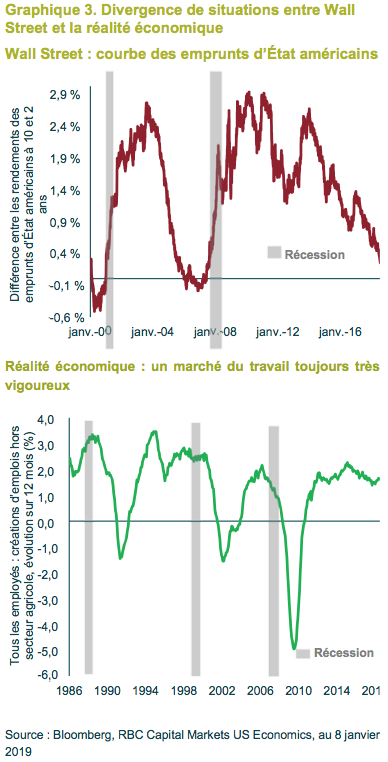

Au cours des derniers mois, les marchés se sont polarisés sur la quasi-inversion de la courbe des taux américaine et le risque de récession qui y est associé. Mais, la réalité économique est qu’il n’existe aucun signe de récession imminente et que l’économie réelle demeure vigoureuse (Graphique 3).

Selon nous, la réalité économique a raison et Wall Street a eu tort. Les politiques monétaires menées par les grandes banques centrales au cours des dix dernières années ont porté leurs fruits et ont permis une normalisation au niveau mondial. Les taux de chômage ont sensiblement baissé dans de nombreux pays développés et l’inflation y est supérieure à 2 %. Seuls les taux d’intérêt n’ont pas retrouvé des niveaux « normaux », même si les taux aux États-Unis n’en sont plus très loin.

La vigueur du marché du travail exerce des pressions sur les salaires et va continuer à le faire. Selon nous, la forte correction intervenue sur le marché des emprunts d’État américains au début de l’année 2018 va également tôt ou tard se produire sur le marché des bunds allemands en 2019. C’est la raison pour laquelle nous demeurons extrêmement prudents en matière de risque de taux d’intérêt.

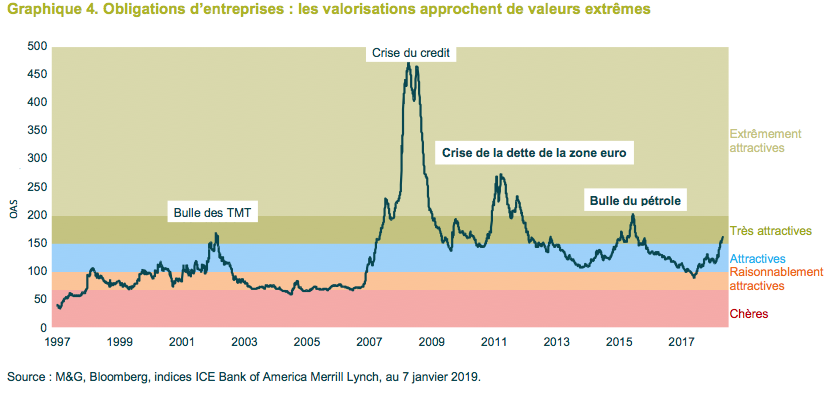

Pour autant, les marchés demeurent extrêmement pessimistes et nous avons observé d’importantes sorties de capitaux au sein des actifs risqués, ce qui donne à penser que la plupart des risques sont désormais intégrés dans les cours. Les valorisations sur les marchés du crédit ont renoué avec des niveaux attractifs (Graphique 4).

Du point de vue du positionnement du portefeuille, nous préférons généralement le risque de crédit via les obligations « investment grade » à long terme.

Quelle que soit l’évolution de ces situations, ce que nous faisons en tant que gérants de fonds ne change pas. Nous examinons où nous en sommes dans le cycle des taux d’intérêt et le cycle économique, et là où nous pouvons à tout moment identifier les opportunités les plus intéressantes pour le fonds au sein des différents secteurs et émetteurs.

Ce document est destiné à l’usage des professionnels uniquement, sa distribution est interdite à toute autre personne ou entité, qui ne devrait pas s’appuyer sur les informations qu’il contient. La distribution de ce document en Suisse ou à partir de la Suisse n’est pas autorisée à l’exception de la distribution aux investisseurs qualifiés tels que défini par la loi suisse sur les placements collectifs de capitaux, l’Ordonnance suisse sur les placements collectifs et la Circulaire de l’autorité suisse de surveillance (« Investisseur qualifié »). Celui-ci est mis à disposition du destinataire initial (à condition qu’il s’agisse d’un Investisseur Qualifié) uniquement. Les organismes de placement collectif visés dans le présent document (les «fonds») sont des sociétés d’investissement ouvertes à capital variable, constituées en Angleterre et au pays de Galles pour les fonds M&G Investments et au Luxembourg pour les fonds M&G (Lux). Les Statuts, le Prospectus, le Document d’Informations Clés pour l’Investisseur (DICI), les Rapports Annuels et Intérimaires et les Etats Financiers du Fonds peuvent être obtenus gratuitement auprès du Gérant : M&G Securities Limited, Laurence Pountney Hill, London, EC4R 0HH, R.-U. ; ou l’un des suivants – M&G International Investments S.A. ou auprès de sa succursale en France ; de l’agent centralisateur français du Fonds : RBC Investors Services Bank France ; M&G International Investments Switzerland AG, Talstrasse 66, 8001 Zurich; ou Société Générale, Paris, Zurich Succursale, Talacker 50, P.O. Box 5070, 8021 Zurich, qui agit en tant que représentant suisse des fonds (le «Représentant suisse») et agit en tant qu’agent payeur suisse. Avant de souscrire, il est recommandé de prendre connaissance du Prospectus, qui comprend les risques de placement liés à ces fonds. Ce document financier promotionnel est publié par M&G Securities Limited. Siège social : Laurence Pountney Hill, London EC4R 0HH, autorisé et réglementé par la Financial Conduct Authority au Royaume-Uni.

Perspectives 2019 : l’économie réelle est solide

Perspectives 2019 : l’économie réelle est solide