Depuis deux ans, phase de resserrement de la politique monétaire, les conditions de financement se sont durcies pour les entreprises américaines. Les levées de capital ou de dette ont nettement fléchi, de même que le crédit bancaire. Si la croissance du PIB réel reste robuste, cela ne doit pas masquer le ralentissement marqué de l’investissement productif. Les dépenses en bâtiment sont solides, mais non les dépenses en équipements et en produits de la propriété intellectuelle. Ces dernières influencent grandement le cycle des affaires. Il n’est pas encore établi que la récente détente des taux d’intérêt sera suffisante pour redonner de l’allant au cycle de l’investissement.

Focus US par Bruno Cavalier, Chef Economiste et Fabien Bossy, Economiste

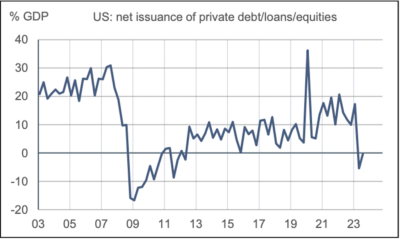

Depuis l’amorce du virage restrictif de la Fed vers la fin de 2021, les marchés de capitaux américains ont traversé pas mal de turbulences: chute des marchés d’actions en 2022 puis rebond en 2023; envolée des taux d’intérêt, partiellement corrigée depuis deux mois. Dans cet environnement, l’accès au financement est devenu plus difficile. En cumul depuis le début 2022, les introductions en bourse et les augmentations de capital n’avaient jamais été aussi faibles (rapportées au PIB) depuis 2009. Les émissions de dettes privées ont chuté. Suite à l’épisode de stress bancaire provoqué par la faillite de SVB en mars 2023, les octrois de prêts bancaires ont reculé. Les comptes financiers des agents permettent de chiffrer l’impact à l’échelon agrégé. Au T2 et T3 2023, les diverses source de financement, que ce soit du capital, de la dette ou des prêts, ont baissé. C’est la première fois depuis la crise financière de 2008, même si ce n’est pas de la même ampleur (graphe). Cela pose logiquement la question de l’impact sur les dépenses d’investissement.

A première vue, l’assèchement des ressources financières n’a pas (ou pas encore) trop affecté les dépenses des entreprises, qui ont progressé en termes réels de 4.1% l’an au S2 2023. Ce chiffre est à relativiser toutefois car il inclut les dépenses en construction qui sont en partie des projets de long terme lancés avant 2022 et qui ont de surcroît été stimulées par des incitations fiscales (boom des gigafactories). Hors construction, l’investissement des entreprises US a nettement ralenti depuis deux ans, ressortant à 1.7% l’an. Hormis la phase de confinement, c’est le rythme le plus bas depuis plus d’une décennie (graphe). L’investissement productif, même s’il ne représente qu’une part modeste du PIB, de l’ordre de 12%, influence largement les variations du cycle. Quand les marges sont sous pression, c’est souvent le premier poste à être ajusté, avant même les effectifs. Depuis quelques mois, les conditions financières se sont détendues dans l’anticipation d’un virage accommodant de la Fed. Peut-être cela suffira-t-il à soutenir les dépenses en capital, mais le fait est que les indices de confiance des industriels, pour la plupart médiocres en ce début d’année, invitent à une certaine prudence sur le cycle de l’investissement.

Economie

Selon la première estimation du BEA, le PIB réel a augmenté de 3.3% t/t en rythme annualisé au T4 2023. Cette hausse est d’un point plus élevée que ce que signalaient les indices de nowcast. Cet écart est imputable aux dépenses de consommation publique qui ajoutent 0.6pt de croissance et aux variations d’inventaires qui en ajoutent 0.5pt. La consommation des ménages est ressortie en hausse de 2.8%, à peine moins qu’au T3 (+3.1% l’an). Les dépenses d’investissement en construction ont ralenti à la fois dans le résidentiel de +6.7% à +1.1% et dans le non-résidentiel de +11.2% à +3.2%. Les indices de prix confirment le reflux des tensions inflationnistes. Le déflateur du PIB a augmenté de 1.5% t/t annualisé au T4, le rythme le plus bas depuis 2020. Même remarque pour le déflateur de la consommation.

En janvier, les enquêtes de confiance des entreprises sont mitigées, alternant le bon (hausse des indices PMI) et le mauvais (chute des indices manufacturiers dans les districts de New York, Philadelphie, Richmond et Kansas City).

On a souvent noté dans ces pages le niveau anormalement bas de la confiance des ménages telle que mesurée par l’enquête de l’Université du Michigan. A partir de 2021, cet indice est tombé à un niveau de faiblesse inégalé depuis le début des années 1980. Pourtant, dans le même temps, les dépenses de consommation étaient solides et l’autre indice concurrent tiré de l’enquête du Conference Board restait lui assez stable à un bon niveau. L’enquête de l’UoM se focalisant surtout sur le climat des achats, elle ne faisait que refléter la poussée de de l’inflation.

Avec le reflux de l’inflation, il était prévisible que l’indice UoM se redresserait. C’est bien le cas depuis deux mois, avec un gain de 8.4pts en décembre, puis de 9.1 pts en janvier. La confiance des ménages n’est pas un bon prédicteur de leur dépenses, mais c’est un facteur important à considérer dans une année électorale.

Politique monétaire et budgétaire

Comme de coutume dans les dix jours précédant la réunion du FOMC, les banquiers centraux étaient muets, mais la Fed a tout de même fait une annonce importante au sujet de la ligne de financement qui avait été créée en mars 2023 après la faillite de SVB. Ce Bank Term Funding Program permettait aux banques de refinancer au pair certains actifs, évitant d’avoir à les liquider en urgence. L’usage du BFTP avait bondi à 100Md$ en quelques semaines, avant de se stabiliser à ce niveau. Ces derniers mois, les banques avaient à nouveau tiré sur cette facilité, non à cause d’un nouveau stress de liquidité mais car cette facilité offrait une opportunité d’arbitrage de rendement. Son encours actuel est de 168Md$. En réponse, la Fed a décidé d’en durcir les conditions d’accès jusqu’à son arrêt définitif le 11 mars 2024.

2024 Election Watch

Avant même la primaire du New Hampshire, le 23 janvier, Ron DeSantis a arrêté sa campagne pour l’investiture du parti républicain et s’est rallié à Donald Trump. Dans une course ne se limitant plus qu’à deux candidats, Donald Trump s’est facilement imposé, gagnant près de 55% des voix, soit douze points de plus que Nikki Haley. Plus personne ne pense que l’ancienne ambassadrice à l’ONU peut renverser la vapeur mais Mme Haley maintient sa candidature jusqu’à la primaire de Caroline du sud le 24 février qui alloue 2.1% des délégués (elle fait l’impasse sur le caucus du Nevada le 8 février qui donne 1.1% des délégués). Dans cet état dont Nikki Haley a été la représentante entre 2005 et 2011 puis la gouverneure de 2011 à 2017, les sondages lui accordent 25% des intentions de vote contre plus de 60% pour Donald Trump.

Dans l’entourage de Joe Biden, la quasi-certitude d’affronter Donald Trump est vue positivement. L’ancien président suscitant chez beaucoup l’aversion ou la peur, cela donne un argument pour mobiliser les électeurs démocrates et pour rallier les indépendants voire les Never-Trumpers du parti républicain.

A suivre cette semaine

A sa première réunion de 2024, le 31 janvier, il est unanimement attendu que le FOMC laissera les taux directeurs inchangés pour la quatrième fois de suite. Ce sera la première intervention publique de Jerome Powell depuis la mi-décembre.

Parmi les importantes statistiques à paraître citons le rapport sur le marché du travail (2 février), l’enquête ISM du secteur manufacturier (1er février) et l’enquête du Conference Board sur la confiance des ménages (30 janvier). L’Employment Cost Index (1er février) est la mesure la plus exhaustive pour juger les tensions salariales et, à ce titre, elle est fréquemment mise en avant par les officiels de la Fed.

Sources : Thomson Reuters, ODDO BHF Securities