Alors que la plupart des gérants ont tendance à sur-diversifier leurs portefeuilles pour préserver leurs actifs, une gestion de conviction avec un nombre de limité de positions possède des vertus.

Par Charles-Henry Monchau, CFA, CMT, CAIA – CIO de FlowBank

La théorie moderne du portefeuille est catégorique: la diversification est le seul «free lunch» qu’il existe en gestion. En augmentant le nombre de positions dans un portefeuille, il est possible d’améliorer le fameux couple rendement-risque. En d’autres termes, la diversification permet de baisser le risque du portefeuille sans en sacrifier la performance. La raison? la plupart des titres ou des actifs ont une corrélation entre eux qui est inférieure à un, c’est-à-dire que leurs mouvements ne sont pas totalement synchrones. Ainsi, lorsqu’un actif subit une perte cette dernière peut être compensée par la variation de prix d’un autre actif.

La théorie moderne du portefeuille est catégorique: la diversification est le seul «free lunch» qu’il existe en gestion. En augmentant le nombre de positions dans un portefeuille, il est possible d’améliorer le fameux couple rendement-risque. En d’autres termes, la diversification permet de baisser le risque du portefeuille sans en sacrifier la performance. La raison? la plupart des titres ou des actifs ont une corrélation entre eux qui est inférieure à un, c’est-à-dire que leurs mouvements ne sont pas totalement synchrones. Ainsi, lorsqu’un actif subit une perte cette dernière peut être compensée par la variation de prix d’un autre actif.

Au cours des cinq dernières décennies, la diversification a été inhérente à la construction de portefeuille. La tendance a même été à la sur-diversification, des titres étant inclus dans un portefeuille uniquement pour en atténuer la volatilité et non pour leurs qualités intrinsèques. D’après de nombreux observateurs, cette sur-diversification est l’une des principales raisons derrière la sous-performance relative de la majorité des fonds de placement.

Ces arguments font écho aux mises en garde de Warren Buffet contre la diversification. Pour lui, la diversification est une protection contre l’ignorance. Pour le célèbre investisseur, cela ne fait aucun sens d’investir dans un trop grand nombre de titres car il devient alors impossible d’analyser leurs fondamentaux dans le détail. Pour Warren Buffet, la diminution du risque vient d’une très bonne connaissance de ses dossiers d’où la nécessité de gérer des portefeuilles concentrés.

Alors, de qui faut-il s’inspirer pour construire son portefeuille? Doit-on privilégier la diversification prônée par la théorie moderne du portefeuille ou la gestion de conviction telle que recommandée par le sage de Omaha?

Diversification versus Concentration

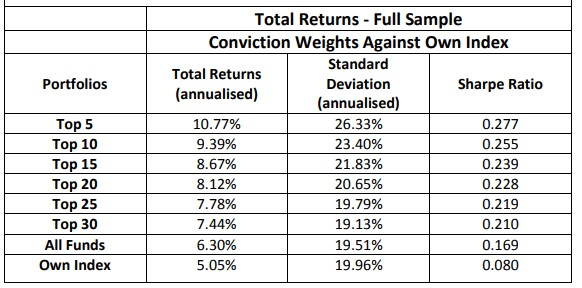

Dans un article publié en 2012 («Diversification versus Concentration… and the Winner is?»), Danny Yeung, Paolo Pellizzari, Ron Bird et Sazali Abidin ont démontré qu’il existe en effet un lien entre le niveau de diversification et les performances des portefeuilles.

L’étude tend à prouver que les gestionnaires de fonds ne sont souvent pas en mesure de tirer parti de leurs compétences en matière de sélection de titres du fait d’une sur-diversification des portefeuilles. En utilisant les données trimestrielles de 1999 à 2009, les auteurs de l’étude ont créé des portefeuilles avec différents niveaux de diversification sur la base des pondérations actives dans chaque fonds commun de placement diversifié. Ainsi, des portefeuilles ne sont investis que dans les 5 plus grandes positions, d’autres dans les 10 plus importantes, etc. Les performances et niveaux de risque sont calculés pour chacun de ces portefeuilles (cf. tableau ci-dessous).

L’étude a conclu qu’en tentant d’atteindre un niveau élevé de diversification, les gérants ont tendance à inclure dans les portefeuilles des titres sur lesquels leur conviction est relativement faible. Conséquence: une dilution de la performance tout en affaiblissement le ratio de Sharpe (performance par unité de risque). Cette étude a par ailleurs démontré que la surperformance des portefeuilles concentrés est pérenne.

Une vingtaine de titres peuvent s’avérer suffisant dans la réduction du risque spécifique

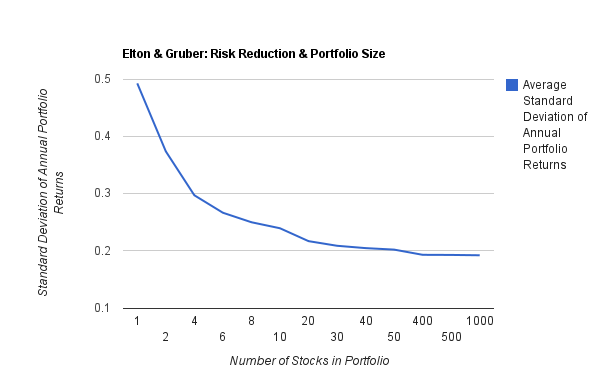

Dans le livre d’Elton et Gruber intitulé «Théorie Moderne du portefeuille et Analyse des investissements», les auteurs ont conclu que le risque moyen (tel que mesuré par l’écart-type) d’un portefeuille composé d’un seul titre était de 49,2% et que l’augmentation du nombre de titres jusqu’à 1 000 peut réduire cet écart-type à une limite basse incompressible de 19,2%. Ils ont également montré qu’un portefeuille constitué de 20 titres voyait déjà son risque réduit à environ 20%.

Par conséquent, alors que l’addition d’une vingtaine de titres réduit déjà le risque du portefeuille de presque une trentaine de pourcent, le passage de 20 à 1000 titres ne réduit que très peu le risque du portefeuille. Ainsi, dans le cas d’un portefeuille d’action, les avantages de la diversification sont réalisés après l’ajout d’un nombre de titres relativement faible.

L’ «Active share» comme indicateur de surperformance future

La part active (ou «Active share») permet de mesurer le pourcentage des avoirs d’un portefeuille qui diffère de son indice de référence. Selon certaines études, la part active est une meilleure mesure de la gestion active que la «tracking error».

Un gérant est considéré comme véritablement actif (c’est-à-dire prenant des paris significatifs par rapport à l’indice) lorsque la part active est supérieure à 60%. Les historiques de performance indiquent que les gérants de fonds avec une part active élevée ont tendance à surperformer leurs indices de références.

Comment expliquer le lien entre l’ «active share» élevée et des performances relatives au-dessus de la moyenne?

D’après certaines études, les fonds avec une part active élevée (et donc avec un degré de concentration élevé) partagent les caractéristiques suivantes:

- Des perspectives d’investissement à long terme: le concept de «myopie» des marchés a démontré que les marchés sont beaucoup plus difficiles à prévoir à court terme qu’à long-terme. Les gérants qui ont une propension à investir sur la durée ont tendance à surperformer;

- Un meilleur accès à l’information: les gérants qui détiennent moins de titres en portefeuille peuvent dévouer davantage de temps et de ressources à l’analyse de ces sociétés et développent de facto une meilleure compréhension sur les titres dans lesquels ils investissent;

- Une plus grande conviction sur leurs paris actifs: les portefeuilles concentrés et qui s’éloignent de leurs indices de référence poussent les gérants à «creuser» davantage l’analyse des titres ce qui débouchent la plupart du temps sur un plus grand niveau de conviction (ce qui leur permet par exemple de ne pas paniquer dans les phases de baisse).

Si la gestion de conviction entraine de meilleures performances relatives, pourquoi la majorité des gérants n’adoptent-ils pas cette approche?

Plusieurs explications à cela:

- Le risque de carrière: comme souligné par JM Keynes, «il est toujours plus confortable d’échouer de manière conventionnelle que de réussir de manière non conventionnelle.» Dans le métier de la gestion de fonds, une sous performance marquée pendant deux années de suite peut entrainer l’éviction du gérant. Pour ne pas mettre leur carrière en péril, la majorité des gérants préfèrent ainsi rester proches de leurs indices de référence et investir dans les titres et secteurs qui font consensus;

- Des formules de rémunération biaisées: pour la plupart, le modèle d’affaire de la gestion de fonds repose sur des frais calculés sur la base d’un pourcentage des actifs sous gestion. Cette formule incite les gérants à privilégier la croissance des actifs du fonds plutôt que la performance. En effet, puisque les détenteurs de parts n’ont pas tendance à rembourser le fonds en cas de performance médiocre, les gérants ne sont pas enclins à prendre trop de risque. D’autre part, peu de gérants n’envisagent de fermer l’accès au fond à de nouveaux clients lorsque la taille du fonds devient trop importante – ce fameux seuil de capacité à partir duquel le gérant ne peut plus prendre des paris trop importants dans certaines valeurs moins liquides du fait de la masse sous gestion. Pour éviter ces problèmes de capacité, la majorité des gérants préfèrent investir dans des grands poids de l’indice de référence dont le potentiel d’appréciation est souvent moins intéressant que certaines idées en dehors des «sentiers battus»;

- L’aspect réglementaire: Aux Etats-Unis, la «Prudent Man Rule» pousse les gérants de fonds à éviter le risque via la diversification. En Europe, les gestionnaires de fonds sont guidés par des réglementations spécifiques conçues pour empêcher les actifs des fonds de devenir trop concentrés (par exemple la règle 5/10/40 au sein des fonds UCITs).

L’assemblage de fonds concentrés

Les concepts mentionnés ci-avant sont bien connus des investisseurs institutionnels et allocataires d’actifs. Lorsqu’il s’agit de sélectionner des gérants externes, certains ont trouvé un compromis intéressant entre la possibilité de surperformer les indices via des portefeuilles de conviction – et donc plus concentrés – et la nécessité de réduire le risque du mandat qui leur est confié.

En effet, il a été observé que les fortes convictions qui apparaissent dans ces portefeuilles concentrés sont souvent l’apanage de gérants isolés – en d’autres termes, ces fonds à conviction ne se chevauchent que très rarement.

Ces allocataires d’actifs ont donc eu l’idée d’assembler plusieurs fonds à forte convictions c’est-à-dire composés de 15 à 25 titres. Cette approche essaye de réconcilier les deux mondes – d’un côté une espérance de surperformance élevée (car la probabilité de surperformance à long-terme de ces gérants à forte conviction est supérieure aux autres fonds) et de l’autre un effet diversification qui réduit le risque global du portefeuille. L’effet diversification est d’ailleurs marqué puisque ces fonds concentrés ont une faible corrélation entre eux (ce qui ne serait pas le cas pour des fonds proches de l’indice). Cette approche a le mérite d’améliorer le couple rendement-risque du mandat global.

Un bémol toutefois. Ces fonds concentrés et à forte conviction ont tendance à être investis dans des actions à plus petites capitalisations et moins liquides. Dans des périodes de stress de marché, ces stratégies peuvent être mises à rude épreuve car la combinaison concentration et faible liquidité peut parfois poser des problèmes au gérant. Il est donc impératif pour les allocataires d’actifs d’investir dans ces fonds de conviction avec un horizon long-terme.