«Simply Put», la chronique hebdomadaire de l'équipe Multi Asset Group de Lombard Odier Investment Managers

Par Florian Ielpo, Head of Macro et Alain Forclaz, Deputy CIO – Multi Asset

En résumé:

- Avec leurs taux plus élevés, les obligations semblent de plus en plus attractives aux investisseurs.

- L’évolution de l’exposition de notre stratégie multi-asset continue d’afficher une sous-pondération des obligations, en dépit de l’augmentation de leurs rendements du fait de la volatilité de la classe d’actif.

- Sur des périodes de détention longues, le portage obligataire finira par dominer la volatilité des taux – mais à court terme, nous continuons de préférer le portage du cash.

Au cours des deux dernières années, le marché obligataire a connu des niveaux élevés d’incertitude et de volatilité. Par conséquent, toute stratégie «risk-based» qui se respecte a mécaniquement sous-pondéré les obligations au cours de cette période. Toutefois, dans l’environnement de marché actuel, le portage des obligations a augmenté, parallèlement à une tendance désinflationniste. Il n’en fallait pas plus à la communauté des investisseurs pour annoncer le grand retour de la classe d’actif obligataire, à grand renfort de «the bond is back». Selon nous, cet attrait doit être mis en parallèle d’une volatilité accrue. Comme discuté récemment, la diminution de la duration à mesure que les taux augmentent et que les échéances des émissions se raccourcissent pourrait tempérer l’augmentation de la volatilité des taux, mais cette volatilité obligataire demeure élevée d’un point de vue historique. Dans ce contexte, notre stratégie risk-based n’a que légèrement augmenté son exposition obligataire ces derniers temps. Pourquoi une augmentation aussi marginale ? Voici quelques éléments explicatifs.

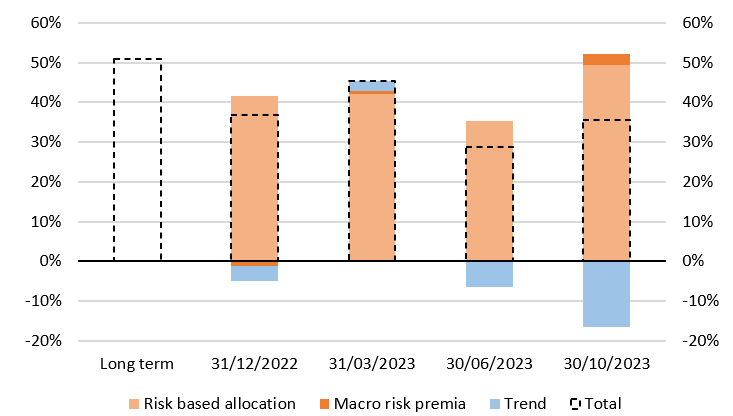

Evolution de notre exposition aux obligations

L’évolution de l’allocation de notre stratégie multi-asset aux obligations est illustrée dans la Figure 1 (une fois rebasée à 100% de l’exposition du portefeuille). Sur le long terme, notre stratégie balancée détient plus de 50% d’obligations longues, mais comme le montre le graphique ci-dessous, nous avons sous-pondéré les obligations pendant plus d’un an, notre allocation atteignant son niveau le plus bas à 27% en juin de cette année. Depuis, elle est passée à 35%. La majeure partie de l’exposition totale aux obligations s’explique par un effet «risk-based» dans notre allocation: la volatilité ayant marginalement diminué récemment, notre allocation a faiblement progressé. Nos signaux macroéconomiques ont également légèrement augmenté l’exposition aux obligations en raison de la récente détérioration des données de croissance. Cependant, nos signaux de tendances ont largement contrebalancé cet effet, en raison de la tendance à la hausse des taux. Pourtant, avec des rendements plus élevés et donc un portage plus important, certains investisseurs préféreraient investir davantage dans les obligations à long terme. Pourquoi pas nous?

Une opportunité pluriannuelle plutôt qu’une opportunité à court terme

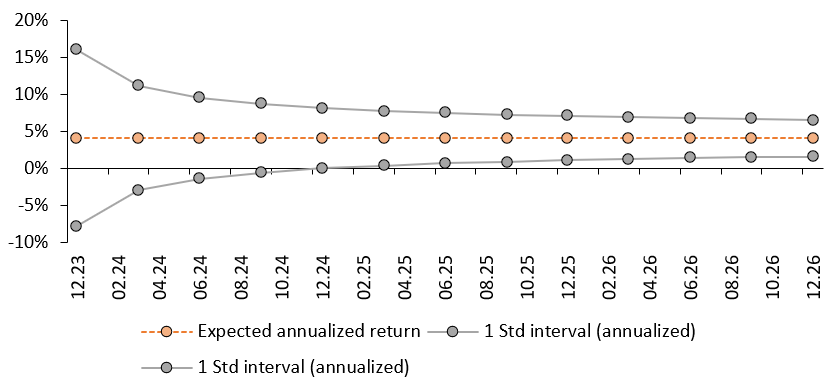

Nous pensons que les obligations longues constituent une opportunité d’investissement attrayante pour les investisseurs de long terme et qu’elles pourraient également à nouveau constituer une source de diversification intéressante. Cependant, la situation n’est pas aussi claire pour les horizons d’investissement à court terme, tels que les nôtres. A l’heure actuelle, les rendements des obligations américaines à 10 ans, qui avoisinent les 5%, offrent un portage décent, mais analysons le risque qui leur est associé dans la Figure 2. Le graphique montre le rendement attendu annualisé d’un indice «aggregate» standard, entouré d’un intervalle de confiance, en fonction de la période de détention. Plus la période de détention s’allonge, plus la probabilité d’obtenir des rendements négatifs diminue. Pour résumer ce point en une phrase, le risque domine le rendement à court terme, tandis que le rendement domine le risque à plus long terme.

Nous ne nions pas l’intérêt de détenir des obligations, puisque nous en avons récemment ajouté. Mais à court terme, notre stratégie perçoit des résultats plus attrayants du côté du marché monétaire que du côté des obligations à longue échéance. Les taux d’intérêt en vigueur, actuellement de 5,5%, offrent une opportunité attrayante pour une volatilité proche de zéro: la «zone de confort» de notre stratégie risk-based.

Pour dire les choses simplement, l’augmentation du portage fait des obligations une bonne opportunité pour les investisseurs à long terme. Les investisseurs à plus court terme, comme nous, préfèrent toujours le cash pour le moment.

Macro/Nowcasting Corner

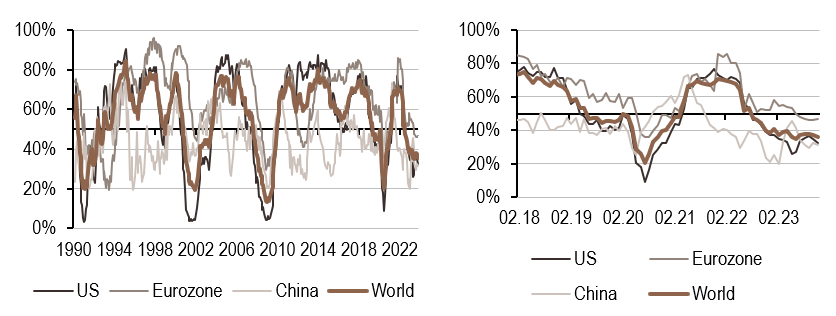

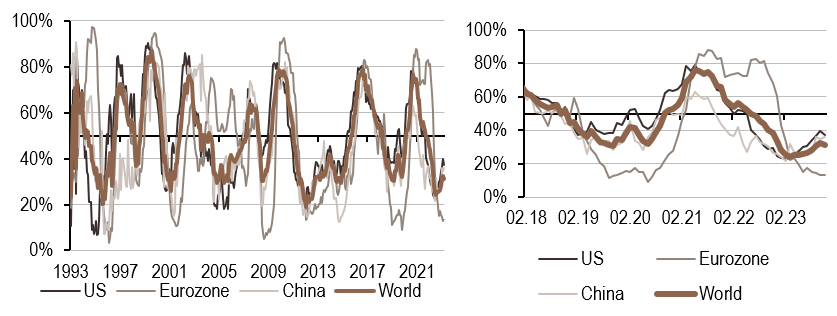

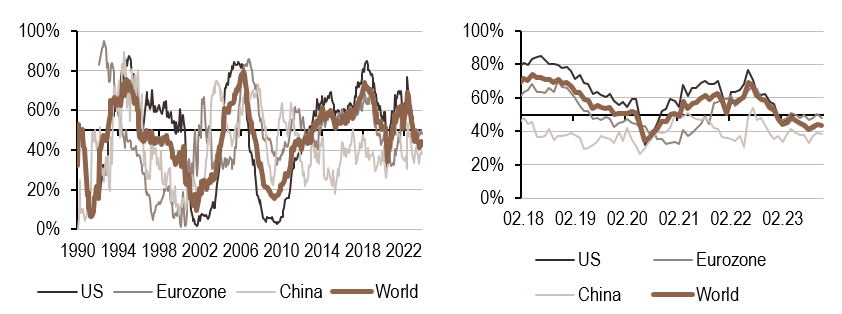

Cette section rassemble l’évolution la plus récente de nos indicateurs de nowcasting pour la croissance mondiale, les surprises en matière d’inflation mondiale et les surprises en matière de politique monétaire mondiale. Ces indicateurs permettent de suivre les évolutions macroéconomiques les plus récentes qui font bouger les marchés.

Nos indicateurs de nowcasting indiquent actuellement:

- Notre indicateur de croissance a poursuivi son récent déclin cette semaine. Les indicateurs des États-Unis et de la Chine sont désormais proches l’un de l’autre.

- Les pressions inflationnistes sont toujours à la hausse, mais leur augmentation s’est ralentie récemment.

- La politique monétaire devrait rester un facteur neutre pour les marchés, selon notre indicateur de politique monétaire. La communication de la Fed de la semaine est plutôt en ligne avec cette déclaration.

Source: Bloomberg, LOIM

Note de lecture: L’indicateur de nowcasting de LOIM rassemble des indicateurs économiques de manière ponctuelle afin de mesurer la probabilité d’un risque macroéconomique donné – croissance, surprises d’inflation et surprises de politique monétaire. Le Nowcaster varie entre 0% (faible croissance, faibles surprises d’inflation et politique monétaire dovish) et 100% (forte croissance, fortes surprises d’inflation et politique monétaire hawkish).

A l’usage exclusif des investisseurs professionnels

Ce document est publié par Lombard Odier Asset Management (Europe) Limited, autorisée et réglementée par la Financial Conduct Authority (la « FCA »), et inscrite au registre de la FCA sous le numéro 515393.

Lombard Odier Investment Managers (« LOIM ») est un nom commercial.

Ce document est fourni à titre d’information uniquement et ne constitue pas une offre ou une recommandation d’achat ou de vente d’un quelconque titre ou service. Il n’est pas destiné à être distribué, publié ou utilisé dans une juridiction où une telle distribution, publication ou utilisation serait illégale. Ce matériel ne contient pas de recommandations ou de conseils personnalisés et n’est pas destiné à remplacer les conseils d’un professionnel en matière d’investissement dans des produits financiers. Avant de s’engager dans une transaction, l’investisseur doit examiner attentivement l’adéquation de la transaction à sa situation particulière et, si nécessaire, obtenir un avis professionnel indépendant sur les risques, ainsi que sur les conséquences juridiques, réglementaires, fiscales et comptables. Ce document est la propriété de LOIM et est adressé à son destinataire exclusivement pour son usage personnel. Il ne peut être reproduit (en totalité ou en partie), transmis, modifié ou utilisé à d’autres fins sans l’autorisation écrite préalable de LOIM. Ce document contient les opinions de LOIM, à la date d’émission.

Ni ce document ni aucune copie de celui-ci ne peuvent être envoyés, introduits ou distribués aux États-Unis d’Amérique, dans l’un de ses territoires ou possessions ou dans les zones soumises à sa juridiction, ou à ou au profit d’une personne des États-Unis. À cette fin, l’expression « personne des États-Unis » désigne tout citoyen, ressortissant ou résident des États-Unis d’Amérique, toute société de personnes organisée ou existant dans un État, un territoire ou une possession des États-Unis d’Amérique, toute société constituée en vertu des lois des États-Unis ou d’un État, d’un territoire ou d’une possession de ce pays, ou toute succession ou fiducie assujettie à l’impôt fédéral sur le revenu des États-Unis, quelle que soit la source de ses revenus.

Source des chiffres : Sauf indication contraire, les chiffres sont préparés par LOIM.

Bien que certaines informations aient été obtenues de sources publiques jugées fiables, sans vérification indépendante, nous ne pouvons pas garantir leur exactitude ou l’exhaustivité de toutes les informations disponibles auprès de sources publiques.

Les points de vue et opinions exprimés le sont à titre informatif uniquement et ne constituent pas une recommandation de LOIM d’acheter, de vendre ou de détenir un quelconque titre. Les vues et opinions sont à jour à la date de cette présentation et peuvent être sujettes à des changements. Ils ne doivent pas être interprétés comme des conseils d’investissement.

Aucune partie de ce document ne peut être (i) copiée, photocopiée ou dupliquée sous quelque forme que ce soit, par quelque moyen que ce soit, ou (ii) distribuée à toute personne qui n’est pas un employé, un dirigeant, un administrateur ou un agent autorisé du destinataire, sans le consentement préalable de Lombard Odier Asset Management (Europe) Limited. Au Royaume-Uni, ce matériel est un matériel de marketing et a été approuvé par Lombard Odier Asset Management (Europe) Limited qui est autorisée et réglementée par la FCA. ©2022 Lombard Odier IM. Tous droits réservés.