S’il y a une chose que l’on peut reconnaître au marché, c’est qu’il comprend vite. Il faut juste lui expliquer longtemps. Une chose est certaine ; c’est que depuis vendredi dernier, il a bien compris. Bien compris que l’inflation n’avait pas encore « fait son pic ». Bien compris que la hausse des taux récente n’a pas encore suffit pour freiner ladite inflation et bien compris que l’on est quand même en train de se retrouver dans une situation à risque. À risque de récession ou pire, à risque de stagflation. Le seul problème, c’est que si la fin de semaine était pourrie à cause de cette 343ème prise de conscience inflationniste, le début de celle qui commence promet d’être sympa aussi.

L’Audio du 13 juin 2022

Pas récession

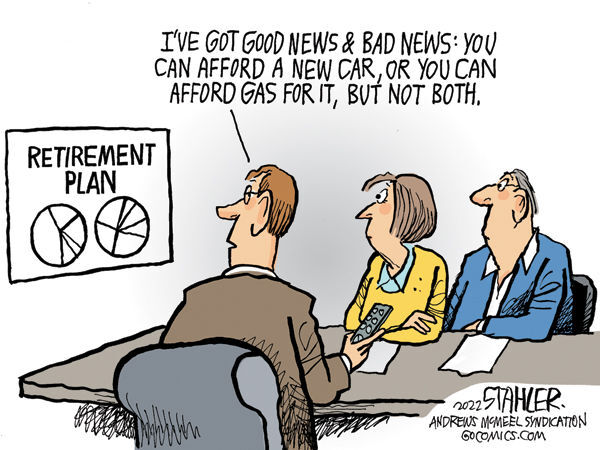

Alors oui, c’est vrai, Madame Yellen pense qu’il n’y aura pas de récession parce que le consommateur il est trop fort, trop solide. Par contre, elle pense que les prix de l’essence ne sont pas près de baisser. Mais que malgré le pétrole qui monte gentiment mais sûrement, malgré les problèmes du prix de la bouffe – qui prend l’ascenseur, la Secrétaire du Trésor est sereine. Il est vrai que jusque-là elle a tellement été juste sur sa vision de l’inflation, qu’il n’y a vraiment pas de quoi se poser des questions.

Et puis on dit le prix de l’essence à la pompe il fait mal et ça va durer, mais si l’on regarde simplement le prix de la bouffe, je ne suis pas certain que ça va aller beaucoup mieux. Si l’on prend par exemple un carton de 12 œufs qui valait 1.62$ en mai 2021, eh bien ce même carton vaut aujourd’hui 2.86$. Et l’excuse de dire que vous ne mangez pas d’œufs ne fonctionne pas, puisque ça se contamine à peu près sur tout. À peu près sur tous les types de nourriture dans tous les coins de la planète. On est même en train de lire un peu partout que Poutine a même mis en place un plan pour affamer le Moyen-Orient et l’Asie. Pour, in-extenso provoquer des manifestations et de l’immigration pour déstabiliser l’Occident.

Mais avant de parler complot et stratégie militaire, on va se dire que Yellen sait ce qu’elle fait et sait ce qu’elle dit. Même si les chiffres du CPI de vendredi ont donc laissé de grosses cicatrices dans le marché.

L’inflation un jour, l’inflation toujours

On ne va donc pas se poser trop de questions ; depuis jeudi dernier nous sommes en mode « OH MY GOD, OH MY GOD, ILS VONT MONTER LES TAUX » et aussi en mode « OH MY GOD OH MY GOD, L’INFLATION EST HORS DE CONTRÔLE ». Il ne faut pas chercher trop loin, les marchés ne fonctionnent plus que par ça et ne réagissent plus que sur ce type de nouvelles. Et pour en rajouter une couche, la semaine qui nous attend ne sera pas différente.

Mais vendredi nous avons donc eu les chiffres de l’inflation. Ceux qui étaient censés nous démontrer que les « mesures prisent par la FED avaient portés leurs fruits ». Sauf qu’en fait, pas vraiment. Le mois de mai aura vu un nouveau « plus haut depuis 40 ans » pour le chiffre de l’inflation sur 12 mois. Nous sommes donc à 8.6% contre un précédent record en mars à 8.5%. Alors soit, ça n’est pas non plus 4% en-dessus, mais comme les économistes, les analystes et autres visionnaires en finance mondiale avaient des attentes bien plus « raisonnables » que ça, laissant supposer qu’ils étaient tous d’accord pour dire que les choses allaient mieux et que l’inflation avait (PEUT-ÊTRE) vu son top. Sauf que là tout d’un coup on n’est plus aussi convaincu que ça. Sans compter que depuis le début du mois de juin le pétrole a pris l’ascenseur encore un peu plus. Que ce week-end on bat des records du prix de l’essence à la pompe et ça ne laisse rien augurer de bon pour les chiffres de l’inflation du mois de juin.

Il a donc fallu corriger les attentes, les revoir et se demander si l’on n’avait pas raté un truc. C’est d’ailleurs sûrement à cause de ça que le marché s’est fait défoncer vendredi et que ce matin, ce lundi matin, ça n’est franchement pas mieux, les futures étant déjà au fond du bac avec une baisse de 2% déjà affichée sur le future Nasdaq. Il faut reconnaître que ça donne envie de retourner se coucher.

Et maintenant quoi ?

Mais donc, que faut-il penser de l’avenir ? D’ailleurs y-a-t ’il même un avenir dans le monde déprimant de la finance sous hausse de taux et injections d’inflation ?

On ne va pas non plus dramatiser à l’excès, il faudra se souvenir que l’état psychologique dans lequel nous nous trouvons se rapproche de plus en plus de ce genre d’état où l’on se trouve en fin de correction, quand plus personne n’y croit et que les investisseurs craquent les uns après les autres en se disant que « cette fois c’est foutu et que PLUS JAMAIS ils n’achèteront une action ». Nous ne sommes probablement pas encore tout au fond du trou, il va falloir encore faire des efforts, mais le psyché commence à craquer…

Et puis cette semaine nous aurons la FED. Et là, ça risque d’être drôle. D’être drôle, parce que vu ce que l’on sait et vu ce que l’on entend en ce moment, ça ne sera pas simple d’analyser la réponse et les déclarations de la Banque Centrale américaine. Nous allons donc revenir massivement et presque exclusivement sur le sujet de l’inflation puisque la FED se réunira mardi et mercredi. Jerome Powell annoncera la décision sur les taux mercredi soir. Et pour être franc, je ne voudrais pas être à sa place.

Le patron de la FED aura deux choix :

1) Monter les taux de 0.5% et le marché aura peur que l’inflation devienne totalement hors de contrôle par manque « d’agressivité » de la part de la FED

2) Monter les taux de 0.75% et le marché aura peur que la FED déclenche une récession par excès d’agressivité.

Oui, parce qu’aujourd’hui – si l’on en croit les sondages – près d’un quart des économistes s’attendent à une hausse de 0.75% pour casser les reins de l’inflation – pour autant que ça suffise. Et vu que demain, il y aura encore les chiffres du PPI qui est supposé être en amont du CPI, il manquerait plus qu’il soit fort aussi et le quart pourrait se transformer en trois-quarts. Autant vous dire que Powell va devoir réagir avec dextérité et trouver les bons mots. Qu’il monte les taux de 0.5 ou de 0.75 – j’ai comme l’impression que les intervenants vont se monter extrêmement susceptibles et très attentifs à ses mots. Pour faire simple, Powell aura le choix entre la peste et le choléra. Ça rappelle un peu les élections en France d’ailleurs.

Les graphiques font peur

Les futures sont donc à la cave déjà très tôt ce matin. Les graphiques sont en train de ressembler à quelque chose que l’on n’aime pas du tout et si l’on présuppose que le S&P500 va clôturer là où il est actuellement, cela voudra dire que nous sommes entrés en Bear Market sur l’indice de référence américain. Nous sommes en train d’aller chercher les plus bas de la fin du mois de mai. Instant béni par les Dieux de la Finance où nous avions décrété qu’une pause dans la hausse des taux pourrait se profiler vers le mois de septembre. Sauf que là, c’est réglé. Vu les chiffres de l’inflation, on va devoir gentiment commencer à imaginer que l’on pourrait se retrouver rapidement en récession si la FED pète les plombs et commence à monter les taux violemment. En tous cas plus violemment que prévu.

Ce qui fait que l’on revient toujours au fait que si l’on part du principe que la récession doit être « pricée » dans le marché, il faudra commencer à se dire que le point de support du marché se trouvera quelque part entre 3’000 points, ce qui représenterait les baisses extrêmes des derniers Bear Markets, et 3’400 points ce qui représente plus ou moins la moyenne mobile des 200 semaines – moyenne qui peine à être franchie en général, sauf en cas de crise majeure. Reste à déterminer à quel moment nous serons en crise majeure – ou peut-être que nous y sommes déjà.

En Asie, c’est pas mieux

Actuellement, l’Asie n’a pas trop aimé la clôture de New York, elle n’a pas aimé non plus le fait que les chiffres de l’inflation nous montrent que ça ne s’arrête pas et que la FED pourrait paniquer mercredi. Mais l’Asie n’aime pas non-plus le fait qu’ils aient à nouveau trouvé une explosion de cas COVID à Pékin, que le 214ème reconfinement semble inévitable et que la croissance du pays tout entier pourrait s’en ressentir.. encore. C’est donc le bain de sang en Asie. Le Japon est pratiquement en baisse de 3%, tout comme Hong Kong. La Chine, comme à son habitude, limite la casse et ne recule que de 1.1%, mais ne joue pas non plus avec les mêmes règles que le reste du monde.

Du côté de l’or, on est à 1866$ et les gens ont l’air de se dire que c’est pas mal comme protection contre l’inflation – même si c’est du bout des lèvres. La seule bonne nouvelle, c’est que le pétrole baisse un peu et se retrouve à nouveau sous les 120$, ce qui pourrait être une source de soulagement pour certains – étant donné que l’on se sentait plus à l’aise sous les 120$. Bien qu’à ce prix-là, historiquement et empiriquement, nous sommes toujours dans la « Danger Zone de récession ». Par contre ce qui est au plus mal aujourd’hui, c’est les Cryptos. Le Bitcoin a finalement cédé et se retrouve déjà sur les bas du 13 mai – le support ultime devrait se trouver vers les 25’400 et après, il n’y a plus grand-chose. Pour ce qui du reste, l’Ether ne vaut plus que 1’300$. Et puis, dans les bonnes nouvelles du secteur, on notera que Celsius – une des plus grosses plateformes de lending en crypto à stoppé les transferts et les retraits, pour cause de conditions de marché « extrême ». Ça va sûrement aider.

Nouvelles Neuves

Dans les nouvelles du jour, il faut reconnaître qu’il n’y a pas grand-chose à dire. Mais on notera que la crise en Ukraine fait la une sur CNBC avec Zelensky qui prédit la famine pour toute la planète si la guerre continue et que le riz pourrait être le prochain truc qui va exploser. Pendant ce temps, tout le monde est en train de prendre ses paris pour le meeting de la FED de demain et pour les chiffres du PPI. Il y a de plus en plus d’économistes qui parient sur une récession américaine en 2023 et les médias français ne parlent que des élections législatives qui n’intéressent même pas les Français à voir le taux de participation.

Par contre, il y a peut-être quelque chose que l’on devrait commencer à observer, c’est l’immobilier américain. La semaine dernière le nombre de nouvelles hypothèques s’est retrouvé au plus bas depuis 22 ans – ce qui veut dire « même plus bas que pendant la crise des subprimes » – et si l’on regarde la hausse des taux hypothécaires, on peut commencer à s’inquiéter d’une éventuelle crise immobilière – ce qui mettrait un peu de piment sur ce que nous vivons déjà.

En janvier 2021, le taux hypothécaire à 30 ans était de 2,65 % et le prix moyen des maisons était de 400’000$. La semaine dernière, le taux à 30 ans était de 5.23%, pour un prix moyen de 570’000$. Si l’on part du principe que l’acheteur met 20% d’apport de loyer, cela veut dire qu’en 18 mois, le loyer moyen de la dette est passé de 1’250$ à 2’500$ – plus ou moins. En gros ça a doublé. Pas sûr que ça soit un argument de vente. Les achats vont s’en ressentir, la construction aussi. Le prix du bois s’est effondré et on a juste l’impression qu’une tempête parfaite est en train de se former et que l’on continue à boire des cocktails sur la plage. Bon. J’arrête je deviens bearish.

Voilà ce qu’on peut dire de ce début de semaine. Ça n’est pas très marrant et ça ne promet pas beaucoup mieux dans les jours à venir. Beaucoup de secousses et beaucoup d’interprétations qui vont nous faire faire des 360’s dans tous les sens. Je crois qu’il va falloir s’hydrater, boire beaucoup d’eau et espérer que la FED communique avec douceur et parcimonie.

En attendant, je vous souhaite un excellent lundi et je vous retrouve demain, à la même heure, au même endroit. Que la force soit avec vous !

Thomas Veillet

Investir.ch

“Remember no one can make you feel inferior without your consent.”

– Eleanor Roosevelt