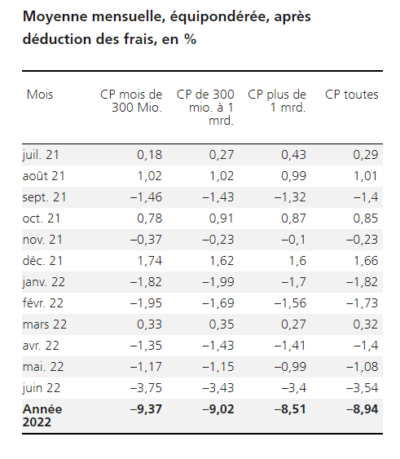

En juin, la performance moyenne des caisses de pension de l’échantillon d’UBS s’affiche à -3,54% après déduction des frais. Les caisses perdent en moyenne -8,94% depuis le début de l’année.

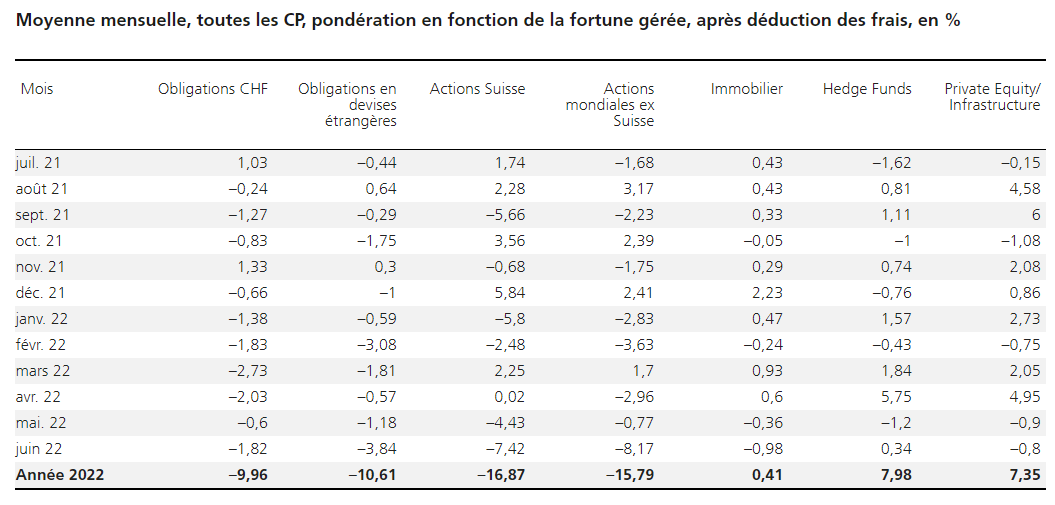

Le mois de juin a été le pire mois depuis longtemps. Toutes les classes d’actifs, à l’exception des hedge funds (+0,34%), ont contribué négativement à la performance. Les actions ont accusé les plus grosses baisses avec -7,42% pour les actions suisses et -8,17% pour les actions internationales. Les obligations en francs suisses ont perdu 1,82% tandis que celles en devises étrangères ont cédé 3,84%. L’immobilier a contribué à la performance à hauteur de -0,98% et le private equity et les infrastructures ont signé -0,80%.

Le mois de juin a été le pire mois depuis longtemps. Toutes les classes d’actifs, à l’exception des hedge funds (+0,34%), ont contribué négativement à la performance. Les actions ont accusé les plus grosses baisses avec -7,42% pour les actions suisses et -8,17% pour les actions internationales. Les obligations en francs suisses ont perdu 1,82% tandis que celles en devises étrangères ont cédé 3,84%. L’immobilier a contribué à la performance à hauteur de -0,98% et le private equity et les infrastructures ont signé -0,80%.

La fourchette de performance de toutes les caisses de pension était de 4,55% le mois dernier. Le meilleur résultat de -0,86% a été obtenu par une petite caisse de pension avec moins de CHF 300 millions d’actifs sous gestion, le pire avec -5,41% provient d’une caisse de pension de taille moyenne avec des actifs sous gestion compris entre CHF 300 millions et CHF 1 milliard. A 2,65%, la fourchette de performance était la plus faible parmi les grandes caisses de pension avec plus de CHF 1 milliard d’actifs sous gestion. Elle était de 3,97% pour les caisses de taille moyenne et de 4,19% pour les petites caisses.

Le mois de juin a été le pire mois depuis longtemps. Toutes les classes d’actifs, à l’exception des hedge funds (+0,34%), ont contribué négativement à la performance. Les actions ont accusé les plus grosses baisses avec -7,42% pour les actions suisses et -8,17% pour les actions internationales. Les obligations en francs suisses ont perdu 1,82% tandis que celles en devises étrangères ont cédé 3,84%. L’immobilier a contribué à la performance à hauteur de -0,98% et le private equity et les infrastructures ont signé -0,80%.

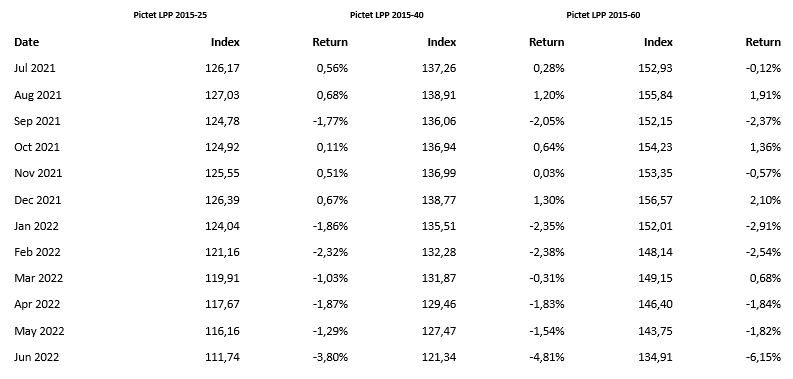

Le premier semestre 2022 a été le pire sur les marchés financiers mondiaux depuis des décennies. Les actions américaines ont chuté de 20% dans la première partie de l’année, ce qui n’avait pas était observé depuis 1970. Le marché suisse a pesé plus négativement dans les portefeuilles des caisses de pension qu’à tout autre moment depuis 2008. En juin, les actions chinoises ont été l’une des rares exceptions positives alors que les restrictions liées au covid dans le pays ont été assouplies. Les marchés continuent d’être préoccupés par les chiffres élevés de l’inflation. La banque centrale américaine a réagi par une forte hausse des taux d’intérêt de 0,75%. Aussi, la Banque nationale suisse a également été contrainte de procéder à une hausse précoce et élevée de 0,50%. En conséquence, les obligations ont également connu un premier semestre désagréable et la corrélation entre les actions et les obligations a été positive pour la première fois depuis des années, ce qui a entravé les bénéfices de la diversification.

Les indices de Pictet montre que la baisse a été la plus importante de ces 12 derniers mois. Le profil le plus exposé aux actions a été particulièrement touché avec une baisse importante. Ceci montre aussi que le profil 60/40 n’échappe pas aux fortes baisses lorsque tous les actifs, actions comme obligations, bougnet de concert.

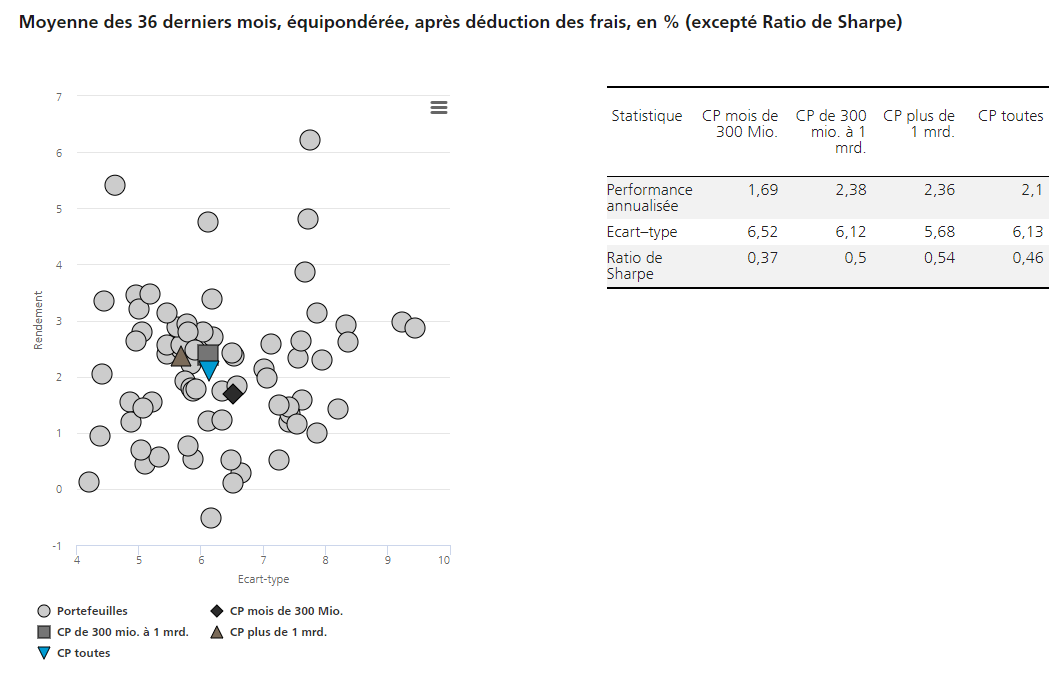

Avec une moyenne de 0,46, le ratio de Sharpe (au cours des 36 derniers mois) était significativement inférieur à celui du mois précédent (0,80). Les grandes caisses (0,54) et celles de taille moyenne (0,50) ont affiché un rendement ajusté au risque plus élevé que les plus petites caisses (0,37).

Par classe d’actifs nous pouvons constater que le Private Equity/Infrastructure est l’apanage des caisses de pension de plus de 1 milliard sous gestion. A noter aussi que les actions suisses sont relativement peu représentées.