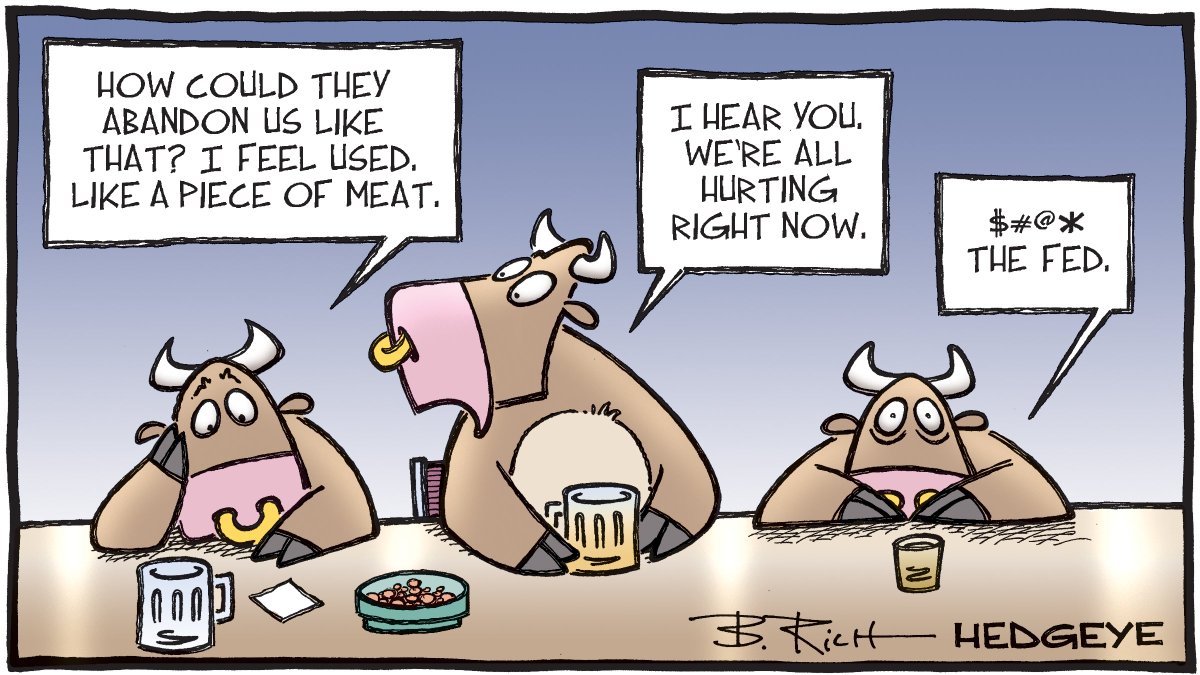

Pourtant on était bien convaincu. Depuis plus de dix ans, les banquiers centraux sont là pour nous aider, nous donner un coup de main et ne pas laisser les marchés se péter la figure quand ils devaient se péter la figure. On y avait même pris goût et tout le monde avait compris le concept de « l’achat sur faiblesse ». Même pendant le COVID, même pendant que la totalité des économies étaient au point mort et que plus rien ne fonctionnait, les Banques Centrales nous ont affiché leur soutien et inondé sous le cash pour soutenir les bourses mondiales. Et puis là, tout d’un coup, alors que l’inflation explose, là où on a le plus besoin de l’aide de la FED, voici qu’elle nous laisse tomber.

L’Audio du 29 août 2022

La fin de l’abondance

Oui, vendredi dernier, alors que l’on avait attendu toute la semaine pour avoir un signe amical de Jerome Powell, il nous a laissé tomber.

Pourtant, depuis quelques jours la plupart des « experts » du monde entier avaient commencé à se dire que quelque chose avait changé dans l’air. Depuis que l’inflation avait montré un petit signe de faiblesse, on avait commencé à se dire qu’un pivot s’était mis en place. Alors, bon, ne cherchez pas dans vos bouquins de finance, un pivot c’est un terme que l’on a inventé pour dire que la FED va changer son fusil d’épaule, se montrer « moins agressive » dans ses hausses de taux, ne monter les taux « que » de 0.5% en septembre au lieu des 0.75% traditionnels. Bref, passer gentiment du côté HAWKISH du méchant faucon au côté DOVISH de la gentille colombe. C’est en tous les cas ce que l’on espérait en tant qu’experts de la finance reconnus depuis des années.

Et puis en fait non. Comme l’avait annoncé l’excellent Président Macron après sa séance de Jet Ski matinale et son petit déjeuner à base d’ortolans, dégusté avec ses couverts en platine découpés spécialement pour lui par la NASA : l’ABONDANCE, c’est terminé. On a presque l’impression que Jerome Powell s’est inspiré de ce qui sert de Président aux Français pour écrire son discours de vendredi dernier. Quoi qu’il en soit, il y a une chose qui semblait clair dans ses mots et sur sa façon de s’exprimer : « ça ira mieux un jour. Mais d’abord on va en prendre plein la gueule et ça sera le prix à payer pour mettre l’inflation à terre ».

Ensuite on pourra discuter des mesures à prendre pour nous sortir de la récession dans laquelle la FED nous aura planté.

Du coup, on fait quoi pour la récession ???

Le patron de la Banque Centrale américaine a donc été très clair :

« Les hausses de taux feront souffrir les ménages et les entreprises, ces difficultés sont le prix à payer pour réduire l’inflation »

Et il est prêt à l’accepter puisqu’à ses yeux, l’inflation est plus dangereuse que la récession. Son choix a donc été fait et il l’a exprimé clairement vendredi. Par contre nous, du côté du monde merveilleux de la finance, nous n’avons que moyennement goûté la chose. Evidemment, les marchés se sont effondrés comme un seul homme. En Europe on va dire que l’on a « limité » la casse, mais c’est surtout parce que l’annonce de Powell est sortie trop tard pour que l’on ait le temps de réagir pleinement à la nouvelle. On peut imaginer que l’on va corriger le tir en ce début de semaine. Mais les indices US se sont fait défoncer propre en ordre et, alors que l’on imaginait casser la moyenne mobile des 200 jours à la hausse il y a encore 15 jours, voici que l’on est en train de se demander si on ne va pas casser celle des 50 jours – mais à la baisse – dans les heures qui viennent.

A plus faim

Il faut dire que l’on n’attendait quand même pas un discours aussi Bearish ou aussi Hawkish, c’est selon. On pouvait imaginer que Powell allait nous annoncer un doux équilibre entre hausse des taux et risque de récession contrôlé par la banque centrale, mais on n’aurait pas imaginé un avis aussi tranché. Il semble clair que le Président de la FED n’a pas fait dans la demi-mesure. On a vraiment l’impression qu’il n’a voulu laisser aucun espoir aux intervenants, ne pas leur laisser croire qu’il allait faire dans la demi-mesure. Aujourd’hui c’est très clair : la priorité c’est de ramener l’inflation au moins sous les 3% et le risque de récession est secondaire.

D’ailleurs en lisant entre les lignes du discours de Powell, on a clairement l’impression qu’il n’en a rien à foutre que l’économie US aille en récession, comme il l’a dit : c’est le prix à payer. Une fois que l’inflation sera maitrisée et remise au panier une bonne fois pour toutes, on pourra commencer à discuter du soldat récession et de comment on fait pour lui coller deux balles dans la tête. Pour le moment, il va falloir composer avec une FED qui est visiblement passée du côté Hawkish de la force pour un bon moment et c’est pas ce qu’on aime. En général.

Un peu d’espoir quand même

On ne va pas non plus trop tirer sur l’ambulance et on notera quand même qu’au-delà du positionnement de la FED, Powell a tout de même expliqué qu’il allait « monitorer » les chiffres économiques de ce début de mois avant de prendre sa décision du 21 septembre. 21 septembre qui marquera la fin du FOMC Meeting et la nouvelle hausse des taux. Alors ça tombe bien, parce que ça nous laisse un peu d’espoir. Un peu d’espoir comme quoi la FED va quand même réfléchir à ce qu’elle va faire et que l’on n’est pas encore « à 100% sûrs » que la hausse des taux sera de 75 points de base encore une fois. Là tout de suite on est à 95%, mais y a encore un peu d’espoir.

Oui, parce que dorénavant dans les qualificatifs que l’on va utiliser pour la FED, si elle monte les taux de 75 points de base, elle sera HAWKISH et si elle ne monte les taux QUE de 50 points de base, elle sera DOVISH… Comme quoi ça ne tient pas à grand-chose. Bon, je dois reconnaître que, pour moi, être DOVISH parce qu’on ne monte les taux « QUE » de 50 BP, ça veut quand même dire que la colombe elle a quand même des rêves d’oiseau de proie et qu’elle se ferait quand même bien une chasse au mulot parce qu’elle en marre de bouffer des graines et du pain sec.

Aux portes de septembre

Mais bon, le marché est ainsi fait et si vous trouvez que vous avez trop attendu la semaine dernière, je peux déjà vous annoncer que vous allez attendre encore pour voir les chiffres de l’emploi de vendredi. Vous allez attendre pour les chiffres du CPI cette semaine en Europe, puis vous attendrez de voir les chiffres du CPI US de la semaine prochaine, avant d’attendre de voir ce que va faire la Banque Centrale de Christine Lagarde ensuite. Oui parce que ça c’est encore autre chose : depuis le discours de Jackson Hole, tous les banquiers qui ont une relation de près ou de loin avec la BCE, sont sortis du bois pour réclamer une hausse des taux conséquente…

Bref, vous allez attendre pour savoir. Et en attendant, va falloir composer avec une ambiance morose et déprimante, tout en sachant que jeudi nous sommes en septembre et que le mois de septembre c’est quand même historiquement le mois le plus pourri de l’année. Oui, moi aussi ça me fait plaisir que l’on soit lundi et que l’ambiance soit aussi merdique alors que vendredi à 15h59, on croyait encore au concept de l’achat sur faiblesse.

En Asie

Ce matin en Asie, les Japonais saluent le discours de Powell en plongeant de 2.7%, la Chine et Hong Kong limitent la casse pour le moment, mais comme ils vivent sur une autre planète, ça ne veut rien dire. En tous les cas, on voit que les classes d’actifs risquées sont « out of fashion », puisque le nouvel indicateur de marché, Mister Bitcoin, est en chute libre à nouveau et repasse pour 212ème fois sous les 20’000$ – va quand même falloir qu’il lâche une fois pour toutes pour aller chercher les stops sous les 16’000$ et créer une bonne panique. Un peu à l’instar du reste des marchés, un bon nettoyage d’automne serait peut-être le bienvenu, histoire de remettre les compteurs à zéro et arrêter de laisser croire que « c’est quand même facile la bourse, y a qu’à acheter sur faiblesse ».

Autrement l’or est à 1734$ et visiblement inflation ou pas, récession ou pas, tout le monde s’en fout. Par contre on notera que depuis le discours de Powell, le cuivre est sous pression. Ben oui, bien sûr, si la voie de la récession est celle que la FED veut suivre, inutile de dire que le cuivre qui est un indicateur de croissance économique – ou pas – va forcément être mis à contribution. Et puis, en ce qui concerne le pétrole, mine de rien il se traite toujours autour des 95$. Manquerait plus qu’il remonte au-dessus des 100$, juste pour mettre un peu d’huile sur le feu de la récession qui couve.

Les nouvelles du jour

Côté nouvelles du jour, il n’y pas des tonnes de choses à dire si ce n’est que tout le monde revient sur le fait que les banques centrales sont définitivement HAWKISHS et que plusieurs banquiers centraux ont pris le micro pour dire que les années à venir seraient très compliquées et bourrées de challenges. C’est marrant comme soudainement les mecs, ils savent comment ça va être. Ça fait quand même des années qu’ils n’ont rien vu venir (nous non plus d’ailleurs), mais que tout d’un coup, histoire de justifier leurs salaires faramineux, les gars ils ont tous une vision à 10 ans !!! Un peu comme la vision qu’ils ont eu de l’inflation il y a un peu moins d’un an.

Pour le reste, on analyse dans tous les sens le discours de la FED, on parle du fait que le coût de l’électricité en Europe va faire hyper-mal cet hiver (tiens, ça commence à venir) et de l’autre côté, BlackRock estime que la FED va tout foutre par terre s’ils continuent monter les taux et que le risque de surréagir est très grand. Autrement, un analyste estime que le vœu des Saoudiens est de conserver le prix du pétrole le plus haut possible pour maximiser leurs revenus – chose qui va sûrement aider le concept de l’inflation aux States et ailleurs. Et puis autrement, les Allemands sont clairement en train de passer du côté du charbon pour préparer l’hiver vu que le plan pour mettre Poutine à genoux passe par mettre d’abord l’Europe sous l’eau.

Chiffres

Aujourd’hui nous sommes lundi. Il n’y aura presque pas de chiffres relevant, mais nous pouvons déjà commencer à nous chauffer avec le CPI en Europe qui sortira en Allemagne demain et en France mercredi. Bon, en France ils s’en foutent, ils savent déjà que l’abondance est terminée. D’ailleurs, dans la série le « joke » de l’année, le discours de rentrée du MEDEF – le syndicat patronal français – sera donné par… Zelinsky… Du coup, le Président Ukrainien est devenu expert en tout, même en économie. Il faut dire que comme tout est produit en Ukraine, tout est pensé en Ukraine et que tout est géré depuis l’Ukraine, il doit tout savoir sur tout et surtout tout savoir. Ça sert quand même utile d’être le meilleur ami de Macron. Et puis si vous voulez attendre encore un peu, parce que vous n’avez pas encore attendu assez, vendredi il y aura les chiffres de l’emploi aux USA.

Pour l’instant les futures sont clairement dans le rouge et l’Europe devrait entamer une séance de rattrapage. Quoi qu’il en soit, en ce début de semaine nous sommes dans un nouveau monde. Un monde où la FED n’est plus notre amie, va falloir composer avec.

Bon début de semaine et à demain !

Thomas Veillet

Investir.ch

“I’m against having emotions, not against using them.”

Harvey Specter