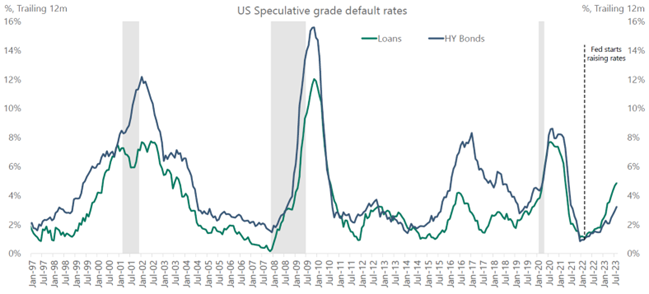

Après 18 mois de resserrement de la Fed, nous sommes surpris par la résilience des spreads de crédit, notamment sur le segment du High Yield. Les spreads ont chuté jusqu'à 400pbs, l'un des niveaux les plus bas depuis 2008.

Le cycle des défauts a débuté

Jusqu’à présent, deux forces ont soutenu les spreads. La recherche incessante de rendement dans l’obligataire et un calendrier d’émission très allégé. Les entreprises se sont abstenues d’émettre face à la hausse des coûts de refinancement. Les nouvelles émissions dans le HY restent modérées. Cette année les emprunteurs les plus risqués représentent moins de 5%, le plus bas depuis 2002.

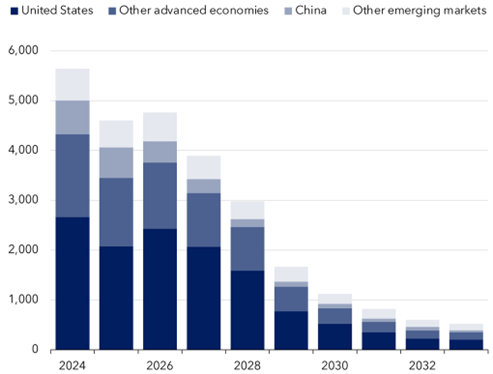

Le faible refinancement des dernières années signifie que le mur des échéances se rapproche. Un montant important de dette devra être renouvelé ces 2 prochaines années, 127 milliards de dollars (12%) pour les sociétés US du HY. En Europe, le mur est encore plus élevé, 97 milliards d’euros de dettes (23%) arriveront à échéance en 2024/2025. En ajoutant 2026, le mur de refinancement représente un peu moins de 50% du marché. La plus grande proportion de refinancement depuis la crise financière. Ce sera une thématique clé l’an prochain.

Facteurs positifs

Premièrement, même si la récente augmentation des coûts d’emprunt a été brutale, ils ont augmenté depuis un niveau extrêmement bas. Les coûts de financement de 4 à 5% constituent une exception dans l’histoire des marchés HY. Les entreprises bien gérées, avec un flux de trésorerie stable, un endettement modéré et des ratios de couverture des intérêts sains, devraient être en mesure de supporter des coûts plus élevés. Deuxièmement, le marché des nouvelles émissions reste ouvert et fonctionnel.

Des signes avant-coureurs de défauts

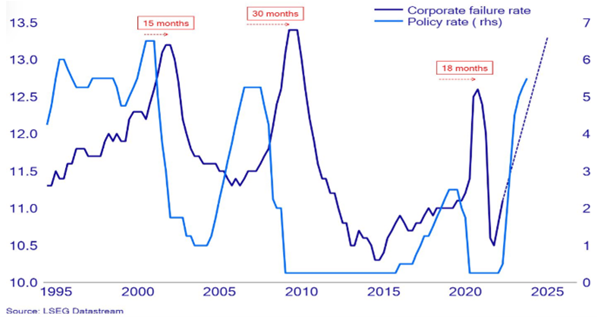

La politique monétaire n’est pas pour les impatients. Il a fallu des mois avant que les hausses des Fed Funds ne resserrent sensiblement les conditions de crédit aux États-Unis. Le cycle de l’insolvabilité vient de débuter et va prochainement s’accélérer. Comparés aux cycles de défauts passés, les niveaux de stress ne présagent pas d’une énorme hausse des défauts à venir. Le marché anticipe toujours un atterrissage en douceur. Selon les scénarios des agences de notation, cela semble peu réaliste. Une vague de défauts va survenir parmi les emprunteurs les plus risqués.

Faible soutien des membres de la Fed

Dans un discours très attendu, le président Powell a reconnu que l’incertitude au Moyen-Orient conforte les attentes des marchés selon lesquelles la Fed n’aurait pas à relever ses taux lors des prochaines réunions. Cela intervient juste au moment où les taux atteignaient leurs plus hauts niveaux depuis 17 ans.

La dynamique économique a été plus forte que prévu au T3. L’inflation diminue lentement et le récent resserrement des conditions financières via la hausse des taux souverains contribuera à ramener l’inflation à l’objectif de la Fed. L’objectif des nombreux discours de la Fed la semaine passée était de renforcer le «higher for longer». Il n’y a donc rien à attendre pour les 2 prochaines réunions.

La probabilité d’une hausse de la Fed en novembre et décembre a chuté à 30%, la courbe des taux a continué à se pentifier. Alors que le taux à 2 ans a reculé après les commentaires de Powell, le taux US à 10 ans a brièvement franchi la barre des 5%, une première depuis 2007.

Alors que l’économie ralentit, les marchés surévaluent la probabilité de nouvelles hausses de taux. De plus, le Beige Book montre que l’activité se tasse et que les impayés augmentent. La croissance n’est plus aussi soutenue.

La partie courte de la courbe des taux sera sous pression et la pentification de la courbe se poursuivra

Les défauts vont augmenter et les spreads s’élargiront vers 800pbs

Il faut sous-pondérer le crédit HY

Heravest SA est une boutique indépendante dans le conseil en investissement, du top-down au bottom-up, et un fournisseur de solutions d’investissement.

Rue du Cendrier 12-14

CH-1201 Genève

T +41 22 715 24 40