La semaine qui commence sera donc placée sous le signe de l’inflation, mais on va aussi vous parler de Superbowl Indicator et de l’année du Dragon. Rassurez-vous, dans les trois cas, ce sont des sujets qui sont plutôt bullishs pour le marché. Surtout lorsque l’on sait qu’actuellement, nous avons l’optimisme chevillé au corps et que plus personne n’ose aller contre le marché. À moins d’avoir des inclinaisons sadomasochistes, puisque de nos jours, la conviction que les bourses mondiales ne vont faire que monter cette année, est à son paroxysme.

L’Audio du 12 février 2024

Télécharger le podcast

L’inflation

La semaine dernière l’indice américain de référence, le S&P500, a terminé au plus haut de tous les temps. Non seulement au plus haut de tous les temps, mais également au-dessus de la barrière mythique des 5’000 points. Enfin, quand je dis « mythique », il faut savoir raison garder, parce que je pense sincèrement que plus on approchera des 6’000, moins la barrière des 5’000 semblera « mythique » – mais comme il faut bien occuper les médias financiers avec des choses qui ont l’air hyper-intéressantes et qui donnent l’impression que les marchés boursiers ont des comportements presque rationnels, on va dire que la barrière en question était mythique…

Mais si nous sommes à ces niveaux aujourd’hui, c’est à cause de l’inflation qui va mieux, qui est à nouveau sous contrôle. Enfin, c’est en tous les cas l’impression que ça donne et l’impression que les Banques Centrales et les Gouvernements voudraient bien qu’on ait. Et pour l’instant, il faut dire que cela fonctionne pas mal. Les intervenants ont les yeux rivés sur les données des CPI’s et autres PCE et tentant à chaque fois que l’un d’entre eux est publié – d’en tirer les « bonnes nouvelles » qui sont à l’intérieur. Pourtant, depuis deux mois, on a quand même l’impression que ça baisse moins vite et selon de l’angle où l’on prend le temps de l’observer : l’inflation est même en train de remonter (et c’est pas parce que cet andouille incompétent de Le Maire vous dit le contraire, que c’est vrai). Les exemples qui démontrent que les prix prennent l’ascenseur sont légion dans la vie réelle, mais les chiffres que l’on nous produit sont savamment bricolés pour donner l’impression que ça va mieux.

L’inflation bis

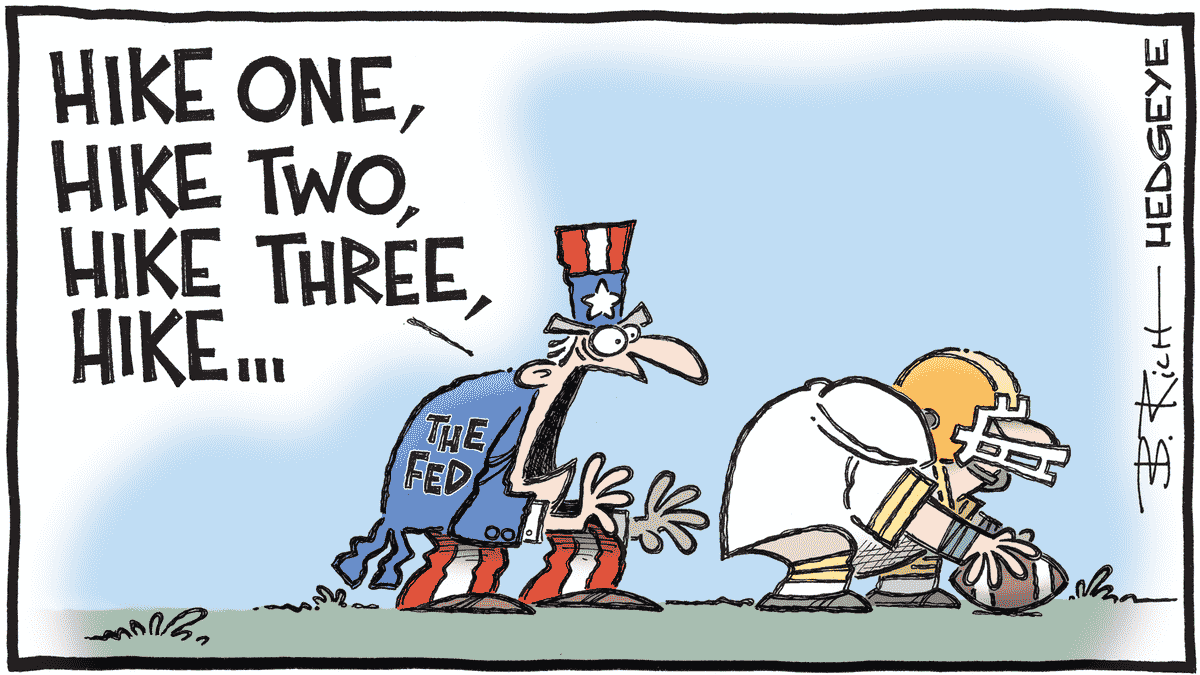

Mais passons. Peu importe la qualité des chiffres et de ce qu’on y met dedans, le plus important c’est ce que l’on attend du chiffre, comment le marché l’interprète et ce que la FED pourrait en tirer comme conclusion. Si l’on se réfère au CPI qui est sorti le mois dernier, on ne peut pas nier que l’inflation « repartait à la hausse ». C’est aussi pour cela que la FED se fait tirer l’oreille pour baisser les taux et que depuis quelques jours on a bien compris que, dans les conditions actuelles, les taux ne baisseront pas en mars. Le chiffre qui sortira mardi sera donc passé à la moulinette de Wall Street, puis à la machine à prédire des économistes, avant que l’on en tire une conclusion quelconque par rapport à l’avenir des taux d’intérêts.

Cependant une chose est certaine, mardi nous saurons si l’on va s’exciter parce qu’en fonction des chiffres on sera (PRESQUE) certains que les taux baisseront en mai – ce qui devrait pousser le marché à la hausse – ou alors est-ce que l’on va s’exciter parce que le chiffre voudra dire que ça prendra un peu plus de temps pour baisser les taux, mais que tant qu’on les baissera cette année, ça fera quand même monter le marché. La seule situation désagréable serait le fait que les chiffres montrent une claire réaccélération de l’inflation qui repousserait d’autant la probabilité de voir baisser les taux – le target cible de 2% s’éloignant d’autant. Mais cette hypothèse paraît tout de même un peu folle, sachant que les autorités fédérales américaines vont tout faire pour que le CPI soit « politiquement correct » afin de ne pas faire dérailler une année électorale aussi explosive que celle que nous connaissons actuellement.

Touchdown !

Cette nuit alors que vous dormiez – les fans de Foot Américain de la planète entière étaient debout pour regarder qui des 49ers de San Francisco et des Kansas City Chiefs allaient remporter le Superbowl – la finale du championnat de foot US – qui se disputait à Las Vegas.

Si c’est les 49ers qui ont remporté le match et dans ces conditions, le marché devrait monter en 2024. Bon, vous me direz que cette année ça n’est pas LA NOUVELLE la plus surprenante, puisqu’à voir les sondages, les prévisions, les put/call ratios et la volatilité, l’ensemble de la planète finance parie sur un BULL MARKET qui va nous emmener au mois à 5’400 avant Noël et qu’à voir les sondages, tout le monde a chargé la barque sur à peu près toutes les classes d’actifs connues sur la planète. 2024 est clairement RISK-ON et rien ne devrait nous arrêter.

Néanmoins, depuis 1978, il y a un type qui s’appelle Leonard Koppett qui a publié un article qui dit que selon l’équipe qui gagne le Superbowl et selon la ligue d’où elle provient ; American Conference – AFC ou National Conference – NFC. En fonction, le marché sera BEARISH ou BULLISH pour l’année. Cette année, les 49ers venant de la NFC et les Kansas City Chiefs de l’AFC, le calcul était simple : Si les 49ers gagnaient, le marché montait, sinon c’était l’inverse. Bon, là j’ai attendu jusqu’à 4h20 du matin, ils sont en prolongation, alors je vous laisserais en tirer les conclusions vous-mêmes !

Heureusement que ça ne fonctionne.. pas..

Alors vous me direz que c’est un peu tiré par les cheveux comme moyen de prévision et vous n’aurez pas tort. En même temps, quand on voit à quoi on se raccroche par moment, le vainqueur du Superbowl, c’est pas pire que les naissances de canards dans le lac de Central Park et sa corrélation avec les années de krachs boursiers. Mais surtout ce qu’il y a de drôle, dans le SUPERBOWL indicator, c’est que l’on savait que plus les années passaient, plus le pourcentage de réussite diminuait. Je crois que l’an dernier, nous étions autour de 70% de chance de réussite – bon, en même temps, 70% c’est nettement mieux que le taux de réussite des analystes de Wall Street qui doit être plus proche d’une fois sur deux que de trois fois sur quatre. Et puis il faut aussi retenir une chose, c’est que les années où l’on avait une équipe qui prédisait la baisse et que ça n’a pas fonctionné, ces années-là, le marché est monté plus fort que les années dites « BULLISHS ».

Autant vous dire qu’en 2024, nous sommes tellement BULLS que peu importe le vainqueur du Superbowl, à la fin ça devrait monter de toutes manières, vu que l’on baigne dans l’optimisme. D’ailleurs si l’on avait besoin encore d’un argument bullish, il nous reste encore « L’ANNÉE DU DRAGON ». Oui, parce que cette semaine, les Chinois sont fermés pour cause des fêtes de la nouvelle année et que c’est dorénavant l’année du Dragon. Alors vous me direz que ça vous fait une belle jambe et que l’année du Dragon, c’est tout aussi bien que l’année du lapin ou du cochon, sauf qu’au moins le lapin et le cochon, ils existent et que ça se bouffe. SAUF QU’IL NE FAUT PAS ignorer la capacité de Wall Street à trouver des arguments toutes les trois secondes pour justifier ou anticiper la hausse. Et il se trouve que si l’on se plonge dans les statistiques depuis 1870, à chaque année du Dragon, le marché monte en moyenne de 12%. Alors je ne sais pas qui est allé chercher des statistiques en 1870, mais toujours est-il que c’est encore des arguments positifs pour les bêtes à cornes de cette année.

Finalement

Quoi qu’il en soit, et peu importe ce que l’on attendra et ce que l’on obtiendra cette semaine, les étoiles semblent parfaitement alignées pour que tout continue monter jusqu’à que l’orchestre du Titanic cesse de jouer. De toutes manières, nous sommes dans une tendance haussière qui est – soit – presque verticale, mais dans les écoles de trading on nous dit toujours qu’il ne faut jamais aller contre la tendance. Alors écoutons les anciens et suivons la tendance en gardant les yeux et les oreilles bien ouvertes au cas où ça coincerait quelques part.

Pour le reste, on retiendra que le baril est à 76.60$, l’or ne fait toujours pas grand-chose et se traine autour des 2’030$ et le Bitcoin est à 48’000$ et ne semble plus vouloir s’arrêter. Côté chiffres du trimestre on notera que la saison continue et que cette semaine nous aurons des noms comme Coca, Shopify, AirBNB ou encore Cisco, mais ça ne sera pas aujourd’hui. Il y a aussi Sam Altman – le patron d’OPEN AI (Chat GPT) qui veut lever des milliards pour réorganiser le business des semiconducteurs pour l’intelligence artificielle – on a un peu l’impression qu’il prend pour le maître du monde de l’intelligence artificielle – pas sûr que ça soit très rassurant tout ça. Puisque l’on parle d’Intelligence Artificielle, il faudra aussi retenir que depuis le début de l’année 34’000 jobs sont passés à la trappe parce que, je cite : « les entreprises passent à l’intelligence artificielle ». Je me réjouis de me licencier moi-même dans les mois à venir parce que ça sera Chat GPT ou je ne sais quelle autre intelligence supérieure qui écrira mes chroniques. Au moins je pourrais dormir le matin !

Les chiffres du jour

Du côté des chiffres du jour, nous n’aurons pas grand-chose, pour ne pas dire : RIEN. Par contre, il y aura pas mal de banquiers centraux qui parleront, dont Lane de la BCE, puis Bowman et Kashkari de la FED. Tout en se souvenant que Kashkari est plutôt « hawkish », mais que le marché s’en moque comme de sa première cravate depuis deux semaines.

Pour l’instant, les futures sont inchangés et on attend de voir comment les choses vont s’emballer, histoire de voir si les 40’000 sur le Dow Jones c’est encore pour ce mois ! Passez un très bon lundi et que ce début de semaine vous soit favorable. Quant à moi, je vous retrouve demain, comme d’habitude ! Enfin, dès que j’ai récupéré mes heures de sommeil !

Thomas Veillet

Investir.ch

“I don’t throw darts at a board. I bet on sure things. Read Sun-tzu, The Art of War. Every battle is won before it is ever fought.”

Gordon Gekko