Si pendant un instant vous aviez pensé que les chiffres de l’inflation étaient ou pourraient être un problème – je crois qu’il faut commencer à admettre que le problème ; c’est vous. Pas l’inflation. L’inflation va bien. L’inflation va même très bien puisqu’hier elle a même battu les attentes des économistes et est sortie plus forte sur à peu près tous les chiffres attendus. Mais les marchés sont montés quand même. Le S&P termine au plus haut de tous les temps. Tout comme Paris, Francfort et Milan. En fait, plus rien ne peut nous arrêter, parce que même dans les chiffres « plus forts qu’attendus » hier, nous avons trouvé du bon dedans. Il suffit juste de chercher au bon endroit.

L’Audio du 13 mars 2024

Télécharger le podcast

Regarder le marché monter et recommencer

Comme nous en parlions hier, la journée aura été majoritairement concentrée uniquement sur l’inflation. La hausse d’Oracle, Tesla qui tente une espèce de reversal en désespoir de cause, Boeing qui baisse – parce que c’est Boeing et qu’ils commencent à nous faire aimer le train et IBM qui vire des employés parce que l’Intelligence Artificielle prend de plus en plus de place : tout le monde s’en foutait et tout le monde s’en fout toujours ce matin.

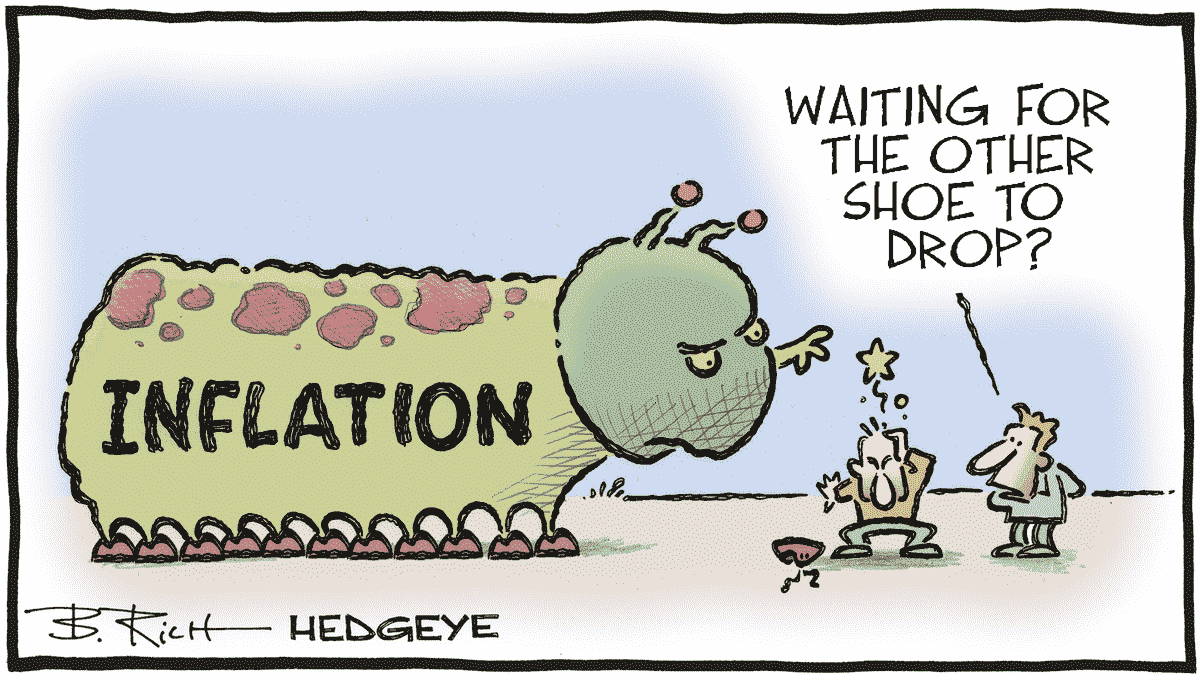

Non, le plus important, c’est de maitriser le sujet de l’inflation et de trouver les bonnes raisons pour dire que l’inflation qui monte pour le troisième mois consécutif : eh ben c’est pas grave et que ça ne change rien au plan de marche, parce que la FED elle va bien finir par baisser les taux. Les experts ont très rapidement analysé les chiffres d’hier (en passant encore plus rapidement sur le fait qu’ils se sont gourés) et force est de constater que OUI, l’inflation est en hausse pour le troisième consécutif. Oui, ça n’est pas simple de voir une baisse des taux arriver là tout de suite et OUI, il faut admettre que les SIX BAISSES de taux qui étaient prévues (pour les pessimistes), ça ne sera pas facile à tenir en 2024 – mais selon le consensus global, l’important n’est plus de savoir QUAND les taux vont baisser. Mais c’est de savoir DE COMBIEN.

Le concept de l’interprétation

C’est donc sur les EXCELLENTES NOUVELLES au sujet de l’inflation que nous avons eues hier après-midi, que le marché s’est envolé pour aller chercher les plus hauts de tous les temps. Alors comme d’habitude, quand on dit « le marché », on veut dire « les magnificent seven ». Oui, parce que si hier Nvidia explosait de nouveau de plus de 7% pour terminer à « ça » de son record historique d’altitude (en clôture) et que Microsoft et META s’envolaient tous deux de 3-4%, le reste du marché restait quand même un peu dans le coma, clairement et encore une fois, lorsque l’on veut « jouer » la hausse, si l’on veut se diversifier, il faut acheter les MAGNIFICENT SEVEN, si on est agressif, on achète Microsoft, Meta et Nvidia. Et si l’on est vraiment UN VRAI TRADER on met tout sur Nvidia et pis c’est tout…

Comme il n’y a rien d’autre à dire, on peut parler du CPI.

Donc le CPI est sorti à 3,2 % – soit 0.1% au-dessus des attentes – je reconnais qu’il n’y a pas de raisons de sauter par la fenêtre là tout de suite, mais cependant l’inflation reste beaucoup plus élevée pour de nombreux produits de première nécessité :

1. Inflation de l’assurance automobile : 20,6%

2. Inflation des frais de transport : 9,9 %

3. Inflation des réparations automobiles : 6.7%

4. Inflation des services hospitaliers : 6.1%

5. Inflation des propriétaires : 6.0%

6. Inflation des loyers : 5.8%

7. Inflation des produits alimentaires hors foyer : 4.5%

8. Inflation de l’électricité : 3.6%.

Après, le CORE CPI était également 0.1% au-dessus des attentes. Ce qui veut dire que peu importe – que l’on additionne l’énergie, les loyers et la nourriture. Ou que l’on fasse une soustraction avec ces trois-là, le résultat reste le même. Ça monte et ça monte pour le troisième mois consécutif. ET SUR LES DEUX INDICES. Posé comme ça, on pourrait dire que c’est moche et que ça fait un peu peur. Mais comme le disait un économiste anonyme encore ce matin :

« Les détails sous-jacents sont largement favorables à la poursuite de la désinflation »

Alors oui, on ne sait pas trop ce que c’est ces « détails sous-jacents », mais en fouillant un peu plus loin dans le rapport on se rend compte que si les voitures d’occasions repartent à la hausse, le prix des services médicaux sont en baisse de 0.1%. Et même si les loyers et les charges de logement sont toujours en progression de 0.3% ou 0.4% – ce qui n’est pas « si élevé que cela » (selon le même économiste) – en effet, tant que tu gagnes 400’000 dollars par année, c’est pas si élevé que ça – donc même si les loyers était en hausse « que » de 0.6%, on nous a trouvé un nouvel indice dans les indices, l’indice SUPERCORE et ce dernier était MASSIVEMENT en baisse de 0.87% à 0.47% sur une base mensuelle.

AUTANT VOUS DIRE QUE TOUT VA BIEN, que l’indication est SUPER-BULLISH et qu’il fallait absolument et très rapidement RACHETER DU NVIDIA.

Le SUPERCORE, le nouvel indice

Alors comme c’est le truc à la mode, j’ai été chercher un peu et pour résumer la chose au plus simple, c’est un indice qui est beaucoup plus « centré » sur un petit nombre de bien et de services, auquel on soustrait la nourriture, les loyers et l’énergie. Ce qui nous donne un chiffre. Et si ce chiffre est en baisse, c’est que l’inflation ralentit POUR DE VRAI DE VRAI, si je mens je vais en enfer et je te découpe la paix. Et visiblement, depuis hier c’est donc l’effet SUPERCORE qui justifie les nouveaux records des indices boursiers un peu partout dans le monde. Ça et le fait que, comme disait l’autre de la FED : « Le CPI, c’est pas vraiment fiable comme chiffre, on préfère le PCE ».

Je ne suis pas sûr que l’on puisse dire que le marché est en train de devenir complètement débile, mais j’y pense quand même très fort. Aujourd’hui nous sommes arrivés à un stade où les mauvaises nouvelles sont des bonnes nouvelles et les bonnes nouvelles sont des nouvelles carrément délirantes qui déchirent leur race. En fait nous pourrions résumer les chiffres d’hier et la mentalité du marché de la manière suivante :

1. L’inflation est plus faible que prévu : « Achetez des actions, un pivot de la Fed est en route.

2. L’inflation est COMME prévu : « Achetez des actions, un atterrissage en douceur est en vue ».

3. L’inflation est PLUS ÉLEVÉE que prévu : « Achetez des actions, l’intelligence artificielle est en train de changer le monde.

Et puis pour conclure cette journée de folie, on notera que depuis deux mois, on a retiré trois baisses de taux « prévues » pour 2024 de nos attentes moyennes, mais le S&P500 a battu 16 records historiques depuis le 1er janvier. La dette américaine atteints de nouveaux sommets tous les jours, comme le nombre de faillites dues aux cartes de crédits qui ne sont plus remboursées, mais le S&P est sur le chemin pour battre le plus grand nombre de records historique depuis 1995. Et puis le taux bureaux vides aux USA continue de battre de nouveaux records, accentuant encore la baisse des prix de l’immobilier commercial et mettant un peu plus la pression sur les banques, mais c’est pas grave parce que l’on sait que les taux vont baisser en 2024. Et c’est quand même ça le plus important. Même si ça n’est qu’en septembre.

Botter en touche et fêter ça comme une victoire

En résumé, le marché a atteint un niveau d’optimisme absolument irréel et nous en sommes à un stade où plus RIEN – et j’insiste sur le « PLUS RIEN !!! » – ne pourra nous faire baisser. Au regard de notre réaction sur les chiffres d’hier, je commence à croire sincèrement que même si demain Powell se pointe à la télé pour nous dire que « finalement il ne va pas baisser les taux en 2024 », on trouverait le moyen de dire que « c’est positif parce qu’il a compris qu’il ne fallait pas y aller trop vite et que le fait de MENTIONNER 2024 dans son discours, ça veut dire qu’il va les baisser en 2025 » et ça, c’est quand même trop cool !!!

En 2024, une chose est certaine, le concept du verre à moitié plein est devenu un mode de vie : toujours voir LE TRUC positif et repousser le reste à coup de batte de baseball. Si l’on devait faire une analogie ; c’est comme si, pendant un safari, vous vous faites bouffer le bras par un lion et que vous êtes content parce qu’il ne s’est pas barré avec votre Rolex… Bref, tout ça pour dire que ce matin, l’Asie monte légèrement pour fêter la hausse américaine (et européenne) – mais ça reste timide pour le moment. Le pétrole est à 78.18$, l’or est à 2164$ et le Bitcoin est à 72’000$ et Bernstein estime que ça va clairement à 150’000$. Ça fait encore une bonne nouvelle. Bon, dans l’autre sens, il y a aussi Jamie Dimon qui a répété qu’il n’achèterait jamais de Bitcoins – mais en même temps, comme il le dit depuis 5’000$, on est tranquille.

Chiffres du jour

Pour le reste aujourd’hui il n’y a quasiment pas de chiffres économiques, mais nous attendrons patiemment les chiffres du PPI demain. Chiffres qui devraient nous confirmer le fait que tout va bien. Et puis s’ils ne le font pas, on va bien trouver un sous-indice quelque part qui justifiera le fait de monter.

En ce qui concerne la séance d’aujourd’hui, les futures sont en hausse de 0.05%, l’inflation est presque vaincue, alors en attendant la première baisse des taux agendée quelque part entre juin 2024 et octobre 2026, pourquoi ne pas acheter le marché ?

Passez une excellente journée dans ce monde parallèle qu’est la finance mondiale, un monde où l’on ne baissera plus jamais, un monde où ceux qui pensent que ça baissera un jour passent pour des idiots patentés. Un monde où les shorts sont à poil et où les BEARS sont internés en psychiatrie.

À DEMAIN POUR DE NOUVEAUX RECORDS !!!

Thomas Veillet

Investir.ch

“You make most of your money in a bear market, you just don’t realize it at the time.”

Shelby Cullom Davis