Ce matin je regardais les futures américains qui étaient déjà en train de « plonger » selon certains médias. Effectivement le future S&P était en train de « plonger » de 0.01%. De la folie. On sent que le krach de septembre c’est bien pour cette semaine. Cette « headline » sur laquelle je suis tombé tout à l’heure démontre bien la mentalité du marché actuelle qui tout dans l’exagération et les titres putaclic pour attirer l’investisseur en mal de sensations fortes. En fait, vendredi soir les indices américains ont terminé au plus haut de tous les temps, plus personne n’a peur et les baisses de taux à venir sont notre argument principal pour continuer à monter.

L’Audio du 22 septembre 2025

Records

Vendredi soir, Wall Street a donc terminé en beauté : records historiques pour le Dow Jones, le S&P 500 et le Nasdaq. Tout le monde sabrait le champagne, la Fed venait de baisser ses taux de 25 points de base, Powell avait sorti son sourire de vendeur de savonnettes, et l’Amérique était calme, sereine et invincible. Évidemment qu’il n’y a pas besoin de chercher très loin pour trouver des arguments pour démonter cet état de fait. Mais force est de constater que dans la finance, c’est quand même plus facile quand ça monte tous les jours, plutôt que de devoir s’angoisser pour l’avenir et vivre d’incertitudes et de doutes. On sait tous que n’est pas si simple et que – malgré les records – tout n’est pas si rose, mais il sera temps de se poser des questions le jour où ça baissera vraiment. Pour le moment, comme disait l’autre : la tendance est ton amie. Il serait fort mal venu de vouloir uriner contre le vent, parce que personne ne vend au plus haut, tout comme personne n’achète au plus bas (contrairement aux contes de fées que l’on entend régulièrement dans les salles de trading).

Là tout de suite, nous sommes lundi matin, les futures sont déjà un peu mollassons, et la vraie question n’est pas « est-ce qu’on fête ça encore un peu ? », mais « qu’est-ce qu’on fait maintenant ? » Parce que oui, la Fed a baissé ses taux. C’est bien. Ça rassure, ça donne un coup de fouet à l’économie et ça permet d’offrir du crédit pas cher à tout le monde – enfin, « du crédit pas cher », c’est 0.25% de baisse sur les taux, pas 12.25% de baisse. Ceux qui sont endettés sur leurs cartes de crédit avec des taux à 20% ne vont pas forcément ressentir un immense soulagement dans les prochaines heures. Non parce qu’honnêtement, dans la vraie vie, à Mainstreet, ça change quoi pour vous RÉELLEMENT ? Pour vous, pour moi, pour les marchés dans deux semaines ? Rien. Le marché a déjà pricé la baisse des taux depuis des semaines. Maintenant il faut passer à la suite. Et attendre LA PROCHAINE BAISSE agendée pour le 29 octobre. Et entre-deux, on va devoir se refaire le parcours du combattant des chiffres économiques. Le PCE cette semaine, les chiffres de l’emploi la semaine prochaine, l’inflation ensuite, puis les publications trimestrielles qui vont commencer. Bref, on a un peu l’impression d’être dans un jour sans fin où tout recommence encore et encore. Et où l’espoir de baisse des taux empêche les vendeurs de sortir du bois. À moins qu’ils aient totalement disparu de la circulation.

La suite

Mais maintenant que les taux ont baissé, on sait que l’on va revivre le même cycle avec probablement les mêmes résultats, pourtant, il faudra quand même se poser des questions sur les taux (ENCORE). La suite, c’est le 10 ans américain qui continue de remonter (4,14% vendredi soir), c’est une courbe des taux qui ne va pas dans la bonne direction, et c’est ce doute permanent qui pourrait avoir tendance à obséder ceux qui ne regardent pas que la performance de Nvidia depuis 10 ans, les questions sont bien présentes : est-ce que la Fed baisse les taux parce qu’elle veut baisser les taux ou parce qu’elle doit les baisser ? Powell nous parle de « risk-management cuts » – en gros, des coupes préventives, comme on prend du Doliprane avant que la migraine se pointe. Mais à force de prévenir, on finit par se demander si la migraine n’est pas déjà là et que c’est juste qu’on ne sent plus rien.

En clair : le rallye actuel tient sur trois axes – les earnings qui restent costauds, la croyance religieuse dans l’IA – sans compter que la nouvelle annonce de Nvidia qui a investi dans Intel rassure encore sur la tendance plus long terme de l’histoire – et bien sûr ; l’argent pas cher. Pour l’instant, tout va bien. Mais combien de temps avant que les doutes reprennent le dessus ? Pour être franc, à mon sens ils devraient être revenus depuis longtemps – les doutes – mais pour l’instant nous sommes obnubilés par les taux qui baissent et dopés aux espoirs d’en voir encore plus dans les mois à venir.

Le marché et son addiction à l’ambiguïté

Ce week-end, je suis tombé sur un article qui mentionnait un gérant de fonds qui disait que: « Le marché a appris à prospérer dans l’ambiguïté. » Traduction : plus personne ne sait vraiment ce qui se passe, mais tant qu’il y a une bonne histoire à raconter, on continue d’acheter. Le narratif est devenu plus important que la réalité des faits.

La Fed baisse les taux ? Super, c’est méga-bullish. On ne se pose même plus la question de savoir quel pourrait être les impacts sur les autres pans de l’économie. Comme l’inflation par exemple. Les rendements montent ? C’est bien, ça prouve que l’économie va bien. Les résultats ralentissent ? Excellent, ça va forcer la Fed à couper encore plus les taux pour soutenir l’économie. Bref, quoi qu’il arrive, le narratif est positif. Jusqu’au jour où… ça ne fonctionner plus.

Et en ce moment, en faisant un effort énorme et en essayant de prendre à contrepied l’optimisme exacerbé de la finance mondiale, on a identifié deux trucs qui pourraient briser la magie de la hausse permanente :

1. L’inflation – et ça tombe bien, parce que vendredi on aura le PCE, l’indicateur préféré de Powell. Si ça sort au-dessus de 2,8%, tout le storytelling s’effondre. Enfin, peut-être que le mot s’effondrer et un peu fort, mais encore une fois, je vous le dis, c’est le narratif qui compte.

2. Et puis l’autre truc qui peut « coincer », c’est les taux longs – si le 10 ans continue de grimper malgré les coupes, ça veut dire que le marché obligataire n’achète pas le scénario de la Fed. Et quand le marché obligataire ne croit plus à ton histoire, c’est rarement une bonne nouvelle.

On va donc reprendre notre jour sans fin en repartant sur le principe que tant que l’inflation ne montre pas des signes de vouloir repartir à 4% la semaine prochaine, la FED va continuer de baisser les taux encore et encore. Et plus on se rapprochera du départ de Powell à la retraite, plus on va spéculer sur l’arrivée du nouveau patron de la FED made in Trump et plus on va spéculer sur 200 points de base de baisse des taux pour faire plaisir au patron. Alors oui, ce matin on est en automne, mais je pense qu’on va bien se marrer en attendant le printemps prochain.

Ce matin en Asie : Tokyo rebondit, Pékin attend

Pendant que les Américains se demandent si Powell est un génie ou un psychopathe, en Asie chacun joue sa partition. À Tokyo, le Nikkei rebondit de 1,5% après la gifle de vendredi dernier. Merci la Bank of Japan, qui a annoncé vouloir commencer à dégonfler son énorme portefeuille d’ETF. En langage simple : la BOJ, qui était le plus gros acheteur de la Bourse japonaise depuis dix ans, commence à dire « je vais revendre ». Forcément, ça secoue. Mais comme Ueda, le gouverneur, a rassuré en expliquant qu’il allait vendre « doucement », les marchés reprennent un peu confiance. En Corée, c’est Samsung qui met l’ambiance. Le titre a pris 5% après avoir décroché l’autorisation de Nvidia pour lui fournir des puces mémoire destinées à l’IA. C’est le retour de Samsung dans le game après avoir laissé un peu trop de terrain à SK Hynix et Micron. L’IA, décidément, reste le seul sujet qui fait encore rêver tout le monde.

Et puis il y a la Chine. La PBOC a laissé ses taux inchangés ce matin : 3% pour le 1 an, 3,5% pour le 5 ans. Pékin temporise, ne veut pas sortir l’artillerie lourde tout de suite, même si les chiffres économiques sont franchement pourris. Croissance en berne, consommation à plat, exportations qui ralentissent, immobilier en dépression chronique. Bref, la deuxième économie mondiale ressemble à un patient sous perfusion qu’on maintient à l’hôpital sans trop savoir quoi faire pour le soigner. Les marchés, eux, n’ont pas bronché : CSI 300 en légère baisse, Hang Seng en retrait pour la troisième séance d’affilée. Du côté du pétrole, on est à 62.78$ ce matin, dans range de 4$ qui semble indéboulonnable. L’or est à 3’727$, le Bitcoin vaut 114’000$ et des poussières et le rendement du 10 ans se trouve à 4.15%, lui qui était sous les 4% le jour de la baisse des taux.

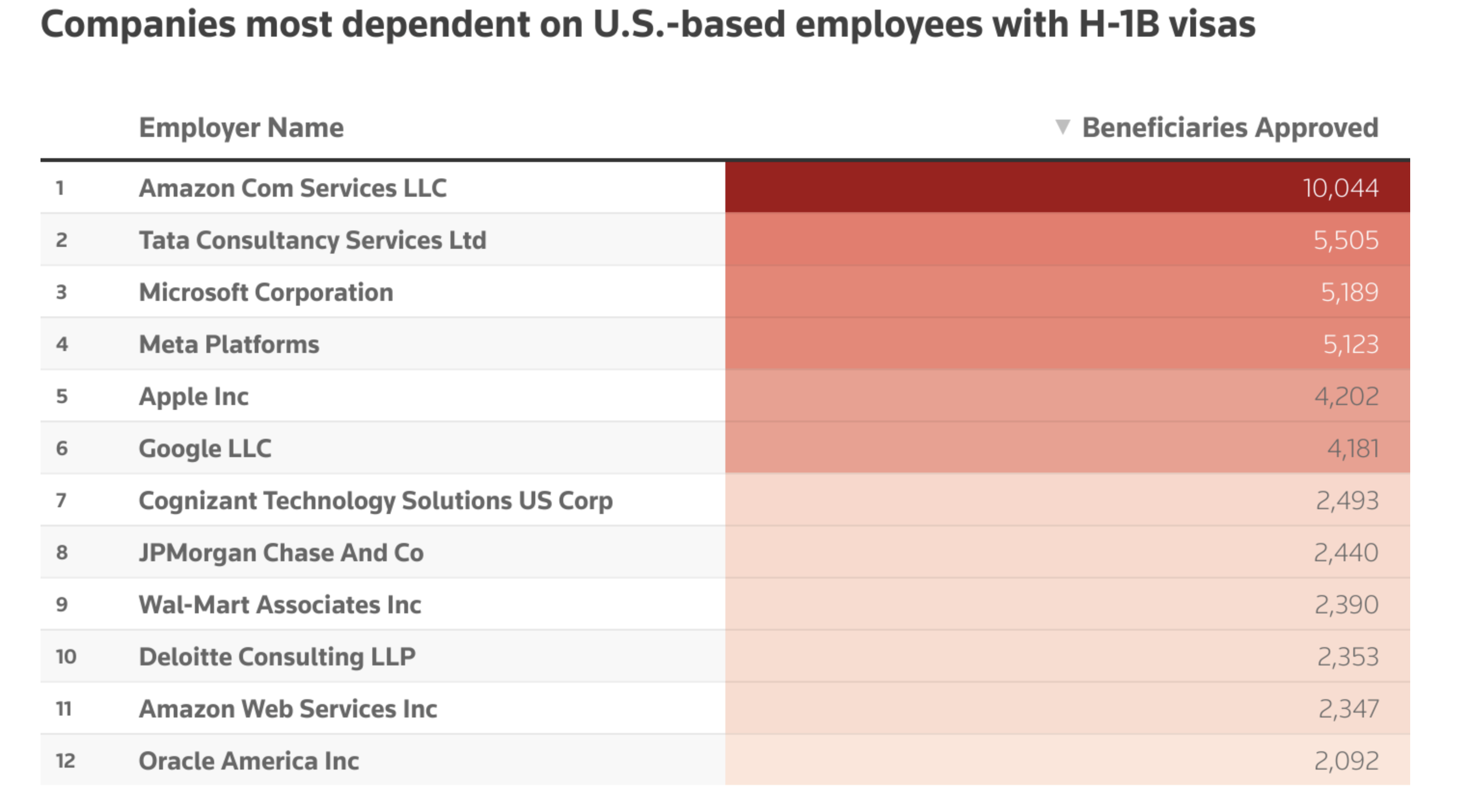

Trump et les visas H-1B

Pendant ce temps, Donald Trump continue son marathon « Make America Great Again » version 2.0. Sa dernière trouvaille : imposer une taxe de 100’000 dollars par an pour chaque visa H-1B. Pour ceux qui ne suivent pas, les H-1B sont ces visas qui permettent aux entreprises de la tech américaine de faire venir des ingénieurs indiens ou chinois ultra-qualifiés. Amazon, Microsoft, Meta, Google : tous en raffolent, parce que ça leur permet de recruter les meilleurs talents à moindre coût. En gros, Trump a inventé l’innovation made in America, mais sans étrangers. En effet, le Président préfère qu’on « forme des Américains » plutôt que d’aller chercher des Indiens ou des Chinois. Résultat : la Silicon Valley crie au scandale, l’Inde s’étouffe, et les titres de sociétés comme Infosys ou Wipro dévissent. Musk, lui, qui a déjà bénéficié d’un H-1B avant de devenir Américain, explique que c’est une connerie monumentale.

En clair, c’est la guerre culturelle appliquée à la tech : d’un côté Trump flatte sa base électorale en mode « America First », de l’autre il risque de tuer l’attractivité du pays pour les cerveaux du monde entier. À long terme, c’est une balle dans le pied pour l’innovation américaine. Mais à court terme, ça fait du bruit et ça occupe les réseaux sociaux – ce qui, pour Trump, est déjà une victoire.

Et maintenant ? Cette semaine est un désert économique. Pas de gros chiffres, pas de résultats spectaculaires, juste quelques discours de Powell et compagnie. Le vrai rendez-vous, c’est vendredi, avec le PCE d’août. Si c’est sous contrôle, le marché continuera son rallye tranquille. Si c’est au-dessus des attentes, on risque de se prendre un reality check assez violent. Côté chiffres, c’est pas encore la saison des earnings, mais il y a Micron qui publiera mercredi et au vu de l’intérêt sur les semiconducteurs liés à l’IA et au SOX qui pulvérise ses records d’altitude, on peut se dire que ça vaudra quand même la peine de jeter un œil. En attendant, les indices sont sur des records, les investisseurs continuent de croire au conte de fées, et les banques centrales font semblant de tout contrôler. La vérité, c’est qu’on est assis sur un baril de poudre, et que tout le monde espère que ça va bien se passer.

Conclusion

La baisse des taux de la Fed était l’événement que tout le monde attendait. C’est fait, champagne a été bu, les ballons sont dégonflés et il y a plein de confettis qui traînent par terre. Maintenant, il reste à voir si le marché peut continuer à grimper sans des nouvelles doses d’adrénaline. L’Asie nous rappelle que tout le monde ne danse pas au même rythme, Trump peut nous faire n’importe quoi et à n’importe quel moment et vendredi, le PCE décidera si on peut encore rêver d’un soft landing… ou si on se rapproche à grands pas d’un atterrissage d’urgence.

Côté chiffres du jour il n’y aura rien. Mais par contre il y a Williams de la FED qui parlera et comme on lui a demandé à lui et ses collègues de se taire avant la FED et pendant le discours de Powell, ils vont tous se lâcher pendant la semaine et il y aura de quoi décortiquer les speeches des uns et des autres. Le « minion » de Trump, Stephen Miran, s’est d’ailleurs empressé de donner son avis sur la FED et l’économie dès le lendemain du FOMC Meeting et à l’écouter, lui il sait des trucs qu’on ne sait pas et puis si on veut vraiment lui faire confiance, il paraît qu’il reste très indépendant de Trump. Oui. Bien sûr.

Excellente journée à tous, bon début de semaine et à demain !

Thomas Veillet

Investir.ch

“Life is like riding a bicycle. To keep your balance, you must keep moving.” – Albert Einstein