«Simply Put», la chronique hebdomadaire de l'équipe Multi Asset Group de Lombard Odier Investment Managers

Par Florian Ielpo, Head of Macro et Philipp Burckhardt, Portfolio Manager et Stratégiste

En résumé:

- On associe le départ «top départ» du rallye de ces derniers mois au rapport sur l’inflation de novembre 2023.

- L’étude d’un certain nombre d’indicateur montre que la politique monétaire y a joué un rôle décisif, même en novembre dernier.

- Attention donc à bien écouter Fed et BCE pour mieux se préparer aux trimestres qui suivent: tout n’est pas qu’inflation et croissance dans le narratif de marché actuel.

Depuis le début de l’année, le narratif qui anime le marché a opéré un certain virage qu’il est essentiel de discerner. Le rallye qui a commencé autour du rapport sur l’inflation américaine de novembre 2023 a gagné en ampleur depuis, notamment au gré des changements de perception de la politique des grandes banques centrales. Le « pivot » de la Fed tout d’abord en décembre a ouvert la voie à une anticipation excessive de baisses de taux, avant qu’un changement de ton appuyé ne conduise ces baisses en excès à disparaitre des scénarios monétaires. Coté Banque Centrale Européenne, la difficulté est la même : parvenir à modérer les ardeurs du marché, tout en gardant le cap de la lutte contre l’inflation. Etudier comment le marché a pu s’ajuster à ces différents virages est essentiel pour se préparer à l’année 2024, et ceci requiert un certain nombre d’indicateurs de suivi de la situation. Retour, donc, sur les trois précédents trimestres pour tenter de comprendre les trois prochains.

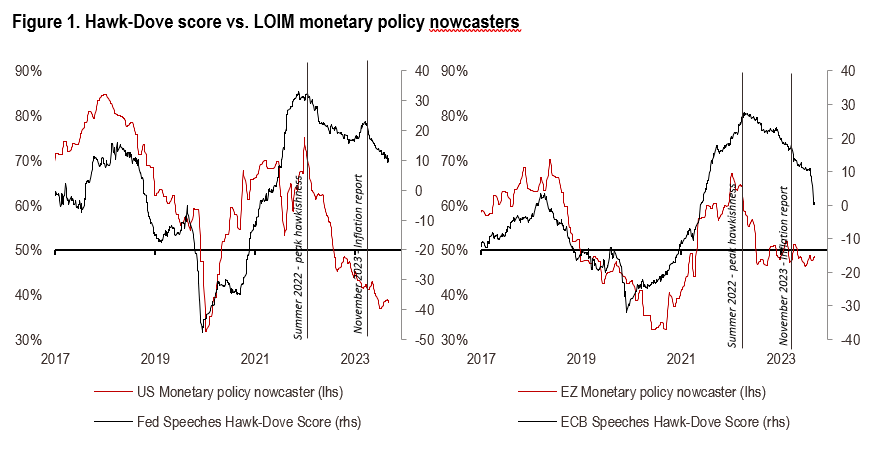

Le ton des banquiers centraux a changé

On peut en douter au vu des efforts qui ont été récemment déployés pour éteindre l’incendie des baisses de taux anticipées, mais nos banquiers centraux ont bel-et-bien changé de cap. Après deux ans d’une politique monétaire restrictive menée tambour battant (on oublie trop vite les «jumbo hikes» de ce cycle), depuis la réunion de la Réserve Fédérale américaine du 13 décembre, tout a changé. Exit le «higher for longer», la Fed cherche s’interroge désormais sur le timing de ses baisses de taux. La BCE n’en dit pas tant, mais son meeting de mars s’est conclu sur une baisse télégraphiée pour juin 2024: le pivot d’une politique hawkish vers une politique dovish est bien là. La Figure 1 présente deux types d’indicateurs qui mesurent ce changement de ton. D’un côté, la ligne noire présente l’analyse des discours des banquiers centraux en un score qui va de hawk (positive) à dove (négatif). Un premier «pic» de hawkishness est atteint au cours de l’été 2022, pour être confirmé fin septembre 2023: certes, le rapport sur l’inflation américaine a aidé les valorisations de marché, mais le traitement que lui ont réservé les membres de la Fed – y voyant une raison de mettre le holà à al progression des taux réels – a joué un rôle instrumental dans ce processus. Ce même jeu de graphiques présente notre indicateur de nowcasting de politique monétaire qui, lui, ne se compose que de données économiques. Carton plein: le texte des banquiers centraux s’aligne remarquablement sur le message des données et l’heure de baisser les taux a sonné et pour de bon. Ce qui nous intéresse, nous, gérants de portefeuilles, c’est l’effet que ce pivot a eu sur les marchés dans lesquels nous investissons.

Du pivot « one way » au pivot avec discernement

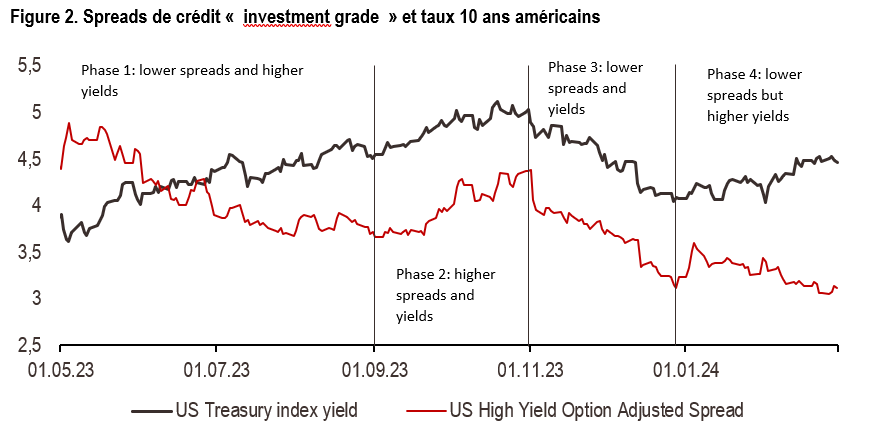

La Figure 2 tente de synthétiser la situation en un graphique, présentant l’évolution du taux 10 ans américain en regard de l’évolution des spreads de crédit «investment grade». On y lit relativement clairement quatre grandes phases se distinguer:

- Une première phase qui précède la rentrée 2023, durant laquelle la politique monétaire est perçue comme de plus en plus restrictive (les taux montent) sans mettre pour autant les perspectives de croissance en danger (les spreads de crédit baissent).

- Dans un second temps, le ton coté banque centrale monte : la montée des taux se poursuit et entraine dans son sillage un écartement des spreads. La politique monétaire est devenue l’ennemi de l’économie.

- Arrive alors le rapport sur l’inflation de novembre, mais le graphique le montre sans ambiguité, les taux et les spreads commencent à baisser avant sa publication. Le mois d’octobre a été mis à profit pour modérer le ton coté Fed (le pic de communication mis en valeur dans le précédent graphique), et les marchés prêtent volontiers l’oreille à ce changement de communication.

- La phase 4 est celle qui nous occupe aujourd’hui: les marchés ont trop bien écouté le doux message du pivot et ont anticipé trop de baisses de taux. Coté banque centrale, on corrige le tir, et résultat, les taux montent mais pas les spreads de crédit.

Il est essentiel de comprendre le rôle qu’ont joué ces ajustements de politique monétaire sur les marchés pour bien comprendre ce que leurs valorisations reflètent aujourd’hui. On est passé d’une perception «banque centrale ennemie de l’économie» à son contraire, et si les taux montent aujourd’hui, ils n’entrainent plus les spreads de crédit avec eux. Si l’an passé peut nous servir de guide, le seuil de 4.5% sur le 10 ans américain semble être un Rubicon à ne pas franchir pour ne pas avoir à basculer à nouveau dans la phase 2 – là encore, il faudra prêter l’oreille à nos banquiers centraux davantage qu’aux rapports sur l’inflation.

Simply put, attention aux banquiers centraux, ils ont probablement davantage de responsabilité dans la récente évolution des marchés qu’on ne le pense.

Macro/Nowcasting Corner

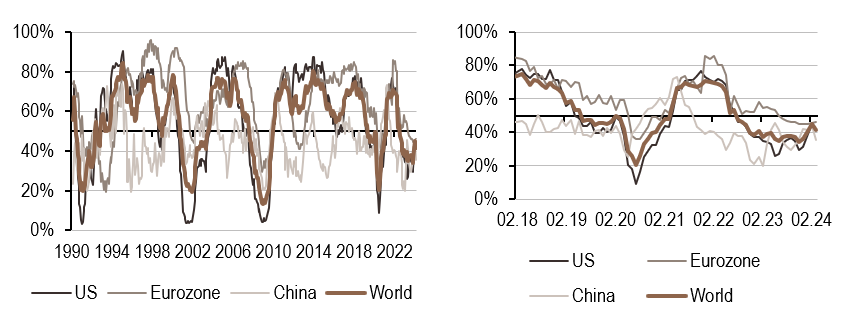

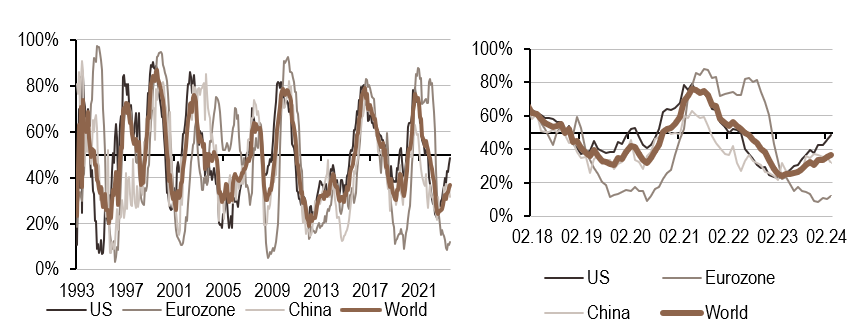

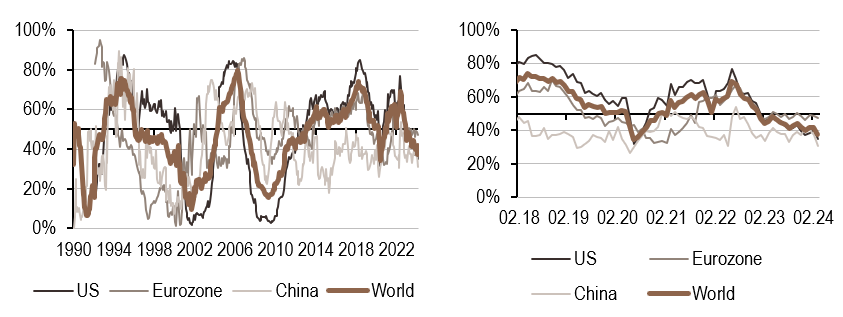

Cette section rassemble l’évolution la plus récente de nos indicateurs de nowcasting pour la croissance mondiale, les surprises en matière d’inflation mondiale et les surprises en matière de politique monétaire mondiale. Ces indicateurs permettent de suivre les évolutions macroéconomiques les plus récentes qui font bouger les marchés.

Nos indicateurs de nowcasting indiquent actuellement:

- Cette semaine encore, notre indicateur de croissance a baissé en raison de la détérioration des flux de nouvelles aux États-Unis.

- Notre indicateur d’inflation a continué à augmenter au cours de la semaine, les pressions inflationnistes se renforçant lentement mais sûrement.

- Notre indicateur de politique monétaire continue de montrer que la Fed et la PBoC penchent du côté dovish.

Source: Bloomberg, LOIM

Note de lecture: L’indicateur de nowcasting de LOIM rassemble des indicateurs économiques de manière ponctuelle afin de mesurer la probabilité d’un risque macroéconomique donné – croissance, surprises d’inflation et surprises de politique monétaire. Le Nowcaster varie entre 0% (faible croissance, faibles surprises d’inflation et politique monétaire dovish) et 100% (forte croissance, fortes surprises d’inflation et politique monétaire hawkish).

A l’usage exclusif des investisseurs professionnels

Ce document est publié par Lombard Odier Asset Management (Europe) Limited, autorisée et réglementée par la Financial Conduct Authority (la « FCA »), et inscrite au registre de la FCA sous le numéro 515393.

Lombard Odier Investment Managers (« LOIM ») est un nom commercial.

Ce document est fourni à titre d’information uniquement et ne constitue pas une offre ou une recommandation d’achat ou de vente d’un quelconque titre ou service. Il n’est pas destiné à être distribué, publié ou utilisé dans une juridiction où une telle distribution, publication ou utilisation serait illégale. Ce matériel ne contient pas de recommandations ou de conseils personnalisés et n’est pas destiné à remplacer les conseils d’un professionnel en matière d’investissement dans des produits financiers. Avant de s’engager dans une transaction, l’investisseur doit examiner attentivement l’adéquation de la transaction à sa situation particulière et, si nécessaire, obtenir un avis professionnel indépendant sur les risques, ainsi que sur les conséquences juridiques, réglementaires, fiscales et comptables. Ce document est la propriété de LOIM et est adressé à son destinataire exclusivement pour son usage personnel. Il ne peut être reproduit (en totalité ou en partie), transmis, modifié ou utilisé à d’autres fins sans l’autorisation écrite préalable de LOIM. Ce document contient les opinions de LOIM, à la date d’émission.

Ni ce document ni aucune copie de celui-ci ne peuvent être envoyés, introduits ou distribués aux États-Unis d’Amérique, dans l’un de ses territoires ou possessions ou dans les zones soumises à sa juridiction, ou à ou au profit d’une personne des États-Unis. À cette fin, l’expression « personne des États-Unis » désigne tout citoyen, ressortissant ou résident des États-Unis d’Amérique, toute société de personnes organisée ou existant dans un État, un territoire ou une possession des États-Unis d’Amérique, toute société constituée en vertu des lois des États-Unis ou d’un État, d’un territoire ou d’une possession de ce pays, ou toute succession ou fiducie assujettie à l’impôt fédéral sur le revenu des États-Unis, quelle que soit la source de ses revenus.

Source des chiffres : Sauf indication contraire, les chiffres sont préparés par LOIM.

Bien que certaines informations aient été obtenues de sources publiques jugées fiables, sans vérification indépendante, nous ne pouvons pas garantir leur exactitude ou l’exhaustivité de toutes les informations disponibles auprès de sources publiques.

Les points de vue et opinions exprimés le sont à titre informatif uniquement et ne constituent pas une recommandation de LOIM d’acheter, de vendre ou de détenir un quelconque titre. Les vues et opinions sont à jour à la date de cette présentation et peuvent être sujettes à des changements. Ils ne doivent pas être interprétés comme des conseils d’investissement.

Aucune partie de ce document ne peut être (i) copiée, photocopiée ou dupliquée sous quelque forme que ce soit, par quelque moyen que ce soit, ou (ii) distribuée à toute personne qui n’est pas un employé, un dirigeant, un administrateur ou un agent autorisé du destinataire, sans le consentement préalable de Lombard Odier Asset Management (Europe) Limited. Au Royaume-Uni, ce matériel est un matériel de marketing et a été approuvé par Lombard Odier Asset Management (Europe) Limited qui est autorisée et réglementée par la FCA. ©2022 Lombard Odier IM. Tous droits réservés.