Les banques ont un rôle décisif à jouer dans la transition vers une économie bas carbone. Leurs politiques de prêt, leur influence auprès des entreprises et leur capacité à fournir des financements durables sont autant d’éléments essentiels à la réduction des émissions de gaz à effet de serre (GES).

Par Stuart Steven est Responsable de la gestion obligataire au sein de l’équipe en charge de l’investissement durable

Notre analyse montre toutefois clairement que les régions et les pays évoluent à des rythmes radicalement différents. En effet, la majorité des banques de l’UE et du Royaume-Uni adoptent des approches scientifiques qui sont globalement conformes à l’Accord de Paris, tandis que des pays comme les États-Unis et la Chine n’en sont pas encore là. Les banques britanniques et européennes devancent les organismes de régulation en cherchant activement à faire face au risque climatique, la plupart d’entre elles s’engageant à atténuer leurs propres risques résultant du changement climatique et du futur renforcement des exigences en matière de fonds propres.

Notre analyse montre toutefois clairement que les régions et les pays évoluent à des rythmes radicalement différents. En effet, la majorité des banques de l’UE et du Royaume-Uni adoptent des approches scientifiques qui sont globalement conformes à l’Accord de Paris, tandis que des pays comme les États-Unis et la Chine n’en sont pas encore là. Les banques britanniques et européennes devancent les organismes de régulation en cherchant activement à faire face au risque climatique, la plupart d’entre elles s’engageant à atténuer leurs propres risques résultant du changement climatique et du futur renforcement des exigences en matière de fonds propres.

Nombreux sont ceux qui ont été déçus par l’absence apparente d’avancées lors de la COP26 de Glasgow l’année dernière, mais nous nous restons convaincus que des réglementations plus strictes pour réduire les émissions de gaz à effet de serre sont inévitables et que le monde sera soumis à d’énormes transformations à mesure que la transition énergétique ira de l’avant.

Dans nos portefeuilles obligataires durables, nous cherchons à investir dans des banques qui se sont fixées un objectif de neutralité carbone avant 2050 (y compris en ce qui concerne les émissions indirectes de catégorie 3) et la plupart cherchent à atteindre cet objectif en combinant les cinq facteurs suivants.

1. Réduire les prêts aux secteurs à forte intensité carbone

Dans le cadre de notre analyse des banques, nous cherchons à évaluer les règles standards qui contrôlent les prêts aux secteurs controversés; conformément à nos critères de sélection, nous n’investirons pas dans les banques dont le volume de prêts à ces secteurs dépasse 5% du total.

Cela peut se traduite par des objectifs de retrait du financement des centrales électriques au charbon et des mines de charbon thermique, par exemple, les délais dépendant généralement de l’endroit où les infrastructures sont situées. Dans les pays développés (UE/OCDE), la plupart des banques souhaitent mettre un terme à ces prêts d’ici 2030, tandis que le point final se situe plutôt autour de 2040 (pour des raisons humanitaires) dans les pays émergents. Parmi les banques ayant recours à de telles mesures figurent notamment HSBC, le Crédit Agricole et ING, et ce programme de retrait semble être conforme à l’objectif de l’Accord de Paris (limiter l’augmentation de la température moyenne à 2°C, et idéalement à 1,5°C) et à PACTA (Paris Agreement Capital Transition Assessment), un outil du think tank 2° Investing Initiative.

Nous cherchons également à nous aligner sur l’objectif de l’Accord de Paris en ce qui concerne les prêts aux entreprises pétrolières et gazières. En règle générale, nous souhaitons que les banques s’engagent à se mettre au niveau de l’outil PACTA (ou d’un équivalent), qu’elles se fixent des objectifs et qu’elles s’engagent à rendre compte de leurs progrès. Des banques comme la BNP, ING et Barclays ouvrent la voie.

En outre, nous recherchons des banques signataires d’initiatives pertinentes en matière de développement durable, telles que TCFD (groupe de travail sur l’information financière relative au changement climatique), Responsible Banking ou EU Taxonomy.

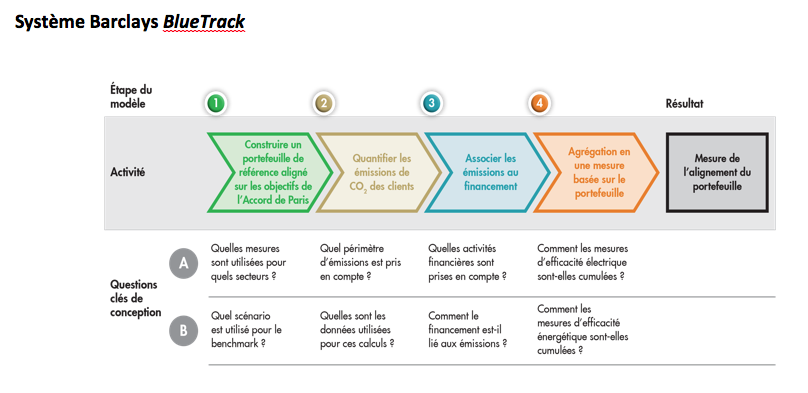

Dans l’ensemble, les banques s’engagent à atteindre la neutralité carbone d’ici 2050 et certaines sont allées au-delà des préconisations de PACTA en adoptant des méthodologies internes pour inclure des secteurs actuellement hors de son champ d’application, comme le système BlueTrack de Barclays, que nous montrons ci-dessous.

2. Octroi de financements verts/durables

En plus d’éviter les secteurs controversés, de nombreuses banques se fixent des objectifs précis pour accorder des prêts aux entreprises et aux projets durables et écologiques. HSBC constitue un bon exemple : après avoir atteint son objectif initial de 100 milliards de dollars entre 2017 et 2020, elle vise désormais à accorder un volume de prêts total compris entre 750 milliards et 1 000 milliards de dollars afin de soutenir la décarbonation des entreprises clientes d’ici 2030. Cela représente entre 25 et 30% de son portefeuille de prêts total.

Bien qu’elle ne joue pas dans la même catégorie, Barclays s’est fixé pour objectif de consacrer 100 milliards de livres sterling au financement vert d’ici à 2030 et s’est également engagée à s’aligner sur l’Accord de Paris dans l’ensemble de ses activités, y compris les opérations de banque d’investissement. ING, quant à elle, a prêté un total de 188 milliards d’euros à des entreprises œuvrant en faveur des Objectifs de Développement Durable (ODD), et s’est fixé pour objectif d’augmenter ce volume de 10 milliards d’euros par an au minimum.

3. Collaborer avec les entreprises afin de réduire leurs émissions de CO2

Des banques comme Natwest et Lloyds ont adopté des mesures supplémentaires visant à réduire les émissions de leur portefeuille de prêts aux entreprises d’au moins 50 % d’ici 2030. L’exposition aux secteurs à forte intensité carbone étant déjà faible, ces banques travaillent avec leurs clients pour identifier les domaines dans lesquels il est possible de réduire davantage leurs émissions. Les principales mesures tournent autour des gestionnaires de compte spécialisés et des offres en ligne qui permettent de modéliser les coûts/avantages d’une empreinte carbone plus faible et, en fin de compte, des prêts à taux réduit. Ces mesures sont particulièrement intéressantes car elles garantissent que la transition s’opère dans un large éventail de secteurs, et concerne également les PME et les micro-entreprises.

Nous recherchons a minima des banques qui intègrent pleinement les critères environnementaux, sociaux et de gouvernance (ESG) dans leurs décisions de prêt, et qui en tiennent compte à un niveau hiérarchique élevé.

4. Améliorer l’efficacité énergétique de leur portefeuille de prêts hypothécaires

Bien qu’elle n’en soit qu’à ses prémices au Royaume-Uni et en Europe, cette question commence à prendre de l’importance, plusieurs banques se fixant pour objectif d’améliorer la notation énergétique moyenne de leur portefeuille de prêts hypothécaires. La banque la plus performante dans ce domaine semble être Rabobank, dont le portefeuille de prêts hypothécaires actuel possède une notation énergétique moyenne de C, avec l’objectif déclaré de passer à B d’ici 2024 et à A d’ici 2030. Elle poursuit cet objectif en privilégiant les nouveaux prêts pour les bâtiments à haute efficacité énergétique, et en travaillant avec les clients existants pour tenter d’améliorer la leur. Comme dans l’exemple de Lloyds ci-dessus, elle propose une assistance, une analyse coûts/avantages et des prêts à taux réduit pour encourager les changements nécessaires.

Les prêts hypothécaires verts n’en sont encore qu’à leurs débuts, mais ils commencent à prendre de l’importance. Au fil du temps, nous espérons que les acteurs du secteur bancaire pourront se concerter pour partager leurs idées et leurs expériences de manière à accélérer les améliorations dans ce domaine.

5. Garantir l’intégration des critères ESG dans l’ensemble des divisions

Plusieurs banques dans lesquelles nous investissons possèdent également des activités de gestion d’actifs, de gestion de patrimoine et d’assurance ; étant donné que ces filiales sont des fournisseurs de capitaux essentiels à l’économie, nous analysons également le niveau d’intégration des critères ESG au sein de ces divisions. Lloyds Scottish Widows, par exemple, a introduit des critères d’exclusion formels, ce qui a entraîné des désinvestissements importants au sein de son portefeuille d’investissement. En outre, le groupe a fixé des objectifs pour d’autres secteurs/entreprises qui, s’ils ne sont pas atteints, entraîneront de nouveaux désinvestissements.

Le secteur bancaire reste l’un des secteurs que nous privilégions sur le marché du crédit, aux côtés des télécoms et des assureurs. Nous pensons que le secteur bancaire recèle toujours un potentiel d’appréciation, en particulier grâce à l’élargissement des spreads au quatrième trimestre, et nous en avons profité pour augmenter notre exposition au risque au sein du secteur.

D’un point de vue ESG, notre analyse individuelle des banques pour les fonds s’est surtout concentrée sur le troisième élément, mais comme ces entités jouent un rôle de plus en plus crucial pour faciliter la transition énergétique, l’analyse environnementale devient essentielle. MSCI, par exemple, a maintenant relevé de BBB/A à AA un grand nombre de banques qui étaient auparavant relativement mal notées d’un point de vue ESG, ce qui traduit le changement de méthodologie que la société de notation a opéré sur le secteur pour se concentrer sur les questions liées au climat. Cela est ainsi en adéquation avec notre raisonnement qui explique pourquoi nous avons attribué à un certain nombre de banques une notation nettement supérieure à celle de MSCI en 2019 et 2020, notamment Lloyds, NatWest et HSBC.

Ce document est émis par Liontrust International (Luxembourg) S.A., une société anonyme luxembourgeoise constituée le 14 octobre 2019, agréée et réglementée en tant que société de gestion au Luxembourg par la Commission de Surveillance du Secteur Financier (« CSSF ») ayant son siège social au 18, Val Sainte Croix, L-1370 Luxembourg, Grand-Duché de Luxembourg et enregistrée au registre du commerce et des sociétés du Luxembourg sous le numéro B.238295. Informations pour les investisseurs suisses. Il s’agit d’un document promotionnel. Note : Il s’agit d’informations à caractère commercial. Les investissements dans les fonds de placement sont soumis aux risques de marché. Les performances passées ne préjugent pas des performances futures. En particulier, les performances se référant à une période de moins de douze mois ne sont pas un indicateur fiable des performances futures en raison de la courte période de comparaison. Les commissions d’émission et de rachat ne sont pas incluses dans les chiffres de performance. Les fonds sont domiciliés en Irlande. Pour les parties intéressées, les Statuts, le Prospectus, le Document d’Information Clés pour les Investisseurs ainsi que les Rapports Annuels et, le cas échéant, les Rapports Semestriels peuvent être obtenus gratuitement auprès du Représentant et de l’Agent Payeur en Suisse : RBC Investor Services Bank S.A., Esch-sur-Alzette, succursale de Zurich, Bleicherweg 7, CH-8027 Zurich. Ce document ne doit pas être interprété comme étant un conseil d’investissement dans un produit ou un titre quelconque mentionné, une offre d’achat ou de vente de parts ou d’actions des fonds mentionnés, ou une sollicitation d’achat de titres dans une société ou un produit d’investissement quelconque. Les exemples de valeurs ne sont fournis qu’à titre d’information générale uniquement, et ce, de manière à présenter notre philosophie d’investissement. L’investissement mis en avant concerne les parts d’un fonds, et non directement les actifs sous-jacents. Le présent document contient des informations et des analyses qui sont censées être exactes au moment de la publication, mais qui peuvent être modifiées sans préavis. Bien que le contenu de ce document ait été compilé avec soin, Liontrust ne saurait offrir la moindre garantie expresse ou implicite quant à son exactitude ou son exhaustivité, y compris en ce qui concerne les sources externes (qui peuvent avoir été utilisées) qui n’ont pas été vérifiées. Il ne doit être ni copié, ni transmis, ni reproduit, ni divulgué, ni distribué sous quelque forme que ce soit, par télécopie, courrier électronique, oral ou autre, en totalité ou en partie, sans l’autorisation expresse écrite et préalable de Liontrust.