Le point de vue hebdomadaire de Muzinich sur les principales évolutions des marchés financiers et des économies évalue le dernier plan de relance de la Chine et une nouvelle semaine de mauvaises données économiques sur les marchés développés.

points de base[1] pour lutter contre un «environnement économique incertain», la semaine dernière a semblé confirmer que les tendances à la désinflation sont fermement en place dans les économies avancées. Cela pourrait ouvrir la voie à une période continue de normalisation de la politique monétaire.

La désinflation a été particulièrement évidente dans la zone euro, où l’inflation française a connu une forte baisse. Les prix à la consommation ont baissé de 1,2% en glissement mensuel, sous l’effet de la baisse des coûts de l’énergie et d’une chute importante des prix des services[2]. Par conséquent, l’augmentation des prix à la consommation sur 12 mois n’a été que de 1,5 %, bien en deçà de l’objectif d’inflation de 2% fixé par la Banque centrale européenne (BCE).

De même, les prix à la consommation espagnols ont baissé de manière inattendue de 0,1 % en glissement mensuel, ramenant le taux d’inflation annuel à 1,5%, contre 2,3% en août[3].

Une autre semaine pauvre en données

Ces annonces ont été faites à la suite d’une série de publications de données soulignant la faiblesse de l’activité économique en Europe, telles que la détérioration du climat des affaires en Allemagne (comme l’indique l’enquête IFO)[4] et l’indice flash des directeurs d’achat de la zone euro pour septembre, qui est retombé dans la contraction économique à 48,5 contre les 50,5 attendus[5].

Tout ceci laisse présager une nouvelle baisse des taux de 25 points de base (pb) par la BCE lors de sa prochaine réunion de politique monétaire le 17 octobre.

Aux Etats-Unis, les marchés ont reçu la confirmation que la Fed avait raison de réduire ses taux de 50 points de base. La jauge d’inflation préférée de la banque centrale, le déflateur des dépenses personnelles de consommation (PCE) de base, a chuté à 0,13% en glissement mensuel, légèrement en dessous des attentes du marché de 0,2%[6].

Parallèlement, la mesure préférée du président de la Fed, Jerome Powell, de l’inflation PCE «super core» – qui exclut le logement des services de base – a chuté à 0,16% en glissement mensuel, démontrant que l’économie américaine se refroidit.

La Chine fait feu de tout bois pour stimuler l’économie

Compte tenu de l’affaiblissement de la conjoncture économique mondiale, on pourrait penser que le sentiment des investisseurs s’en ressentirait. Cependant, les prix des actifs sont souvent influencés par des événements inattendus; la semaine dernière, c’est la Chine qui en a été l’instigatrice.

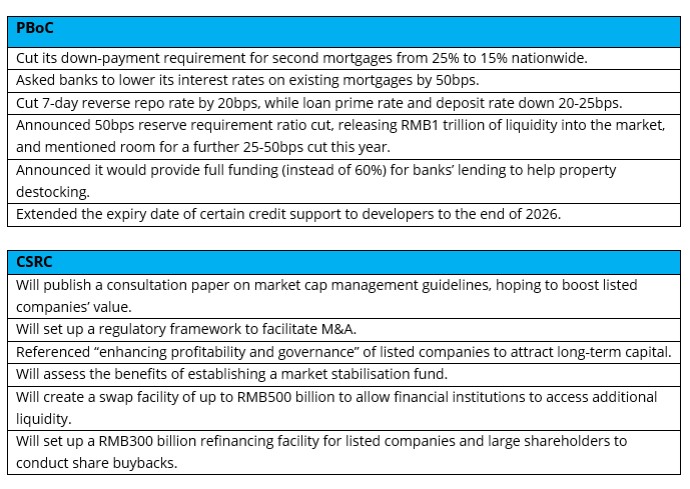

Dans un mouvement coordonné, la Banque populaire de Chine (PBoC) et la Commission chinoise de régulation des valeurs mobilières (CSRC) ont annoncé un ensemble important de mesures d’assouplissement de la politique, dépassant les attentes des investisseurs (voir la liste complète des mesures dans le tableau de la semaine).

En outre, le Politburo du Parti communiste chinois a fait une annonce imprévue le 26 septembre[7], une démarche inhabituelle pour un groupe dont les discussions économiques se tiennent généralement en avril, juillet et décembre.

Les deux dernières fois que le comité a dérogé au protocole, c’était en mars 2020, à la suite de l’épidémie de COVID-19, et en octobre 2018, lors de l’aggravation des tensions commerciales entre les États-Unis et la Chine, qui ont toutes deux marqué des changements importants dans la politique.

Cette fois-ci, le Politburo a approuvé les mesures de relance récemment annoncées et a souligné que la croissance économique était sa priorité absolue. Le communiqué a notamment utilisé l’expression «travailler pour prendre les devants» au lieu de l’habituelle «donner la priorité à la stabilité». Le comité a appelé à des «réductions énergiques des taux» et, pour la première fois, s’est engagé explicitement à «stopper le déclin du marché immobilier et à promouvoir la stabilisation».

En plus de ces mesures, il semble raisonnable de s’attendre à ce que des mesures de politique fiscale significatives soient annoncées dans les semaines à venir.

Les pays émergents profitent des nouvelles concernant la Chine

Les obligations d’État américaines ont terminé la semaine sans changement, mais ont sous-performé leurs homologues européennes, la faiblesse des données économiques en Europe ayant entraîné une baisse des rendements. En ce qui concerne le crédit aux entreprises, la dette des marchés émergents a été la grande gagnante, les entreprises chinoises et asiatiques ayant intégré des perspectives de croissance plus optimistes à la suite des annonces politiques de la Chine. Les géants des matières premières d’Amérique latine, du Moyen-Orient et d’Afrique ont également bénéficié de l’amélioration des attentes en matière de demande.

Parmi les matières premières, ce sont les métaux industriels qui ont bénéficié le plus des mesures de relance de la Chine, le cuivre, l’acier et le zinc gagnant tous plus de 5% au cours de la semaine. En ce qui concerne les actions, l’Asie a enregistré des performances exceptionnellement élevées, l’indice Hang Seng de Hong Kong ayant bondi de 13%, tandis qu’en Europe, le secteur des produits de luxe a surperformé.

Les efforts déployés par la Chine pour faire redémarrer son moteur économique ont notamment permis de réduire la probabilité d’un atterrissage brutal de l’économie mondiale. Toutefois, le rôle de la Chine en tant qu’exportateur de déflation pourrait avoir atteint son apogée.

Graphique de la semaine: Les mesures de relance de la Chine en détail

[1] Federal Reserve, ‘FOMC [1] Federal Reserve, ‘FOMC statement,’ September 18, 2024

[2] Insee, ‘Consumer Price Index,’ September 27, 2024

[3] Instituto Nacional de Estadistica, ‘Consumer Price Index,’ September 27, 2024

[4] IFO Institute, ‘Business Climate Index,’ September 24, 2024

[5] S&P Global, ‘HCOB Flash Eurozone PMI,’ September 23, 2024

[6] Bureau of Economic Analysis, ‘Personal Income and Outlays, August 2024,’ September 27, 2024

[7] Reuters, ‘China vows ‘necessary spending’ to hit economic growth target,’ September 26, 2024

La valeur des investissements et les revenus qu’ils génèrent peuvent baisser ou augmenter et ne sont pas garantis. Les investisseurs peuvent ne pas récupérer l’intégralité du montant investi.

Ce document ne doit pas être considéré comme une prévision, une recherche ou un conseil en investissement, et ne constitue pas une recommandation, une offre ou une sollicitation d’achat ou de vente de titres ou d’adoption d’une stratégie d’investissement. Les opinions exprimées par Muzinich & Co sont en date du 14 avril 2023 et peuvent changer sans préavis. Toutes les données chiffrées proviennent de Bloomberg au 14 avril 2023, sauf indication contraire.

La société Muzinich & Co. mentionnée dans le présent document est définie comme Muzinich & Co., Inc. et ses sociétés affiliées. Ce document a été produit à des fins d’information uniquement et, en tant que tel, les opinions qu’il contient ne doivent pas être considérées comme des conseils d’investissement. Les opinions sont celles de la date de publication et peuvent être modifiées sans référence ni notification. Les performances passées ne sont pas un indicateur fiable des résultats actuels ou futurs et ne doivent pas être le seul facteur à prendre en considération lors de la sélection d’un produit ou d’une stratégie. La valeur des investissements et les revenus qu’ils génèrent peuvent baisser ou augmenter, et ne sont pas garantis. Les taux de change peuvent entraîner une hausse ou une baisse de la valeur des investissements. Les marchés émergents peuvent être plus risqués que les marchés plus développés pour diverses raisons, y compris, mais sans s’y limiter, une instabilité politique, sociale et économique accrue, une volatilité accrue des prix et une liquidité réduite du marché.

Toute recherche contenue dans ce document a été obtenue et peut avoir été mise en œuvre par Muzinich pour ses propres besoins. Les résultats de ces recherches sont mis à disposition à titre d’information et aucune garantie n’est donnée quant à leur exactitude. Les opinions et les déclarations sur les tendances des marchés financiers qui sont fondées sur les conditions du marché constituent notre jugement et ce jugement peut s’avérer erroné. Les points de vue et opinions exprimés ne doivent pas être interprétés comme une offre d’achat ou de vente ou une invitation à s’engager dans une quelconque activité d’investissement, ils sont uniquement destinés à des fins d’information.

Toute information ou déclaration prospective exprimée dans ce document peut s’avérer incorrecte. Muzinich ne s’engage pas à mettre à jour les informations, données et opinions contenues dans ce document.

Emis dans l’Union européenne par Muzinich & Co. (Ireland) Limited, qui est autorisée et réglementée par la Banque centrale d’Irlande. Enregistrée en Irlande, numéro d’enregistrement de la société : 307511. Adresse du siège social : 32 Molesworth Street, Dublin 2, D02 Y512, Irlande. Emis en Suisse par Muzinich & Co. (Suisse) AG. Enregistrée en Suisse sous le numéro CHE-389.422.108. Adresse du siège social : Tödistrasse 5, 8002 Zurich, Suisse. Emis à Singapour et à Hong Kong par Muzinich & Co. (Singapore) Pte. Limited, qui est autorisée et réglementée par l’Autorité monétaire de Singapour. Enregistrée à Singapour sous le numéro 201624477K. Adresse enregistrée : 6 Battery Road, #26-05, Singapour, 049909. Émis dans toutes les autres juridictions (à l’exception des États-Unis) par Muzinich & Co. Limited. qui est autorisée et réglementée par la Financial Conduct Authority. Enregistré en Angleterre et au Pays de Galles sous le numéro 3852444. Adresse enregistrée : 8 Hanover Street, Londres W1S 1YQ, Royaume-Uni.