La semaine a été courte en raison de Thanksgiving aux États-Unis. Cependant, l'évolution des marchés a été favorable, le sentiment positif étant revenu et notre indice de confiance préféré, le VIX, ayant fortement ayant fortement chuté pour repasser sous 17 après avoir atteint un niveau de stress élevé de 25 la semaine précédente.

Le revirement ainsi observé dans les cours a contribué à inverser une partie des pertes accumulées depuis le début du mois : les marchés obligataires souverains ont connu un bull-flattening, les spreads de crédit se sont resserrés, le dollar américain s’est affaibli, les actifs numériques ont enregistré des gains solides, les prix des matières premières ont progressé, et les principaux indices boursiers ont complètement effacé leurs baisses de la semaine précédente.

Ce changement de sentiment s’explique par la dynamique positive qui continue de régner sur le plan géopolitique, le revirement des anticipations politiques et le retour d’une mentalité «buy-the-dip» (acheter dans la baisse) chez les preneurs de risques. Parmi les principaux développements géopolitiques, on peut citer les signes indiquant que la Russie et l’Ukraine pourraient se rapprocher d’une résolution potentielle de leur conflit, et la confirmation par la Maison Blanche de la visite prévue du président Trump en Chine en avril.

Sur le front de la politique monétaire, les investisseurs ont opéré un revirement concernant leurs anticipations pour la réunion du Comité fédéral de l’Open Market (FOMC) de décembre : la probabilité implicite d’une baisse de taux de 25 points de base est montée à 93%, contre 44% la semaine précédente. [1] Ce changement a été motivé par des signes d’affaiblissement du sentiment des consommateurs, reflétés par des ventes au détail plus molles et des enquêtes de confiance détériorées. Par ailleurs, les prix de gros ont montré une inflation plus faible qu’attendu, suggérant que les entreprises – craignant que des coûts plus élevés ne découragent leurs clients – limitaient l’ampleur des hausses de prix destinées à compenser la hausse des droits d’importation.

La tendance à la détérioration des données économiques a été confirmée par plusieurs membres du FOMC qui se sont prononcés en faveur d’une baisse en décembre, notamment le président de la Fed de New York (et vice-président du FOMC) John Williams, dont les remarques lors de la conférence du centenaire de la Banque centrale du Chili ont été largement interprétées comme renforçant le scénario d’un nouvel assouplissement à court terme. Il a noté que les risques baissiers pesant sur l’emploi avaient augmenté à mesure que le marché du travail se refroidissait, tandis que les risques haussiers sur l’inflation s’étaient quelque peu atténués. [2]

Au Royaume-Uni, la chancelière de l’Échiquier Rachel Reeves a présenté le très attendu budget d’automne, qui a été largement favorable aux «bond vigilantes» et à la Banque d’Angleterre. La chancelière a annoncé une nouvelle augmentation des impôts de 26 milliards de livres sterling afin de couvrir les coûts des «revirements» de son propre parti en matière de réforme des retraites, de politique énergétique et de garde d’enfants. Selon l’Institute for Fiscal Studies, ses deux budgets au cours des 13 derniers mois ont entraîné une augmentation des impôts plus importante que celle de n’importe quel gouvernement depuis au moins 1970, le montant total des recettes fiscales devant atteindre un niveau record de 38,3% du PIB. [3]

Les marchés obligataires ont été rassurés par le rapport de l’Office for Budget Responsibility (OBR), qui prévoit désormais une baisse de l’endettement de 4,5% du PIB en 2025-2026 à 1,9% en 2030-2031. En ce qui concerne la règle de la dette publique, selon laquelle la dette nette du secteur public doit diminuer en pourcentage du PIB au cours de la cinquième année de la prévision, l’OBR a augmenté la «marge de manœuvre» pour atteindre l’objectif à 22 milliards de livres sterling, contre 10 milliards en mars. Cela implique une probabilité de 59% que la règle soit respectée, la plus élevée depuis avant la pandémie. Malgré cela, l’OBR ne prévoit aucune amélioration significative de l’endettement, qui reste globalement stable, passant légèrement de 95% du PIB cette année à 96% d’ici la fin de la décennie. [4]

Le budget a été bien accueilli par la Banque d’Angleterre, qui peine à maîtriser une inflation obstinément élevée. L’OBR prévoit désormais une baisse de l’inflation à 2,5% en 2026, bien que ce chiffre soit supérieur de 0,4 point de pourcentage à ses prévisions de mars, principalement en raison de la hausse des prix des denrées alimentaires et des coûts des services. Toutefois, le rapport souligne que les mesures prises par le chancelier, notamment le gel des tarifs ferroviaires, la prolongation d’un an de l’allègement fiscal sur les carburants pour les automobilistes et les mesures visant à réduire les factures énergétiques des ménages, devraient permettre de réduire l’inflation d’environ 0,3% en 2026.[4]

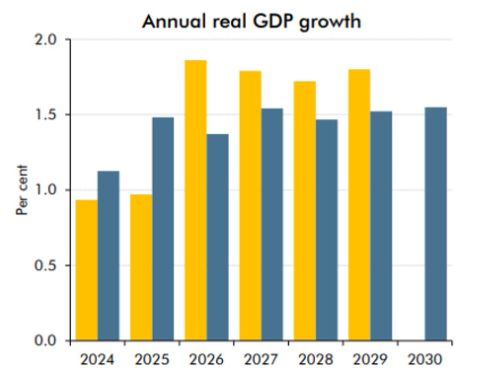

Cependant, les conséquences de la politique fiscale plus agressive du gouvernement sont désormais clairement visibles dans les prévisions de croissance. L’OBR a revu la croissance à la baisse pour chacune des années restantes de la législature, et prévoit désormais une expansion moyenne de 1,5% sur la période de prévision, soit environ 0,3 point plus lente que la projection de mars (voir le graphique de la semaine).[4] Cela suggère que le gouvernement n’atteint pas son engagement électoral de relancer une expansion économique durable en s’attaquant efficacement aux défis structurels du Royaume-Uni en matière de croissance.

Le marché des taux d’intérêt à court terme attribue désormais une probabilité de 89% à une baisse des taux directeurs de la Banque d’Angleterre en décembre, le taux directeur neutre devant être atteint en 2026 à environ 3,25%.[1].

Graphique de la semaine: les effets d’une hausse de la fiscalité sur la croissance au Royaume-Uni

[1] Bloomberg as of November 28, 2025

[2] Federal Reserve Bank from New York as of November 21, 2025

[3] Bloomberg, ‘Reeve’s budget wins the day, but stores up future problems’ as of November 26, 2025

[4] OBR Economic and fiscal outlook as of November 26, 2025

La valeur des investissements et les revenus qu’ils génèrent peuvent baisser ou augmenter et ne sont pas garantis. Les investisseurs peuvent ne pas récupérer l’intégralité du montant investi.

Ce document ne doit pas être considéré comme une prévision, une recherche ou un conseil en investissement, et ne constitue pas une recommandation, une offre ou une sollicitation d’achat ou de vente de titres ou d’adoption d’une stratégie d’investissement. Les opinions exprimées par Muzinich & Co sont en date du 14 avril 2023 et peuvent changer sans préavis. Toutes les données chiffrées proviennent de Bloomberg au 14 avril 2023, sauf indication contraire.

La société Muzinich & Co. mentionnée dans le présent document est définie comme Muzinich & Co., Inc. et ses sociétés affiliées. Ce document a été produit à des fins d’information uniquement et, en tant que tel, les opinions qu’il contient ne doivent pas être considérées comme des conseils d’investissement. Les opinions sont celles de la date de publication et peuvent être modifiées sans référence ni notification. Les performances passées ne sont pas un indicateur fiable des résultats actuels ou futurs et ne doivent pas être le seul facteur à prendre en considération lors de la sélection d’un produit ou d’une stratégie. La valeur des investissements et les revenus qu’ils génèrent peuvent baisser ou augmenter, et ne sont pas garantis. Les taux de change peuvent entraîner une hausse ou une baisse de la valeur des investissements. Les marchés émergents peuvent être plus risqués que les marchés plus développés pour diverses raisons, y compris, mais sans s’y limiter, une instabilité politique, sociale et économique accrue, une volatilité accrue des prix et une liquidité réduite du marché.

Toute recherche contenue dans ce document a été obtenue et peut avoir été mise en œuvre par Muzinich pour ses propres besoins. Les résultats de ces recherches sont mis à disposition à titre d’information et aucune garantie n’est donnée quant à leur exactitude. Les opinions et les déclarations sur les tendances des marchés financiers qui sont fondées sur les conditions du marché constituent notre jugement et ce jugement peut s’avérer erroné. Les points de vue et opinions exprimés ne doivent pas être interprétés comme une offre d’achat ou de vente ou une invitation à s’engager dans une quelconque activité d’investissement, ils sont uniquement destinés à des fins d’information.

Toute information ou déclaration prospective exprimée dans ce document peut s’avérer incorrecte. Muzinich ne s’engage pas à mettre à jour les informations, données et opinions contenues dans ce document.

Emis dans l’Union européenne par Muzinich & Co. (Ireland) Limited, qui est autorisée et réglementée par la Banque centrale d’Irlande. Enregistrée en Irlande, numéro d’enregistrement de la société : 307511. Adresse du siège social : 32 Molesworth Street, Dublin 2, D02 Y512, Irlande. Emis en Suisse par Muzinich & Co. (Suisse) AG. Enregistrée en Suisse sous le numéro CHE-389.422.108. Adresse du siège social : Tödistrasse 5, 8002 Zurich, Suisse. Emis à Singapour et à Hong Kong par Muzinich & Co. (Singapore) Pte. Limited, qui est autorisée et réglementée par l’Autorité monétaire de Singapour. Enregistrée à Singapour sous le numéro 201624477K. Adresse enregistrée : 6 Battery Road, #26-05, Singapour, 049909. Émis dans toutes les autres juridictions (à l’exception des États-Unis) par Muzinich & Co. Limited. qui est autorisée et réglementée par la Financial Conduct Authority. Enregistré en Angleterre et au Pays de Galles sous le numéro 3852444. Adresse enregistrée : 8 Hanover Street, Londres W1S 1YQ, Royaume-Uni.