La hausse des obligations d'État s'est poursuivie pour la deuxième semaine; depuis le début du mois, les rendements à 30 ans ont baissé de 50 points de base aux États-Unis et en Allemagne.

Les marchés du crédit aux entreprises ont continué à suivre le rythme de la dette publique, le crédit libellé en dollar américain étant plus performant. Les marchés mondiaux des actions ont connu une hausse des cours, le VIX est passé sous la barre des 14 (signe d’un retour de l’appétit pour le risque) et le dollar américain s’est déprécié. La seule exception à cette tendance a été les prix de l’énergie qui continuent de chuter – la tendance des prix du Brent et du WTI est maintenant négative depuis le début de l’année.

La semaine dernière, les États-Unis et la Chine ont occupé le devant de la scène, offrant aux investisseurs des titres politiques et économiques positifs. Le président Biden a signé la résolution de continuation « échelonnée » (CR). Cela a repoussé les échéances de dépenses au 19 janvier et au 2 février, évitant ainsi une fermeture du gouvernement. M. Biden s’est également entretenu longuement avec le dirigeant chinois Xi Jinping lors du sommet de la Coopération économique Asie-Pacifique qui s’est tenu à San Francisco. Dans un geste symbolique permettant aux investisseurs d’évaluer les relations entre les deux superpuissances, les dirigeants ont convenu d’entamer des négociations sur le renouvellement de l’accord sur la science et la technologie. Il s’agit du premier pacte majeur signé par les États-Unis et la Chine lorsqu’ils ont établi des relations en 1979 sous l’administration Nixion.

Sur le plan économique, les nouvelles concernant l’inflation sont positives: les prix à la consommation sont restés inchangés en octobre et les prix de base n’ont augmenté que de 0,23% d’un mois sur l’autre, les deux indices étant inférieurs au consensus prévu. L’inflation de base se situe désormais à 4%, son niveau le plus bas depuis deux ans. En examinant les indices des prix, les économistes seront encouragés par l’ampleur de la désinflation au sein des sous-composantes; le loyer équivalent des propriétaires, très important, a continué à se modérer, et les prix des hôtels, des billets d’avion et des véhicules neufs ont également connu des surprises à la baisse. En Chine, les ventes au détail ont continué à se redresser sous l’impulsion des secteurs des services, et la production industrielle a surpris, dépassant les attentes des investisseurs. Seuls les investissements en actifs fixes ont déçu, entraînés par la faiblesse du secteur immobilier. Cependant, il a été rapporté que la Chine prévoit maintenant de fournir au moins 1 000 milliards de yuans de financement à faible coût au programme national de rénovation des villages urbains et de logements abordables pour aider à soutenir le secteur.

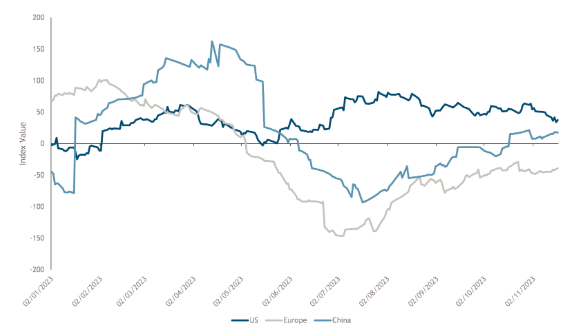

Pour adopter une perspective plus large, au-delà du flux hebdomadaire de nouvelles positives et des mouvements de prix, nous pouvons utiliser les indices de surprise économique (voir le graphique de la semaine). Pour les États-Unis (ligne blanche), nous constatons que les investisseurs ont toujours été surpris par la robustesse de l’économie. Ce n’est qu’à partir de novembre que la surprise positive a commencé à se dissiper, ce qui pourrait contribuer à expliquer la confiance des investisseurs dans un atterrissage en douceur et la fin du cycle politique. Pour la Chine (ligne rouge), le creux de l’activité par rapport aux attentes économiques a été atteint au cours de l’été. L’indice est maintenant devenu positif, ce qui suggère que les investisseurs sont trop pessimistes par rapport à l’activité réelle – cela pourrait expliquer les valorisations bon marché que l’on trouve en Chine. Pour la zone euro (ligne bleue), comme pour la Chine, le pic de surprise négative a été atteint au cours de l’été; les économistes ont recalibré leurs attentes mais sont toujours surpris par le niveau de faiblesse de la région. Cela explique en partie la réévaluation de la politique de la BCE (Banque centrale européenne) au cours du mois dernier. Le marché OIS (overnight interest rate swap) estime que la BCE devrait commencer à assouplir sa politique en juin et la réduire de 100 points de base au total en 2024.

Graphique de la semaine: Indices de surprise économique

La valeur des investissements et les revenus qu’ils génèrent peuvent baisser ou augmenter et ne sont pas garantis. Les investisseurs peuvent ne pas récupérer l’intégralité du montant investi.

Ce document ne doit pas être considéré comme une prévision, une recherche ou un conseil en investissement, et ne constitue pas une recommandation, une offre ou une sollicitation d’achat ou de vente de titres ou d’adoption d’une stratégie d’investissement. Les opinions exprimées par Muzinich & Co sont en date du 14 avril 2023 et peuvent changer sans préavis. Toutes les données chiffrées proviennent de Bloomberg au 14 avril 2023, sauf indication contraire.

La société Muzinich & Co. mentionnée dans le présent document est définie comme Muzinich & Co., Inc. et ses sociétés affiliées. Ce document a été produit à des fins d’information uniquement et, en tant que tel, les opinions qu’il contient ne doivent pas être considérées comme des conseils d’investissement. Les opinions sont celles de la date de publication et peuvent être modifiées sans référence ni notification. Les performances passées ne sont pas un indicateur fiable des résultats actuels ou futurs et ne doivent pas être le seul facteur à prendre en considération lors de la sélection d’un produit ou d’une stratégie. La valeur des investissements et les revenus qu’ils génèrent peuvent baisser ou augmenter, et ne sont pas garantis. Les taux de change peuvent entraîner une hausse ou une baisse de la valeur des investissements. Les marchés émergents peuvent être plus risqués que les marchés plus développés pour diverses raisons, y compris, mais sans s’y limiter, une instabilité politique, sociale et économique accrue, une volatilité accrue des prix et une liquidité réduite du marché.

Toute recherche contenue dans ce document a été obtenue et peut avoir été mise en œuvre par Muzinich pour ses propres besoins. Les résultats de ces recherches sont mis à disposition à titre d’information et aucune garantie n’est donnée quant à leur exactitude. Les opinions et les déclarations sur les tendances des marchés financiers qui sont fondées sur les conditions du marché constituent notre jugement et ce jugement peut s’avérer erroné. Les points de vue et opinions exprimés ne doivent pas être interprétés comme une offre d’achat ou de vente ou une invitation à s’engager dans une quelconque activité d’investissement, ils sont uniquement destinés à des fins d’information.

Toute information ou déclaration prospective exprimée dans ce document peut s’avérer incorrecte. Muzinich ne s’engage pas à mettre à jour les informations, données et opinions contenues dans ce document.

Emis dans l’Union européenne par Muzinich & Co. (Ireland) Limited, qui est autorisée et réglementée par la Banque centrale d’Irlande. Enregistrée en Irlande, numéro d’enregistrement de la société : 307511. Adresse du siège social : 32 Molesworth Street, Dublin 2, D02 Y512, Irlande. Emis en Suisse par Muzinich & Co. (Suisse) AG. Enregistrée en Suisse sous le numéro CHE-389.422.108. Adresse du siège social : Tödistrasse 5, 8002 Zurich, Suisse. Emis à Singapour et à Hong Kong par Muzinich & Co. (Singapore) Pte. Limited, qui est autorisée et réglementée par l’Autorité monétaire de Singapour. Enregistrée à Singapour sous le numéro 201624477K. Adresse enregistrée : 6 Battery Road, #26-05, Singapour, 049909. Émis dans toutes les autres juridictions (à l’exception des États-Unis) par Muzinich & Co. Limited. qui est autorisée et réglementée par la Financial Conduct Authority. Enregistré en Angleterre et au Pays de Galles sous le numéro 3852444. Adresse enregistrée : 8 Hanover Street, Londres W1S 1YQ, Royaume-Uni.