Comme c'est souvent le cas au cours de la troisième semaine du mois, les prix sont restés dans une fourchette étroite.

Points à retenir

- L’action des prix est restée dans une fourchette, mais les signes de craintes inflationnistes à court terme se sont dissipés.

- À l’approche du Nouvel An lunaire, tous les regards se sont tournés vers le produit intérieur brut du quatrième trimestre, qui a dépassé les attentes.

- La Banque du Japon n’a procédé à aucun ajustement de sa courbe de rendement, ce qui a créé un catalyseur positif pour les obligations d’État américaines et le dollar américain.

Les rendements des obligations d’État sont en légère baisse, la courbe américaine se pentifiant, en raison de la surperformance de la partie avant, ce qui indique que les craintes inflationnistes à court terme s’apaisent. La faiblesse de l’indice des prix à la production (PPI) a probablement été le fait marquant des données économiques américaines, avec une baisse de 0,5% en glissement mensuel. En plus de la faiblesse de l’indice des prix à la consommation (IPC) et des données salariales de la semaine dernière, le Comité fédéral de l’open market (FOMC) dispose désormais de suffisamment d’éléments pour justifier le ralentissement du rythme de resserrement à 25 points de base (pb) lors de sa réunion de février. Les marchés du crédit aux entreprises ont continué de progresser en termes de prix, sous l’effet d’éléments techniques solides, et nous avons assisté au dénouement du positionnement défensif par le biais de soldes de trésorerie élevés et de flux entrants plus importants dans la classe d’actifs depuis le début de l’année.

L’Asie a occupé le devant de la scène cette semaine. À l’approche du Nouvel An lunaire, qui marque le début de l’année du lapin, tous les regards étaient tournés vers le produit intérieur brut (PIB) de la Chine au quatrième trimestre. Les prévisions pessimistes du consensus de 1,6% ont été largement dépassées, l’économie ayant enregistré une croissance de 2,9% pour le trimestre. Cette bonne surprise est due à un rebond des ventes au détail combiné à une reprise modérée des investissements en actifs fixes, tandis que la production industrielle a mieux résisté que prévu. En 2022, l’économie chinoise a progressé de 3%, sa plus faible croissance annuelle depuis 1976. Compte tenu des nouvelles informations sur la croissance économique, des signes de pic du virus COVID et de la normalisation des indices de mobilité et de logistique, de nombreux économistes ont revu à la hausse cette semaine leurs prévisions de croissance pour la Chine en 2023. Par exemple, J.P. Morgan a révisé ses prévisions de 4,4% à 5,6%.1 Cela a aidé les investisseurs à réduire leurs craintes de récession mondiale, étant donné que J.P. Morgan a estimé qu’une hausse de 1% de la croissance chinoise aurait normalement des retombées de 0,4% sur le reste du monde.2

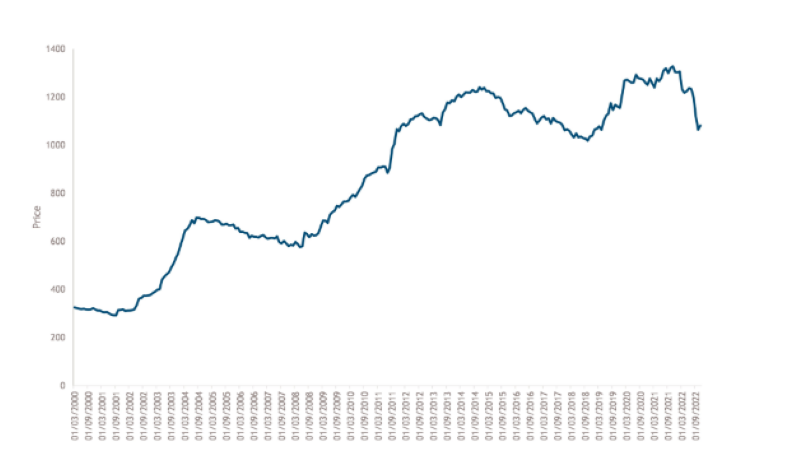

La Banque du Japon, dernier bastion de l’assouplissement quantitatif, était également sous les projecteurs cette semaine. Le marché a spéculé pour savoir si elle allait encore ajuster sa politique de contrôle de la courbe des taux, comme ce fut le cas en décembre, à la surprise des investisseurs. La Banque du Japon a dû par la suite dépenser 265 milliards de dollars US pour acheter des obligations afin de maintenir le point à 10 ans en dessous de 50 points de base.3 Toutefois, aucun autre ajustement n’a été effectué, créant un catalyseur positif pour les obligations d’État américaines et le dollar US. Les avoirs des investisseurs japonais en bons du Trésor américain s’élèveraient à 1,08 trillion de dollars américains. Une nouvelle augmentation de la fourchette ou la suppression du contrôle aurait réduit les différentiels d’intérêt entre le Japon et les États-Unis et aurait pu accélérer la vente des avoirs américains (voir le graphique de la semaine).

Graphique de la semaine: La question des mille milliards de dollars (avoirs japonais en UST)

1 J.P. Morgan, Asia Pacific Economic Research, 17 janvier 2023.

2 J.P. Morgan, Global Economic Research, 13 janvier 2023.

3 Financial Times, « Bank of Japan defies market pressure and holds firm on yield curve control », 18 janvier 2023.

La société Muzinich & Co. mentionnée dans le présent document est définie comme Muzinich & Co., Inc. et ses sociétés affiliées. Ce matériel a été produit à des fins d’information uniquement et, à ce titre, les opinions qu’il contient ne doivent pas être considérées comme des conseils d’investissement. Les opinions sont celles de la date de publication et sont susceptibles d’être modifiées sans référence ni notification. Les performances passées ne sont pas un indicateur fiable des résultats actuels ou futurs et ne doivent pas être le seul facteur à prendre en considération lors de la sélection d’un produit ou d’une stratégie. La valeur des investissements et les revenus qu’ils génèrent peuvent baisser ou augmenter, et ne sont pas garantis. Les taux de change peuvent entraîner une hausse ou une baisse de la valeur des investissements. Les marchés émergents peuvent être plus risqués que les marchés plus développés pour diverses raisons, y compris, mais sans s’y limiter, une instabilité politique, sociale et économique accrue, une volatilité accrue des prix et une liquidité réduite du marché.

Toute recherche contenue dans ce document a été obtenue et peut avoir été utilisée par Muzinich pour ses propres besoins. Les résultats de ces recherches sont mis à disposition à titre d’information et aucune garantie n’est donnée quant à leur exactitude. Les opinions et les déclarations relatives aux tendances des marchés financiers qui sont fondées sur les conditions du marché constituent notre jugement et ce jugement peut s’avérer erroné. Les points de vue et opinions exprimés ne doivent pas être interprétés comme une offre d’achat ou de vente ou une invitation à s’engager dans une quelconque activité d’investissement, ils sont uniquement destinés à des fins d’information.

Emis dans l’Union européenne par Muzinich & Co. (Ireland) Limited, qui est autorisé et réglementé par la Banque centrale d’Irlande. Emis en Suisse par Muzinich & Co. (Suisse) AG. Enregistrée en Suisse sous le numéro CHE-389.422.108. Adresse du siège social : Tödistrasse 5, 8002 Zurich, Suisse. 2022-05-04-8512