Il n'est pas surprenant que les marchés aient fait une pause cette semaine, alors que l'Asie est en congé pour célébrer le Nouvel An lunaire, que la Réserve fédérale américaine (Fed) est en période de black-out avant la réunion de son comité le 1er février et que les marchés financiers sont en pleine débâcle depuis le début de l'année.

Points à retenir

- Chez Muzinich, nous surveillerons les prix du pétrole en tant que variable clé et catalyseur de toute récession potentielle.

- Du côté de l’offre, les deux principaux facteurs de variation sont le schiste américain et la Russie.

- La demande de l’équation pétrolière a été l’un des principaux facteurs de hausse des prix depuis décembre, les investisseurs ajustant leurs prévisions concernant la demande mondiale de pétrole.

Les données économiques clés de la semaine ont été fournies par les indices flash des directeurs d’achat (PMI), les investisseurs cherchant des preuves que l’activité a atteint son point bas sur les marchés mondiaux. Les indices composites des États-Unis et de la zone euro ont tous deux dépassé les attentes, avec respectivement 46,6 (contre 46,4 attendus) et 50,2 (contre 49,8 attendus). C’est également la première fois depuis juin 2022 que l’indice composite de la zone euro est supérieur à 50, ce qui indique que l’activité a progressé depuis lors. En examinant les composantes de l’indice, nous pensons que le principal moteur a été la composante robuste des services, en expansion à 50,7.

Dans le même temps, l’indice PMI manufacturier (bien que toujours en contraction), s’est amélioré pour atteindre 48,8. Le consensus des économistes sur une récession en Europe a été supprimé, les raisons invoquées étant notamment le temps chaud, qui a contribué à faire baisser les prix de l’énergie; les prix du gaz naturel en Europe sont maintenant de 53,10 euros par mégawattheure, soit une baisse de 25 % depuis le début de l’année (YTD). Parmi les autres facteurs, citons la réouverture plus rapide que prévu de la Chine (le principal partenaire commercial de la zone euro), la résilience du secteur privé et le léger assouplissement des conditions financières mondiales. Compte tenu de ces facteurs, il est possible que l’économie mondiale connaisse une croissance tendancielle au premier semestre 2023, la récession largement anticipée dans le monde occidental étant repoussée à la fin de l’année. Chez Muzinich, nous surveillerons les prix du pétrole en tant que variable clé et catalyseur de toute récession potentielle. Alors que le prix du Brent approche les 90 dollars le baril, nous commençons à atteindre des niveaux susceptibles de peser sur l’activité, de faire grimper l’inflation et d’activer les banques centrales.

Du côté de l’offre, deux éléments importants sont le schiste américain et la Russie. Le schiste américain peut avoir un effet négatif sur le prix. Le raisonnement est le suivant : lorsque les prix du pétrole augmentent, les producteurs de schiste, dont les coûts sont plus élevés, sont encouragés à augmenter leur production. Les prévisionnistes s’attendent à ce que la production de schiste augmente cette année, mais il sera difficile de dépasser les attentes. Cela s’explique par le fait que le chômage dans le secteur du pétrole et du gaz reste à un niveau record, ce qui entraîne une hausse des salaires et une augmentation du coût du financement sur les marchés des capitaux. Si l’on combine cette hausse des coûts avec la capacité de réserve limitée des équipements de fracturation et la baisse des taux de production, il semble peu probable que l’offre de schiste connaisse une hausse significative. L’offre de pétrole russe devrait diminuer avec l’entrée en vigueur des restrictions. Cela n’a pas été le cas jusqu’à présent, car il est dans l’intérêt de la Russie de maximiser sa production pour financer sa machine de guerre. Cependant, l’embargo sur les produits pétroliers qui débutera en février 2023 devrait avoir un impact plus important sur l’offre que les restrictions sur le brut initiées l’année dernière.

Le côté demande de l’équation pétrolière a été l’une des principales forces de la hausse des prix depuis décembre, les investisseurs ajustant leurs attentes concernant la demande mondiale de pétrole. Cette évolution est due à l’inversion de la politique chinoise du zéro COVID, à une reprise plus rapide que prévu de l’activité, à la reprise des voyages internationaux et à la récession qui, jusqu’à présent, n’a pas touché le monde occidental. Cette situation pourrait entraîner une demande supplémentaire de 1 million de barils par jour (mb/j) en 2023, ce qui équivaut à une hausse des prix de 16 dollars par baril en début de période.1

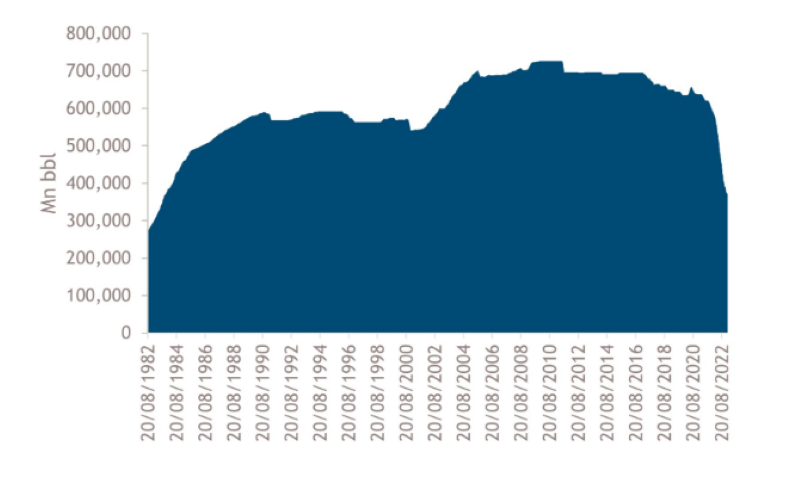

La dernière composante majeure du prix du pétrole est l’OPEP+, qui contrôle environ 50 % de l’offre mondiale et pourrait définir son objectif comme le maintien de niveaux de stocks stables. Il est révélateur que la dernière action de l’OPEP+, en octobre 2022, ait été de réduire l’offre de 2 millions de barils par jour. Les prix du pétrole avaient chuté à environ 80 dollars le baril au cours de la période précédant la réunion. En outre, les stocks de la réserve stratégique américaine de pétrole (SPR) sont à des niveaux que nous n’avons pas vus depuis des décennies (voir le graphique de la semaine). L’administration américaine actuelle a annoncé qu’elle avait l’intention de racheter le SPR dans la fourchette de prix du West Texas Intermediate (WTI) de 67 à 72 dollars par baril.2 Pour ramener les niveaux du SPR à la moyenne décennale, il faudrait acheter environ 280 millions de barils.

Les prix du pétrole se sont adaptés à l’évolution de la croissance économique mondiale, mais une nouvelle hausse des prix pourrait nuire à l’économie mondiale. La baisse des prix du pétrole pourrait encore se produire au cours du second semestre de 2023 si la croissance économique est décevante, mais des repères clairs ont été fixés par l’OPEP+ et les États-Unis. Le meilleur résultat pour les investisseurs serait que le pétrole reste dans une fourchette comprise entre 70 et 90 dollars le baril pour 2023.

Graphique de la semaine: Le niveau des stocks stratégiques américains est le plus bas depuis des décennies

1 J.P. Morgan, Asia Pacific Economic Research, 16 janvier 2023.

2 Briefing de presse de la Maison Blanche, « Le président Biden va annoncer de nouvelles actions pour renforcer la sécurité énergétique des États-Unis, encourager la production et faire baisser les coûts », 18 octobre 2022.

La société Muzinich & Co. mentionnée dans le présent document est définie comme Muzinich & Co., Inc. et ses sociétés affiliées. Ce matériel a été produit à des fins d’information uniquement et, à ce titre, les opinions qu’il contient ne doivent pas être considérées comme des conseils d’investissement. Les opinions sont celles de la date de publication et sont susceptibles d’être modifiées sans référence ni notification. Les performances passées ne sont pas un indicateur fiable des résultats actuels ou futurs et ne doivent pas être le seul facteur à prendre en considération lors de la sélection d’un produit ou d’une stratégie. La valeur des investissements et les revenus qu’ils génèrent peuvent baisser ou augmenter, et ne sont pas garantis. Les taux de change peuvent entraîner une hausse ou une baisse de la valeur des investissements. Les marchés émergents peuvent être plus risqués que les marchés plus développés pour diverses raisons, y compris, mais sans s’y limiter, une instabilité politique, sociale et économique accrue, une volatilité accrue des prix et une liquidité réduite du marché.

Toute recherche contenue dans ce document a été obtenue et peut avoir été utilisée par Muzinich pour ses propres besoins. Les résultats de ces recherches sont mis à disposition à titre d’information et aucune garantie n’est donnée quant à leur exactitude. Les opinions et les déclarations relatives aux tendances des marchés financiers qui sont fondées sur les conditions du marché constituent notre jugement et ce jugement peut s’avérer erroné. Les points de vue et opinions exprimés ne doivent pas être interprétés comme une offre d’achat ou de vente ou une invitation à s’engager dans une quelconque activité d’investissement, ils sont uniquement destinés à des fins d’information.

Emis dans l’Union européenne par Muzinich & Co. (Ireland) Limited, qui est autorisé et réglementé par la Banque centrale d’Irlande. Emis en Suisse par Muzinich & Co. (Suisse) AG. Enregistrée en Suisse sous le numéro CHE-389.422.108. Adresse du siège social : Tödistrasse 5, 8002 Zurich, Suisse. 2022-05-04-8512