Le resserrement de la politique monétaire de la Fed a finalement eu un impact considérable. Le Groupe TCW dévoile son point de vue et son positionnement à l’issue du premier trimestre 2023 dans un document complet.

Des taux toujours plus élevés posent des problèmes aux marchés

Les réformes Dodd-Frank du système bancaire ont eu l’effet escompté, et les grandes banques de dépôt aux États-Unis (les « Big 6 ») sont fondamentalement solides, avec des ratios de liquidité et de capitalisation bien meilleurs que ceux qui existaient avant la crise financière mondiale. Bien que les banques régionales ne soient pas soumises à des exigences réglementaires aussi strictes et qu’il soit certainement possible que d’autres banques régionales soient confrontées à des circonstances similaires, nous pensons que cela n’est pas révélateur de problèmes systémiques plus larges dans le système bancaire.

La Fed a réagi rapidement à la crise bancaire, mais a tout de même augmenté ses taux d’intérêt

Il est trop tôt pour dire si les crises bancaires survenues en mars sont circonscrites ou si elles sont le signe avant-coureur de tensions supplémentaires à venir. Néanmoins, certains éléments semblent probables : un resserrement notable des conditions de prêt et des conditions financières pour toutes les banques, en particulier les banques régionales, rendant le crédit à la fois plus difficile à obtenir et plus cher. La souscription de crédit plus rigoureuse est susceptible d’exacerber les problèmes fondamentaux négatifs liés à l’immobilier commercial, ce qui contribuera à accélérer le calendrier et à prolonger potentiellement la durée d’une récession à venir.

L’inflation demeure élevée

L’inflation étant toujours nettement supérieure à l’objectif de 2 % de la Fed, celle-ci pourrait tenter de maintenir les taux plus longtemps afin de ralentir l’activité économique, d’augmenter le chômage et de se rapprocher de son objectif. Toutefois, lorsqu’elle commencera à réduire ses taux, elle devra probablement le faire beaucoup plus rapidement que le rythme lent actuellement pris en compte par les marchés. Il est important de noter que, bien que l’inflation soit la priorité de la Fed, sa politique nécessite un système financier opérationnel pour avoir un impact sur l’économie réelle. Si le stress financier devient si important que les marchés cessent de fonctionner, la Fed fera le nécessaire pour rétablir le fonctionnement du marché et s’occupera de l’inflation plus tard.

Les banques centrales mondiales sont confrontées à des défis similaires

Le resserrement synchronisé des banques centrales du monde entier (à l’exception notable du Japon et de la Chine) continuera à peser sur la croissance économique mondiale. Cette dynamique rend moins probable l’existence d’une région du monde suffisamment robuste pour tirer la croissance mondiale dans l’éventualité probable d’une récession aux États-Unis. Tant que l’inflation restera élevée, les banques centrales continueront de voir leur capacité limitée à réagir aux ralentissements.

Les marchés du crédit ont été remarquablement stables

Les récentes faillites bancaires laissent présager un resserrement des conditions de crédit et une probabilité accrue de récession cette année, un résultat qui n’est pas du tout pris en compte sur les marchés du crédit au sens large. Bien qu’il existe des poches d’opportunités dans certains secteurs et émetteurs, nous nous attendons à ce que les spreads s’élargissent cette année. Cela dit, les émetteurs « investment grade » et « high yield » ont entamé ce ralentissement dans une position de relative solidité en ce qui concerne les bilans, de sorte que les écarts pourraient ne pas atteindre les sommets enregistrés au cours des derniers cycles. Comme toujours, nous pensons qu’un processus discipliné d’ajouts progressifs à des spreads plus larges est le meilleur moyen de capitaliser sur cet avenir incertain.

Opportunités et signes de faiblesse dans les secteurs titrisés

Les titres adossés à des créances hypothécaires («Agency MBS») restent l’une des opportunités les plus attrayantes dans le domaine obligataire, surtout si l’on tient compte des écarts de rendement importants, de l’absence de risque de crédit, de la forte liquidité, du soutien de la Fed et de la faiblesse attendue des émissions dans un avenir proche, compte tenu des taux élevés et de l’activité limitée en matière de refinancement. Les titres hypothécaires non garantis par une agence («Non-agency MBS») ont bénéficié de plusieurs années de hausse des prix de l’immobilier et offrent des fondamentaux solides et des rendements attrayants, même dans un environnement où les prix de l’immobilier chutent légèrement. La prudence est de mise dans de nombreux secteurs du marché des CMBS, bien qu’il existe encore des propriétés et des émissions intéressantes pour les investisseurs désireux et capables d’effectuer les vérifications nécessaires. À l’avenir, à mesure que les tensions se matérialiseront dans les immeubles de bureaux du monde entier et qu’elles se répercuteront sur les prix, nous nous attendons à ce qu’il y ait de formidables opportunités à tous les niveaux de la structure du capital dans les opérations de CMBS.

Comment cela se traduit-il dans les portefeuilles multi-sectoriels gérés par TCW?

Le groupe TCW propose différentes solutions d’investissement épousant ces vues, reposant sur une gestion fondamentale, active, capable d’adapter ses portefeuilles aux évolutions des marchés, que ce soit en termes de qualité de crédit, de duration, de segment de marché ou de géographie. Compte tenu de la complexité du marché obligataire, en particulier en raison des nombreux segments et du vaste éventail des instruments disponibles, il apparaît bien plus simple et plus efficace de bénéficier de l’expertise reconnue de TCW, disponible en Suisse à travers les fonds UCITS distribués par Prosper.

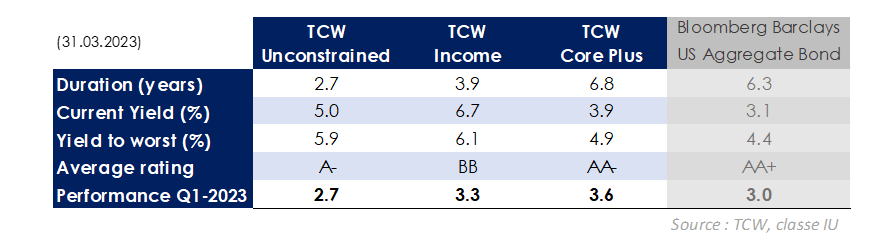

Que vous souhaitiez sécuriser les taux élevés récents en vue de battre les indices ou utiliser la flexibilité de portefeuilles non-contraints et peu sensibles aux taux d’intérêt, TCW offre des solutions diversifiées adaptées à vos besoins, dont les caractéristiques des fonds multi-sectoriels sont les suivantes :

Cliquez ici pour consulter le document complet (pdf, 9 pages, anglais)

Crée en 2009, Prosper est une société de distribution de fonds basée à Genève.

Pour plus d’information vous pouvez consulter le site ou contacter l’équipe Team@prosperfunds.ch

Prosper Professional Services

Rue Muzy 8

CH-1207 Genève

CH-1207 Genève

T +41 22 752 69 69

Le présent document revêt uniquement un caractère informatif et ne tient pas lieu d’offre de vente ou de sollicitation à l’achat d’un quelconque titre. TCW, ses dirigeants, ses administrateurs, ses employés ou ses clients peuvent détenir des investissements dans des titres ou des produits évoqués dans le présent document, et ces investissements peuvent être modifiés à tout moment sans préavis. Les informations et les données statistiques contenues dans le présent document reposent sur des sources jugées fiables, mais TCW ne prétend pas qu’elles sont exactes, et ces informations et données ne doivent en aucun cas être considérées comme telles ou servir de fondement à une décision d’investissement. Les informations citées dans le présent document sont susceptibles de contenir des données préliminaires et/ou des « énoncés à caractère prospectif ». La réalité peut sensiblement différer desdits énoncés en raison de nombreux facteurs.

TCW n’est aucunement tenu de mettre à jour les opinions ou énoncés à caractère prospectif contenus dans le présent document. Toute opinion contenue dans le présent document est valable uniquement au moment où elle est exprimée et peut être modifiée sans préavis. La performance passée n’est pas une garantie des résultats futurs. © 2023 TCW