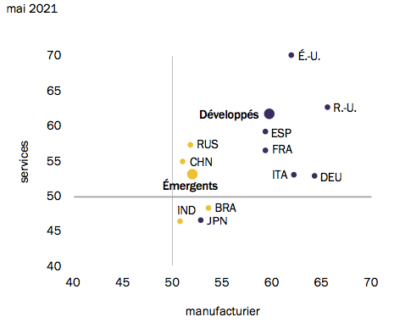

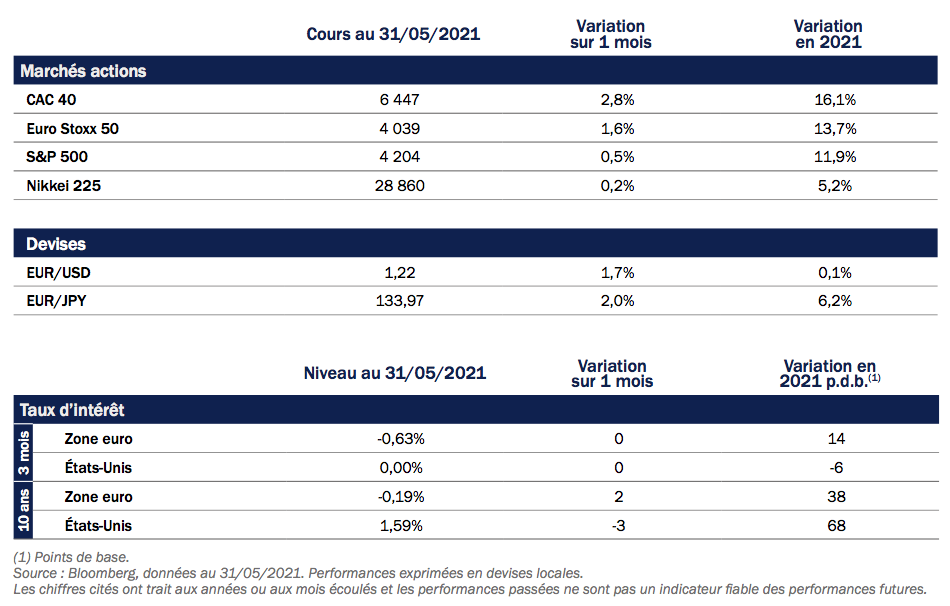

En dépit de l’émergence de nouveaux foyers épidémiques, la croissance mondiale continue de se redresser. Le secteur manufacturier connaît une expansion rapide, les échanges commerciaux redémarrent vigoureusement grâce à la réouverture progressive des frontières et les voyages reprennent graduellement. En outre, les taux d’intérêts souverains américains se sont stabilisés au cours des trois derniers mois, une tendance constituant un soutien – temporaire? – pour les marchés financiers.

Par Marc-Antoine Collard – Chef Économiste, Responsable de la recherche, Rothschild & Co Asset Management Europe

Après une décélération notable au premier trimestre 2021, la croissance mondiale devrait s’intensifier grâce au déploiement de vaccins et à une demande refoulée qui pourra être comblée avec la réouverture progressive des économies. L’investissement des entreprises reste bien orienté, mais les statistiques de ventes au détail du mois d’avril dans les économies avancées ont été moribondes. De forts reculs ont ainsi été enregistrés en Allemagne, en France, au Japon et aux États-Unis, suggérant que le rebond durable de la consommation des ménages serait de nouveau reporté.

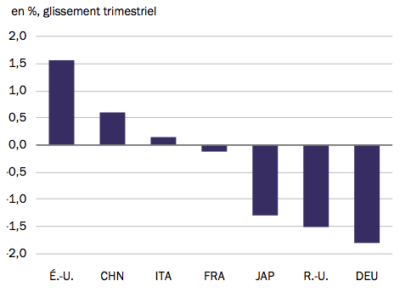

Si l’optimisme des investisseurs demeure très élevé, les déséquilibres s’intensifient néanmoins. La reprise économique depuis la mi-2020 a été inégale et les États-Unis ont repris le leadership de la croissance mondiale occupé jusque-là par la Chine.

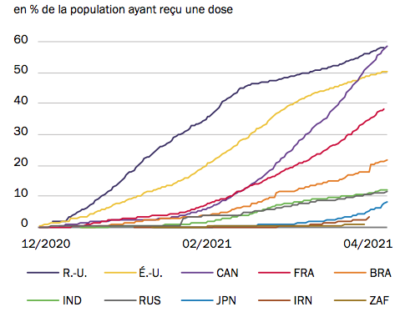

En effet, les États-Unis n’ont subi que modérément l’impact de la deuxième vague de la pandémie, alors que la relance induite par la politique budgétaire a été amplifiée par un programme de vaccination agressif. Ainsi, le PIB américain a bondi de 1,6% en glissement trimestriel au premier trimestre 20211. À l’inverse, la remarquable reprise enregistrée l’année dernière en Chine s’est estompée plus rapidement que prévu. Alors que le secteur des exportations reste solide, les données d’activité d’avril suggèrent que la demande intérieure chinoise s’est essoufflée, plombée par un brusque renversement de l’impulsion du crédit sous l’effet du retrait graduel par les autorités des mesures de soutien.

Compte tenu de l’importance des liens commerciaux de la Chine, l’affaiblissement de son dynamisme représente un vent contraire pour la plupart des pays émergents.

La confiance des entreprises en Asie (hors Chine) a d’ailleurs nettement fléchi en mai tant dans le secteur manufacturier que dans celui des services. De plus, plusieurs de ces pays ont été confrontés à des vulnérabilités dans le contrôle de la pandémie, dans un contexte où le déploiement des programmes de vaccination n’avance que timidement. L’augmentation du nombre de cas oblige de nombreux gouvernements à adopter des mesures de restriction plus strictes. La mobilité s’est, en effet, effondrée en Turquie et en Inde et a fortement reculé dans un certain nombre d’économies asiatiques, dont la Thaïlande et Singapour. Toutefois, les entraves à la mobilité affectent désormais plus modérément l’activité comparativement à ce qui était observé au début de la pandémie. La reprise du commerce mondial devrait être favorable à de nombreux pays émergents, mais les économies dépendantes du tourisme font face à un redémarrage apathique alors que les revenus des ménages seront affectés négativement par la hausse des coûts énergétiques et alimentaires, de même que par les effets des dépréciations monétaires.

En plus des déséquilibres géographiques, la pandémie a limité l’élasticité normale de l’offre face à la demande. Au cours du second semestre de l’année dernière, les pénuries dans l’industrie ont allongé les délais de livraison, ralenti le rebond de la constitution de stocks et ainsi, fait grimper les prix de nombreuses marchandises. En outre, les coûts d’expédition ont grimpé en flèche en raison de la combinaison d’une demande croissante de biens durables et de goulets d’étranglement du côté de l’offre créés par les restrictions sanitaires dans les ports et les terminaux. Les signes de pénurie de main-d’œuvre pour certaines PME ressortent des enquêtes de confiance auprès des entreprises et s’avèrent également une source potentielle de pressions plus élevées sur les coûts des intrants.

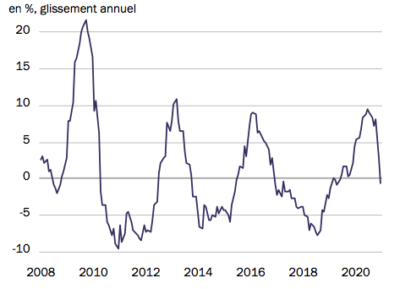

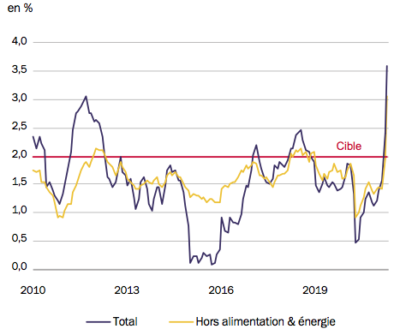

Ainsi, alors que l’inflation reste contenue dans de nombreuses régions comme le Japon et la Zone euro, certaines données mettent néanmoins à l’épreuve la confiance des investisseurs dans l’engagement des banques centrales en faveur de la stabilité des prix. Aux États-Unis, l’indice des prix à la consommation (PCE) a bondi de 0,6% en glissement mensuel en avril, ou de 0,7% 2 (hors alimentation et énergie), sa plus forte hausse mensuelle depuis le début des années 1980 (hormis le mois d’octobre 2001). Une part importante de cette augmentation est due à la flambée des prix des véhicules d’occasion, des billets d’avion et de l’hébergement, suggérant que la remontée rapide du taux d’inflation en avril semble liée aux problèmes de chaînes d’approvisionnement dans les secteur automobile et à la forte reprises des voyages et du tourisme en raison de l’évolution de la situation sanitaire.

Les forces qui poussent actuellement les prix à la hausse devraient toutefois s’estomper plus tard dans l’année, lorsque les capacités inutilisées de l’appareil productif mondial seront activées par les réouvertures. Parallèlement, la rotation de la demande mondiale vers le secteur des services devrait atténuer la pression sur le prix des biens. En outre, les excédents de capacités dans le marché du travail restent considérables, freinant par conséquent la croissance des salaires.

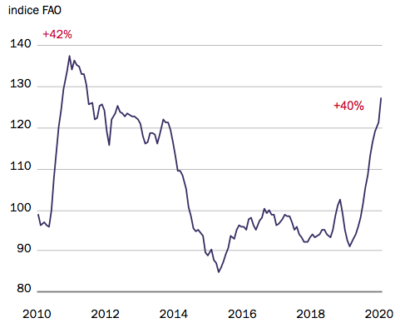

Par ailleurs, une hausse rapide de l’inflation pourrait affaiblir la demande mondiale et nuire à la reprise en créant une boucle de rétroaction négative. En effet, une partie de l’augmentation des prix n’est pas endogène au cycle économique, mais représente plutôt un choc exogène négatif sur le pouvoir d’achat des entreprises et des ménages. Par exemple, dans le domaine des matières premières, la hausse des prix du pétrole réside en partie dans la décision de l’OPEP de ne pas augmenter sa production et est assombrie par l’incertitude des pourparlers entourant le dossier nucléaire américano-iranien. La volonté de la Chine de constituer des stocks a faussé l’équilibre entre l’offre et la demande de plusieurs métaux de base et produits alimentaires, tandis que le mauvais temps et les mauvaises récoltes ont également renforcé cette tendance.

Inflation transitoire ou persistante?

Telle est la question qui se pose aux banques centrales. Ce qui est particulièrement préoccupant, c’est le risque que les marchés financiers, eux, ne soient pas indifférents à ces hausses de prix et aux ajustements de prix relatifs, ce qui pousserait à la hausse les taux d’intérêt et la volatilité. Malgré l’impact négatif du choc sanitaire sur la rentabilité des entreprises et leur endettement, les tensions financières ont pour l’instant été contenues. En effet, les entreprises ont pu accéder et lever rapidement de la liquidité, tandis que le soutien du secteur public, par le biais de prêts, de garanties de crédit et de reports d’impôt, ainsi que de modifications temporaires des régimes d’insolvabilité, s’est traduit en un ralentissement général des faillites. Pour autant, la trajectoire de l’inflation reste sujette à débat et continue de peser sur les perspectives à travers plusieurs canaux, notamment celui de la stabilité financière.

Achevé de rédiger le 3 juin 2021

Source : Bloomberg, Macrobond, Rothschild & Co Asset Management Europe, juin 2021. (1) et (2), US BEA, juin 2021.

Document à caractère publicitaire, simplifié et non contractuel. Les informations, commentaires et analyses contenus dans ce document sont fournis à titre purement informatif et ne sauraient être considérés comme un conseil en placement, un conseil fiscal, une recommandation ou un conseil en investissement de la part de Rothschild & Co Asset Management Europe. Les informations/opinions/données contenues mentionnées dans ce document, considérées comme légitimes et correctes le jour de leur publication, conformément à l’environnement économique et financier en place à cette date, sont susceptibles d’évoluer à tout moment.

Bien que ce document ait été préparé avec le plus grand soin à partir de sources réputées fiables par Rothschild & Co Asset Management Europe, il n’offre aucune garantie quant à l’exactitude et à l’exhaustivité des informations et appréciations qu’il contient, qui n’ont qu’une valeur indicative et sont susceptibles d’être modifiées sans préavis. Rothschild & Co Asset Management Europe n’a pas procédé à une vérification indépendante des informations contenues dans ce document et ne saurait donc être responsable de toute erreur ou omission, ni de l’interprétation des informations contenues dans ce document. Toutes ces données ont été établies sur la base d’informations comptables ou de marché. Les données comptables n’ont pas toutes été auditées par un commissaire aux comptes.

Édité par Rothschild & Co Asset Management Europe, Société de gestion de portefeuille au capital de 1 818 181,89 euros, 29, avenue de Messine – 75008 Paris.

Agrément AMF N° GP 17000014, RCS Paris 824 540 173.

Toute reproduction partielle ou totale de ce document est interdite, sans l’autorisation préalable de Rothschild & Co Asset Management Europe, sous peine de poursuites.