«Simply Put», la chronique hebdomadaire de l'équipe Multi Asset Group de Lombard Odier Investment Managers

Par Florian Ielpo, Head of Macro

En résumé:

- Les élections américaines soulèvent des questions essentielles quant à la manière dont les portefeuilles balancés doivent être investis en cas de victoire démocrate ou républicaine.

- Si le marché se concentre surtout sur la question de la dépense publique, les élections ont toujours été une source de volatilité pour les marchés qui se termine généralement par une tendance haussière.

- Tous les portefeuilles ne se comportent pas de la même manière au cours de ces périodes: les solutions «risk-based» devancent les portefeuilles 50/50 actions/obligations en moyenne, signe que la diversification a un rôle à jouer au cours de ces périodes.

Alors que la course à la présidence des États-Unis s’annonce passionnante, les investisseurs « risk-based » se posent des questions qui se répartissent généralement en trois catégories. Premièrement, quelles questions de politique sont susceptibles de retenir l’attention du marché? Deuxièmement, quel est le comportement des marchés au fur et à mesure de l’évolution des campagnes électorales? Troisièmement, une diversification accrue offre-t-elle des avantages mesurables au cours de telles périodes? Cette semaine, Simply put se penche sur des données historiques afin de mieux comprendre comment notre stratégie multi-actifs All Roads peut se comporter durant ces périodes critiques.

Les élections américaines sous le signe de la dette

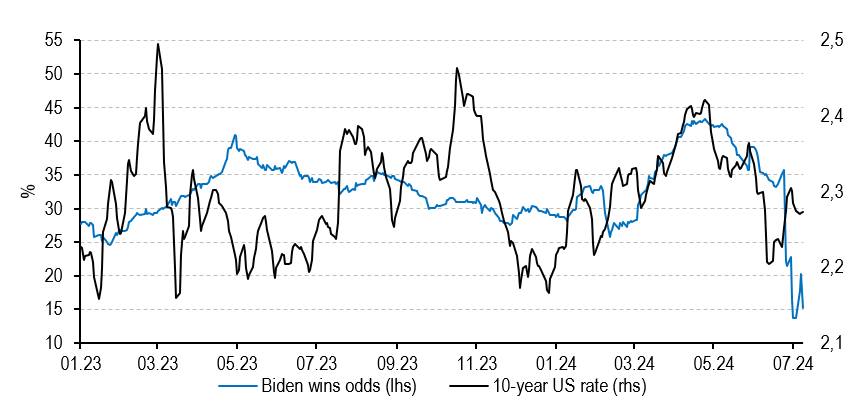

La volatilité entourant les probabilités d’une victoire démocrate a été particulièrement élevée ces derniers temps. À la fin du mois d’avril, la probabilité d’une victoire démocrate était presque égale à celle d’une victoire républicaine. Plus récemment, cet équilibre a basculé en faveur du parti républicain à la suite du premier débat présidentiel. Une observation essentielle au cours de ces changements de probabilité est à chercher du côté des taux: la synchronisation récente entre ces probabilités et l’évolution des rendements des bons du Trésor américain à 10 ans est devenue presque évidente.

Comme le montre la Figure 1, de février à juillet, la probabilité d’une victoire démocrate a fluctué en tandem avec les rendements à 10 ans, la corrélation entre les incréments des deux séries culminant à près de 50% en avril. Le message provisoire des marchés était ainsi que si les démocrates restent à la tête de la Maison Blanche, les dépenses publiques devraient rester significatives, nécessitant une hausse des taux d’intérêt reflétant des pressions inflationnistes que ces dépenses pourraient déclencher, ou une augmentation de la prime fiscale. Jusqu’à présent, la principale préoccupation des marchés a été l’inflation. Celle-ci, ainsi que la politique de la Fed, continue d’être le principal moteur des rendements les marchés, notamment en Dollar.

Si les dépenses publiques deviennent une question centrale pour les marchés dans ce cycle électoral, quels autres enseignements au sujet des tendances de marchés peuvent être tirés des élections présidentielles passées? Une telle analyse devrait permettre non seulement de mieux comprendre la dynamique actuelle ainsi que les potentiels scénarios qui s’offrent é nous.

Source: Bloomberg, LOIM. Chiffre au 11 juillet 2024.

Dissection des victoires des Républicains et des Démocrates

Les élections américaines représentent une forme distincte de risque politique. Contrairement aux événements imprévus, tels que les élections anticipées, elles sont organisées à des dates prédéterminées et permettent aux marchés de faire des projections éclairées sur les résultats potentiels. Cette prévisibilité permet aux analystes d’évaluer historiquement la performance des différentes classes d’actifs avant et après ces élections et d’étudier les tendances associées aux victoires des démocrates ou des républicains.

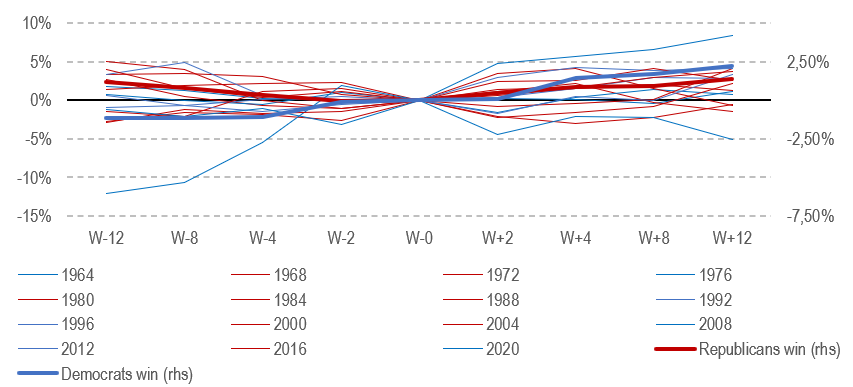

En utilisant des données hebdomadaires sur les performances des actions, des obligations et des matières premières aux États-Unis depuis 1960, la Figure 2 illustre la performance d’un portefeuille 50/50 actions/obligations pour les trois mois précédant et suivant les 15 dernières élections américaines. Notez que les démocrates l’ont emporté sept fois (1964, 1976, 1992, 1996, 2008, 2012) et les républicains huit fois (1968, 1972, 1980, 1984, 1988, 2000, 2004, 2016).

Le graphique révèle des tendances apparentes. Les victoires démocrates s’accompagnent généralement d’une baisse des performances avant l’élection, suivie d’une reprise après celle-ci. Cette tendance «moyenne» est fortement influencée par la victoire de Barack Obama, intervenue au cours de la grande crise financière. Toutefois, des tendances similaires sont observées pour d’autres victoires démocrates, telles que celles de Jimmy Carter en 1976 et de Joe Biden en 2020, ainsi que la première victoire de Bill Clinton en 1992. Les victoires républicaines entraînent généralement des performances positives des marchés avant l’élection, suivies d’un bref recul après la confirmation des résultats, avant que les marchés ne reprennent leur envol.

En fin de compte, les victoires des démocrates et des républicains ont tendance à se traduire par une performance positive pour les portefeuilles équilibrés, à l’exception de la première victoire de Richard Nixon et des élections remportées par George Bush Jr, pour lesquelles la performance a été négative pendant les trois mois qui ont suivi les élections. Toutefois, l’ampleur de cet impact négatif a été relativement limitée.

En substance, les élections américaines induisent généralement des fluctuations du marché avant de déboucher sur une tendance haussière moyenne du marché au cours des six mois suivant la période électorale. Cela soulève une question intrigante : une diversification accrue profite-t-elle aux investisseurs dans de telles circonstances?

Source : Bloomberg, LOIM : Bloomberg, LOIM. Au 11 juillet 2024. 50/50 correspond à un portefeuille équilibré hebdomadairement composé à 50% du S&P 500 et à 50% d’obligations américaines globales.

Une prime à la diversification lors des élections américaines?

Cette fois-ci, la question qui se pose aux investisseurs fondés sur le risque, comme nous, est simple : est-ce que la diversification a un impact sur la performance des portefeuilles pendant les cycles électoraux américains ?

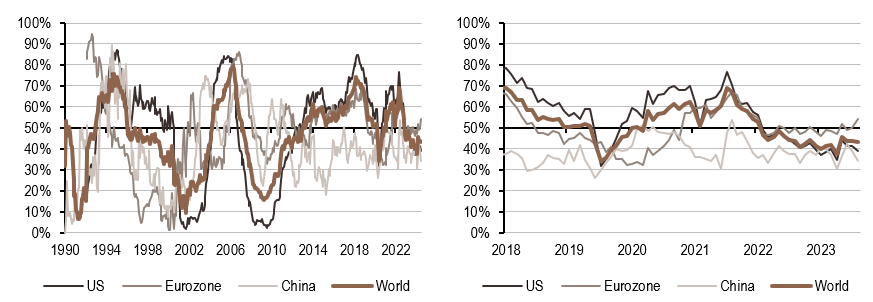

La Figure 3 donne quelques indications, en montrant la performance de trois portefeuilles distincts au cours des six mois entourant les élections américaines entre 1964 et 20201. Ces portefeuilles comprennent le portefeuille américain standard 50/50 d’allocation en capital utilisé précédemment, un portefeuille «risk based» basé sur les mêmes obligations et actions que le 50/50 et un troisième portefeuille « risk based » qui incorpore également des matières premières. Les deux portefeuilles basés en risque sont assortis d’un effet de levier afin de correspondre à la volatilité de la première stratégie 50/50. Les trois principales conclusions peuvent être résumées comme suit:

- Les solutions basées sur le risque surperforment généralement le portefeuille 50/50 avant une élection.

- Les solutions fondées sur le risque et les matières premières surperforment en moyenne le portefeuille 50/50 après le vote.

- En cas de victoire des démocrates, les deux portefeuilles fondés sur le risque tendent à surperformer le portefeuille 50/50. Toutefois, en cas de victoire des républicains, l’avantage d’une diversification accrue semble s’estomper, car les portefeuilles fondés sur le risque n’auraient pas apporté de valeur ajoutée significative par rapport au portefeuille 50/50, voire auraient perdu de la valeur si l’on ne tenait pas compte des matières premières.

Dans l’ensemble, les solutions «risk based» ont constamment surperformé le portefeuille 50/50 en cas de victoire des démocrates, alors que cette surperformance tend à disparaître en cas de victoire des républicains.

Source : Bloomberg, LOIM : Bloomberg, LOIM. Au 11 juillet 2024. Sous réserve de modifications. 50/50 correspond à un portefeuille rééquilibré chaque semaine, composé à 50 % du S&P500 et à 50 % d’obligations américaines. L’expression « basé sur le risque » désigne un portefeuille basé sur le risque, rééquilibré chaque semaine et constitué de l’indice S&P500, d’obligations américaines globales et de matières premières (indice BCOM).

Ce que cela signifie pour All Roads

Compte tenu de ces tendances, nous pensons que notre solution All Roads pourrait constituer une forme de protection pour les investisseurs avant l’élection, surtout si l’on tient compte de l’accent mis actuellement sur les questions budgétaires du Trésor, au vu de notre sous-pondération obligataire. Après l’élection, nos stratégies devraient être bien positionnées pour tirer parti d’une reprise du marché, à condition que les tendances historiques se confirment. La diversification intègre un schéma de type optionnel qui tend à s’activer en cas de victoire des démocrates, mais qui a peu de coût en cas de victoire des républicains.

Pour dire les choses simplement, les élections américaines sont susceptibles de provoquer de fortes fluctuations sur les marchés. Les stratégies fondées sur le risque ont toujours été bien positionnées pendant ces périodes.

Macro/Nowcasting Corner

Cette section rassemble l’évolution la plus récente de nos indicateurs de nowcasting pour la croissance mondiale, les surprises en matière d’inflation mondiale et les surprises en matière de politique monétaire mondiale. Ces indicateurs permettent de suivre les évolutions macroéconomiques les plus récentes qui font bouger les marchés.

Nos indicateurs de nowcasting indiquent actuellement:

- Notre signal de croissance continue de capter une majorité de données en amélioration aux États-Unis, en Europe et même en Chine, malgré des « hard data » plus faibles.

- Les pressions inflationnistes se sont accrues dans tous les pays, mais cette tendance s’est récemment affaiblie.

- Les politiques monétaires sont prêtes pour des baisses de taux, en particulier aux États-Unis.

Source: Bloomberg, LOIM

Note de lecture: L’indicateur de nowcasting de LOIM rassemble des indicateurs économiques de manière ponctuelle afin de mesurer la probabilité d’un risque macroéconomique donné – croissance, surprises d’inflation et surprises de politique monétaire. Le Nowcaster varie entre 0% (faible croissance, faibles surprises d’inflation et politique monétaire dovish) et 100% (forte croissance, fortes surprises d’inflation et politique monétaire hawish.

A l’usage exclusif des investisseurs professionnels

Ce document est publié par Lombard Odier Asset Management (Europe) Limited, autorisée et réglementée par la Financial Conduct Authority (la « FCA »), et inscrite au registre de la FCA sous le numéro 515393.

Lombard Odier Investment Managers (« LOIM ») est un nom commercial.

Ce document est fourni à titre d’information uniquement et ne constitue pas une offre ou une recommandation d’achat ou de vente d’un quelconque titre ou service. Il n’est pas destiné à être distribué, publié ou utilisé dans une juridiction où une telle distribution, publication ou utilisation serait illégale. Ce matériel ne contient pas de recommandations ou de conseils personnalisés et n’est pas destiné à remplacer les conseils d’un professionnel en matière d’investissement dans des produits financiers. Avant de s’engager dans une transaction, l’investisseur doit examiner attentivement l’adéquation de la transaction à sa situation particulière et, si nécessaire, obtenir un avis professionnel indépendant sur les risques, ainsi que sur les conséquences juridiques, réglementaires, fiscales et comptables. Ce document est la propriété de LOIM et est adressé à son destinataire exclusivement pour son usage personnel. Il ne peut être reproduit (en totalité ou en partie), transmis, modifié ou utilisé à d’autres fins sans l’autorisation écrite préalable de LOIM. Ce document contient les opinions de LOIM, à la date d’émission.

Ni ce document ni aucune copie de celui-ci ne peuvent être envoyés, introduits ou distribués aux États-Unis d’Amérique, dans l’un de ses territoires ou possessions ou dans les zones soumises à sa juridiction, ou à ou au profit d’une personne des États-Unis. À cette fin, l’expression « personne des États-Unis » désigne tout citoyen, ressortissant ou résident des États-Unis d’Amérique, toute société de personnes organisée ou existant dans un État, un territoire ou une possession des États-Unis d’Amérique, toute société constituée en vertu des lois des États-Unis ou d’un État, d’un territoire ou d’une possession de ce pays, ou toute succession ou fiducie assujettie à l’impôt fédéral sur le revenu des États-Unis, quelle que soit la source de ses revenus.

Source des chiffres : Sauf indication contraire, les chiffres sont préparés par LOIM.

Bien que certaines informations aient été obtenues de sources publiques jugées fiables, sans vérification indépendante, nous ne pouvons pas garantir leur exactitude ou l’exhaustivité de toutes les informations disponibles auprès de sources publiques.

Les points de vue et opinions exprimés le sont à titre informatif uniquement et ne constituent pas une recommandation de LOIM d’acheter, de vendre ou de détenir un quelconque titre. Les vues et opinions sont à jour à la date de cette présentation et peuvent être sujettes à des changements. Ils ne doivent pas être interprétés comme des conseils d’investissement.

Aucune partie de ce document ne peut être (i) copiée, photocopiée ou dupliquée sous quelque forme que ce soit, par quelque moyen que ce soit, ou (ii) distribuée à toute personne qui n’est pas un employé, un dirigeant, un administrateur ou un agent autorisé du destinataire, sans le consentement préalable de Lombard Odier Asset Management (Europe) Limited. Au Royaume-Uni, ce matériel est un matériel de marketing et a été approuvé par Lombard Odier Asset Management (Europe) Limited qui est autorisée et réglementée par la FCA. ©2022 Lombard Odier IM. Tous droits réservés.