Les graphes macroéconomiques sélectionnés et commentés par Nicolas Blanc, Responsable de l’Allocation chez Ellipsis AM.

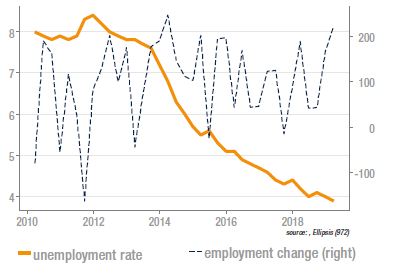

UK: le marché de l’emploi insensible au Brexit

En dépit des annonces largement médiatisées de l’intention de certaines entreprises de délocaliser leur activité dans l’UE, le marché de l’emploi au UK montre une remarquable résistance. Ainsi, le taux de chômage a surpris positivement le consensus, à 3,9% (contre 4,0% attendu), de même que le nombre d’emploi créés, à +222k (contre +120k attendu). Les salaires dans le secteur privé ont progressé au rythme robuste de +3,6% en glissement annuel. Ces données suggèrent donc que l’activité économique reste bien orientée. A noter toutefois que les indicateurs avancés présentent un tableau un peu plus pessimiste, avec des composantes «emploi» des enquêtes Markit en léger retrait.

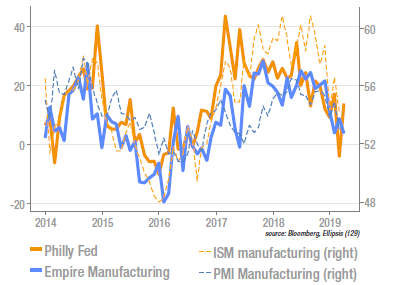

US: hausse du Philly Fed

Les résultats de l’enquête sur l’activité manufacturière dans la région de Philadelphie ont surpris le consensus à la hausse (à 13,7 contre 4,8 attendu) et affiché un très solide gain mensuel. Le niveau de l’indice global est désormais identique à celui de la fin d’année dernière. Ce sont les livraisons qui expliquent le plus la hausse de l’indice agrégé (le sous-indice progresse de -5,3 en février à 20 en mars). A noter toutefois que les nouvelles commandes, qui constituent l’élément le plus prédictif de l’enquête, ne progressent que marginalement à 1,9. En outre, les stocks apparaissent très élevés, ce qui n’incite pas non plus à l’optimisme. Il en faudra donc plus pour s’assurer que le point bas de l’activité manufacturière est derrière nous.

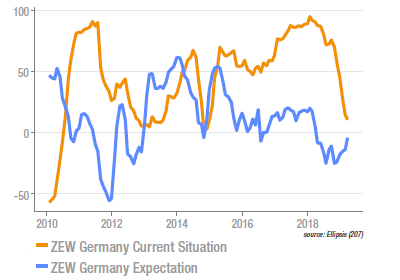

ZEW: rebond de la composante «attentes»

L’enquête ZEW publiée en mars a fait ressortir une amélioration assez significative du moral des acteurs des marchés financiers en Allemagne, tandis que l’appréciation de la situation courante baissait fortement. On voit donc que l’appréciation pessimiste des risques pesant sur l’économie allemande – qui avait atteint un plus bas en fin d’année – est en cours de résorption, même si l’indicateur reste en dessous de la barre du 0 (autant d’optimistes que de pessimistes) et loin en dessous de la moyenne de long-terme (22 pts). Evidemment, ce mouvement reflète la perspective d’un accord sino-américain, le délai probable du Brexit et la normalisation en cours dans le secteur automobile.

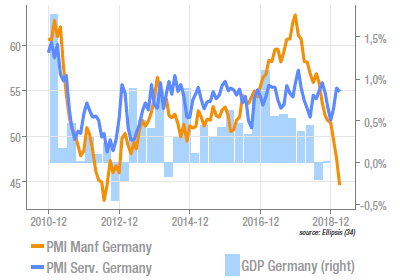

Effondrement du PMI manufacturing allemand

Publié à 44,7 contre 48,0 attendu, cet indicateur est au plus bas depuis la crise de l’euro en 2012. Même en tenant compte des incertitudes importantes qui assombrissent le climat des affaires en Allemagne, la comparaison entre ces deux périodes semble très exagérée et contredit d’autres indicateurs (voir ci-dessus). De même, l’écart entre les secteurs manufacturier et des services est à un tel niveau (44,7 pour l’un, 54,9 pour l’autre), qu’on peut facilement supposer que l’une des deux enquêtes est erronée. Autres motif de surprise, le PMI composite français baisse fortement alors que les perturbations liées aux gilets jaunes sont en retrait. Enfin, le composite global européen est tiré par le reste de la zone, alors que les incertitudes autour de l’Italie et de l’Irlande devraient être logiquement élevées.

Source : Ellipsis AM, Bloomberg