Après un optimisme non feint depuis octobre, les marchés ont accusé le coup et ont été rappelés à la réalité de conditions financières qui semblent s’inscrire dans la durée.

Par Anthony Bailly et Vincent Iméneuraët, Gestionnaires actions européennes

Évolution du marché sur le mois

Si dans l’ensemble les chiffres d’inflation ont de nouveau surpris à la baisse sur le mois de décembre (notamment de 7,7% à 7,1% aux États-Unis)(1), les investisseurs ont surtout retenu l’abnégation des banques centrales à maintenir leur politique belliciste, à l’instar de la BoJ qui a rejoint en fin de mois le mouvement historique et global de resserrement monétaire qui a marqué cette année 2022. Après un optimisme non feint depuis octobre, les marchés ont accusé le coup et ont été rappelés à la réalité de conditions financières qui semblent s’inscrire dans la durée. Dividendes réinvestis, le MSCI World reculait de -4,2% (en $), le S&P 500 de -5,8% (en $), alors que l’Euro Stoxx poursuivait sa surperformance de novembre en ne rendant que -3,5% en décembre(1).

Aux États-Unis, même si la hausse des taux directeurs de 50 points de base de la Fed (à 4,25-4,5%) était attendue, le relèvement de sa prévision pour fin 2023 de 4,6% à 5,1% l’était moins. Cette révision était corroborée par le discours de Jérôme Powell, qui face à un marché de l’emploi toujours aussi résilient (création d’emplois à 263k contre 200k attendus, soit le 8ème mois consécutif supérieure aux attentes), a réaffirmé la nécessité de ralentir l’activité pour contenir définitivement l’inflation. Certains signes de ralentissement méritent d’ailleurs d’être soulignés outre-Atlantique: l’indice ISM manufacturier est passé en territoire de contraction (à 49,0 contre 50,2 en novembre), et les ventes aux détails, en repli de -0,6%(3) étaient au plus bas depuis 12 mois.

En Europe, la BCE a également procédé à une hausse de 50 pdb (à 2% contre -0,5% en juin dernier) tout en indiquant clairement que d’autres hausses de taux suivraient. Ces annonces étaient facilitées par des prix du gaz qui retrouvaient leur niveau pré-conflit russo-ukrainien pour la première fois depuis l’invasion, et des indicateurs avancés en voie d’amélioration (PMI Composite en hausse de 1 point à 48,8 et surprenant à la hausse pour le deuxième mois consécutif, rebond de l’indice IFO sur le sentiment des industriels en Allemagne). Cet espoir de soft landing en Europe reste cependant à modérer de données macroéconomiques dégradées repli des ventes aux détails (-2,7% YoY) et de la production industrielle (-2% m/m))(1). Enfin, en Chine, les données d’activité publiées sur le mois ont continué de se dégrader (ventes aux détails en baisse de -5,9%, ralentissement de la production industrielle et de l’investissement), toujours impactées par la politique zéro-Covid du régime. C’est cependant le virage en matière de politique sanitaire et la réouverture du pays qui aura marqué les esprits sur cette fin d’année en Asie, laissant augurer un possible changement de prisme au regard des perspectives de croissance 2023. Le manque de transparence du Gouvernement sur les conséquences sanitaires de ce revirement inhibe cependant la visibilité souhaitée par les investisseurs, ce qu’a reflété le recul du Shangaï Composite sur le mois (-2,3%)(1).

Les taux d’intérêt ont répondu à l’appel des banques centrales, avec une progression de 27 pdb du taux10 ans américain (+33 pdb pour les taux réels), et surtout une hausse marquée des taux allemands (+63 pdb pour le Bund et +65 pdb pour les taux réels) qui clôturaient 2022 sur leur point haut de l’année(1).

Face à des révisions de bénéfices par actions (BPA) encore limitées (-0,6% sur le mois pour les BPA 2023(2))), le marché européen a dératé: Le P/E de l’Euro Stoxx dividendes réinvestis passant de 12,2x à 11,7x. Ce mouvement s’est décomposé de façon divergente en termes de style, le P/E de la croissance reculant de 19,8x à 19,2x, alors que le P/E de la Value progressait de 8,4x à 8,6x. La prime de valorisation de la Croissance sur la Value passait donc de 135% à 123%, toujours proche de ses points hauts historiques, laissant quasi intact le potentiel de normalisation que l’on peut espérer au regard de l’évolution des taux d’intérêt sur cette année 2022.

Performance & positionnement du fonds

Dans ce contexte de hausse marquée des taux d’intérêt, le marché a favorisé les financières (Banques +1,0%, Assurances -0,9%), et surtout pénalisé les secteurs de croissance (Biens de consommations -6,5% et Technologie -7,6%). Le style Value, en recul de 2,1% sur le mois, surperformait donc le marché de 1,4%, et le style croissance de 2,5%. Au final sur l’année 2022, l’écart de performance entre la Value et la croissance est proche de 12% (11,8%). Nous ajouterons que depuis un peu plus de 2 ans et l’annonce d’un vaccin efficace par Pfizer (qui a redonné de la visibilité à l’économie globale) en novembre 2020, cet écart s’accroît à 25,6%.

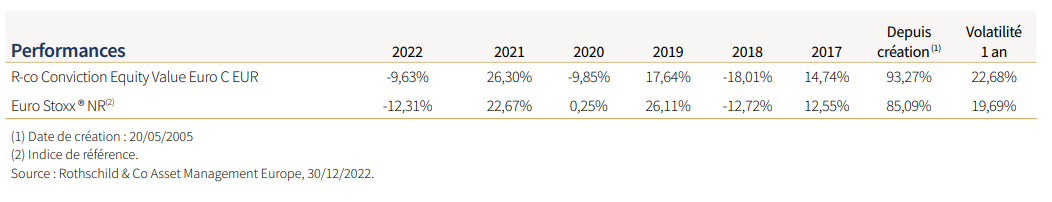

R-co Conviction Equity Value Euro limitait sa baisse à -3% en décembre, et terminait l’année à -9,6%, soit +2,7% sur son indice de référence. La surperformance du fonds sur le mois s’explique essentiellement par l’effet d’allocation. Si la sous-performance marquée des secteurs de croissance a naturellement aidé, c’est surtout la surpondération sur le secteur bancaire qui a généré plus de la moitié de la surperformance du fonds sur ce dernier mois de l’année. La sélection de titres n’a eu que peu d’effet sur le mois, avec quelques satisfactions (Sanofi +4,9%, Saint Gobain +4,4%), et quelques déceptions dans l’automobile (Stellantis -10,9%) et sur les bilans les plus léveragés (Faurecia -10,3%, Alstom -8,2%)(3) .

Comme le relevaient les soft data en Europe évoquées dans la première partie, le scénario d’un repli modéré de l’activité en Europ a gagné en crédibilité sur le mois de décembre, aidé par un hiver qui se veut clément pour l’instant. Le recul du marché sur le mois s’explique donc plus par l’évolution des taux souverains que par des inquiétudes macroéconomiques, et les valeurs cycliques, qui ont largement contribué au rallye des semaines précédentes, n’ont donc souffert que modérément sur ce mois de décembre. La valorisation de ce pan du marché reste proche, comme c’est le cas depuis plusieurs mois, de ses points bas historiques.

Les BPA 2023, révisés que très légèrement et attendus en hausse de +7,3% (hors matières premières et énergie(4)) nous paraissent toujours trop élevés par rapport à notre scénario de récession modérée. Il est probable que le mouvement à la baisse se poursuive avec la saison de publications du quatrième trimestre et les premières annonces de guidance pour l’année 2023. D’éventuelles déceptions sur les cycliques pourraient être d’excellentes opportunités si l’on tend à se projeter rapidement sur l’année 2024. Pour autant, et conformément à ce que nous avions évoqué le mois dernier, nous avons continué à renforcer la cyclicité du portefeuille, mouvement soutenu par les annonces de la réouverture de l’économie chinoise. Le manque de clarté sur ce dernier point nous a amené à n’augmenter le poids des valeurs cycliques que de 1% supplémentaire, avec un pilier défensif qui pèse désormais 24%.

Le renforcement de cette cyclicité s’est fait à travers quelques arbitrages : nous avons ainsi profité de la hausse des taux et de la contreperformance du secteur de la Technologie pour ne pas trop laisser dériver notre sous-pondération sur le secteur en renforçant nos positions sur STMicroelectronics (-8,3% en décembre) et sur CapGemini (-8,8%). Nous avons également été opportuniste face à la faiblesse de Deutsche Post (-7% en décembre et -34% sur l’année 2022). Ces renforcements ont été financés notamment par des prises de bénéfices sur le secteur de l’Énergie via TechnipEnergies et TotalEnergies (+20% et +40,5% en 2022). Cet arbitrage était aussi destiné à réduire notre surexposition à un secteur qui pourrait souffrir d’éventuelles avancées diplomatiques après avoir été de loin le meilleur performer de l’année (+20,3%). Ceci n’étant pas notre scénario central, notre surexposition sur l’énergie reste élevée à +4,5%. À cela s’est ajoutée la réduction de quelques positions défensives sur EDP et Danone ou encore le secteur des Telecoms via Deutsche Telekom et KPN.

Enfin, notre principale conviction pour l’année 2023 reste le secteur bancaire. Elle l’était déjà avant l’amélioration des soft data pour l’Europe, mais la confirmation de meilleures perspectives conjoncturelles serait un accélérateur pour un secteur qui doit bénéficier, via la hausse des taux d’intérêt, d’une augmentation conséquente de sa profitabilité, alors que les attentes sont encore relativement faibles (+7,6% sur les BPA 2023(5)). La hausse des PMIs vers/au-dessus de 50 a tendance à entraîner d’importantes réévaluations du secteur, dont la valorisation reste sur un point bas. Nous avons procédé au sein de ce secteur à quelques arbitrages, via des prises de bénéfices sur Caixabank (+59,4% en 2022) et l’accrétion de nos positions sur Unicredit (+3,7% en 2022) et Société Générale (-2% en 2022), dont la sensibilité à la hausse des taux doit s’incrémenter plus lentement que pour les banques espagnoles.

(1) Source : Bloomberg,31/12/2022

(2) Source : Bloomberg, 06/01/2023.

(3) Source : Bloomberg, 31/12/2022.

(4) Source : Europe Weekly Kickstart GS, 19/12/2022.

(5) Source : GS Europe Weekly Kickstart, 16/12/2022.

Achevé de rédiger le 6 janvier 2023

Document à caractère publicitaire, simplifié et non contractuel. Les informations, commentaires et analyses contenus dans ce document sont fournis à titre purement informatif et ne sauraient être considérés comme un conseil en placement, un conseil

fiscal, une recommandation ou un conseil en investissement de la part de Rothschild & Co Asset Management Europe. Les informations/opinions/données contenues mentionnées dans ce document, considérées comme légitimes et correctes le jour de leur publication, conformément à l’environnement économique et financier en place à cette date, sont susceptibles d’évoluer à tout moment. Bien que ce document ait été préparé avec le plus grand soin à partir de sources réputées fiables par Rothschild & Co Asset Management Europe, il n’offre aucune garantie quant à l’exactitude et à l’exhaustivité des informations et appréciations qu’il contient, qui n’ont qu’une valeur indicative et sont susceptibles d’être modifiées sans préavis. Rothschild & Co Asset Management Europe n’a pas procédé à une vérification indépendante des informations contenues dans ce document et ne saurait donc être responsable de toute erreur ou omission, ni de l’interprétation des informations contenues dans ce document. Toutes ces données ont été établies sur la base d’informations comptables ou de marché. Les données comptables n’ont pas toutes été auditées par un commissaire aux comptes.

En outre, compte tenu du caractère subjectif de certaines analyses, il convient de souligner que les informations, projections, estimations, anticipations, hypothèses et/ou opinions éventuelles ne sont pas nécessairement mises en pratique par les équipes de gestion de Rothschild & Co Asset Management Europe ou de ses affiliés, qui agissent en fonction de leurs propres convictions. Certains énoncés prévisionnels sont préparés sur la base de certaines hypothèses, qui pourront vraisemblablement différer soit partiellement, soit totalement de la réalité. Toute estimation hypothétique est, par nature, spéculative et il est envisageable que certaines, si ce n’est l’ensemble, des hypothèses relatives à ces illustrations hypothétiques ne se matérialisent pas ou différent significativement des déterminations actuelles. La présente analyse n’est valable qu’au moment de la rédaction du présent rapport.

Rothschild & Co Asset Management Europe, Société de gestion de portefeuille au capital de 1 818 181,89 euros, 29, avenue de Messine – 75008 Paris. Agrément AMF N° GP 17000014, RCS Paris 824 540 173. Toute reproduction partielle ou totale de ce document est interdite, sans l’autorisation préalable de Rothschild & Co Asset Management Europe, sous peine de poursuites.