La forte progression des résultats a permis aux sociétés Value de renforcer leur bilan et laisse envisager la poursuite de la progression de leurs marges au long de l'année.

Par Anthony Bailly et Vincent Iméneuraët, Gestionnaires actions européennes

La dégradation sanitaire en fin d’année a éclipsé la normalisation des taux enclenchée en 2021

Deux sujets ont tour à tour animé le marché sur l’année 2021: l’inflation et la situation sanitaire. À chaque fois que l’inflation revenait sur le devant de la scène, poussant les taux à la hausse, la Value a surperformé. Cela a été le cas sur la première partie de l’année où, jusqu’à mi-mai, le marché a joué la thématique du “reflation trade”, ou encore en septembre avec l’annonce du tapering. En revanche, à chaque résurgence du risque sanitaire (4ème vague au cours de l’été, puis 5ème vague à l’automne), c’est le style Croissance qui l’a emporté, entraînant une surperformance de la Croissance sur la Value à fin novembre.

Durant le mois de décembre, ces deux sujets se sont neutralisés: l’apparition du variant Omicron renforçait les inquiétudes sanitaires, tandis que la disparition du caractère “transitoire” du vocable de la FED au sujet de l’inflation marquait l’accélération du resserrement monétaire annoncé en septembre. Au final, malgré un mois de décembre où le style Value a retrouvé une dynamique favorable, le style Croissance a surperformé de 3,4%(1) la Value sur l’année 2021, les investisseurs favorisant les titres à forte visibilité, par crainte de l’impact de possibles mesures de restrictions en début d’année sur la croissance économique 2022.

Inflation et situation sanitaire: où en sommes-nous?

Sur le plan sanitaire, même si la propagation du variant Omicron se poursuit de façon fulgurante à travers le monde, sa moindre dangerosité et le degré élevé de vaccination dans les économies occidentales laissent penser que la situation reste maîtrisable, et qu’il est possible de “vivre avec le virus”. C’est en tous cas le biais pris par les marchés en ce début d’année, ces derniers ayant clairement choisi de se focaliser sur les messages envoyés par les banques centrales. Et particulièrement celui de la FED dont les minutes publiées le 5 janvier ont été explicites en évoquant l’accélération du tapering avec une réduction du bilan plus tôt qu’anticipé.

Cela se traduit par l’accélération du mouvement qui a débuté mi-décembre, caractérisé par une hausse des taux souverains, via la composante des taux réels alors que les anticipations d’inflation s’érodent légèrement dans le sillage du reflux de certaines matières premières à l’exception du pétrole. La hausse des taux réels dont doutaient les investisseurs se concrétise donc en ce début d’année, et pourrait être la thématique majeure de 2022. On connait la corrélation forte qui existe entre les taux (surtout réels) et la Value, et c’est ce qui explique la forte rotation observée en ce début d’année.

Des fondamentaux solides qui ne sont pas encore reflétés dans la valorisation des secteurs Value

1. Un contexte macroéconomique qui reste bien orienté

Le consensus de croissance économique de la Zone euro se situe aujourd’hui autour de 4.3%(2), ce qui reste bien supérieur à sa croissance potentielle (autour de 1 – 1,5%)(3). Cette croissance est

soutenue par 1) l’excès d’épargne accumulée des ménages (environ 6 points de PIB en zone euro) ; 2) la reconstitution de stocks par les entreprises ; 3) les investissements nécessaires à la remise à niveau de l’appareil productif et 4) le déploiement du plan de relance de la commission européenne.

2. Des attentes de croissance de BPA trop conservatrices pour 2022

Malgré ce contexte macroéconomique porteur, le consensus attend une progression de seulement 7%(4) des BPA sur l’Eurostoxx pour 2022, ce qui correspond au niveau d’attente le plus faible des 30 dernières années. Cela impliquerait un pincement sur les marges dû à une forte hausse du coût des intrants (matières premières, et hausse des salaires). Nous ne partageons par cette vision, notamment pour les secteurs cycliques et financiers, et ce pour les raisons suivantes:

• La forte progression des résultats a permis aux sociétés Value de renforcer leur bilan et laisse envisager la poursuite de la progression de leurs marges

Les fondamentaux des sociétés sont solides, en particulier pour les secteurs de la banque, de l’énergie, de l’automobile et des matières premières qui affichent les plus fortes progressions de bénéfices sur 2021. Ceci s’explique certes par des bases de comparaison favorables, mais aussi par des résultats supérieurs aux attentes, lors de chaque saison de publication. Les valeurs cycliques et financières sortent de cette crise avec, pour la plupart, des bilans renforcés et des bases de coûts fortement abaissées, laissant encore présager d’un levier opérationnel important.

Nos échanges avec les dirigeants de plusieurs groupes sur lesquels nous avons des positions importantes en portefeuille (Saint Gobain, Stellantis, ArcelorMittal, Airbus)(5), nous confortent par ailleurs dans l’idée que les sociétés cycliques ont une réelle capacité à répercuter les hausses de coûts et à maintenir, voire augmenter leurs niveaux de marges avec le retour des volumes.

• Une dynamique économique et des coûts de l’énergie non intégrés à certains secteurs

Par ailleurs, le consensus attend une croissance nulle sur les BPA du secteur bancaire, alors que ce dernier devrait mécaniquement être amélioré par 1) la hausse des taux ; 2) les volumes de crédit portés par la dynamique macroéconomique et 3) les programmes d’actions.

De même, la hausse des prix de l’énergie (gaz, pétrole et électricité) ne nous parait pas intégrée dans les attentes de croissance de résultats des sociétés des secteurs de l’énergie et des utilities.

3. Une valorisation toujours plus attractive

La performance des secteurs Value en 2021 n’a pas reflété la forte hausse de leurs bénéfices, dégradant encore la valorisation relative du segment Value en 2021.

Le potentiel de révision additionnel à la hausse des attentes de résultats en 2022 nous rend donc particulièrement confiant sur la performance à venir du segment Value, dont la décote de valorisation est sur son point bas historique (les P/E restent inférieurs à 10x pour la plupart des secteurs).

Positionnement du fonds

Nous abordons l’année 2022 en conservant: 1) des surpondérations marquées sur les secteurs financiers (Banques) et cycliques (Automobile, Energie, Loisirs-Voyages et Construction) et 2) une sous-pondération sur les secteurs de Croissance (Technologie et Biens de Consommation)(6) dont les valorisations très élevées nous paraissent à risque dans un environnement de hausse des taux réels.

Malgré de forts rebonds, nos principales convictions (financières et cycliques) offrent encore un potentiel de performance significatif. Nous maintenons ces dernières, considérant que leurs cours ne reflètent ni le redressement opéré sur les marges en 2021, ni les perspectives porteuses de 2022.

On mentionnera également notre exposition à la thématique de réouverture (via la position sur le secteur Loisirs-Voyages), constituée sur la deuxième partie de l’année 2021. Elle a légèrement pénalisé le fonds l’année dernière, mais pourrait être un contributeur important à la performance en 2022, en cas de normalisation de la situation sanitaire.

Par ailleurs, la pondération de notre pilier défensif demeure faible (environ 15-20% du portefeuille), reflètant notre lecture selon laquelle le cycle devrait être encore porteur cette année.

Nous restons convaincus du fort potentiel de rebond de la Value qui pourrait se matérialiser dans les prochains mois, grâce à la normalisation de la situation sanitaire ainsi que la hausse des taux, qui seront des moteurs de performance puissants en 2022.

Si l’épidémie de Covid-19 est relayée au second plan, les investisseurs vont de nouveau se focaliser sur les fondamentaux solides des titres Value et sur le changement de politique monétaire en cours.

La hausse des taux réels devrait entraîner une rotation favorable à la Value et pourrait par ailleurs impacter défavorablement les valeurs de Croissance. Les titres cycliques et financiers, dont les valorisations sont toujours plus attractives, pourraient quant à eux, rebondir fortement.

R-co Conviction Equity Value Euro : une solution pour jouer la thématique Value

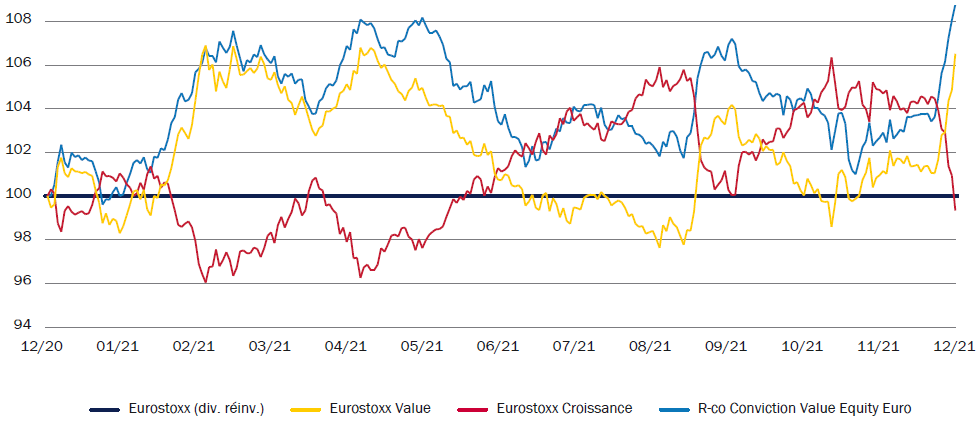

Au cours de l’année 2021, le fonds s’est bien comporté et a affiché une performance de 26,3%(7) soit une surperformance de +3,6% par rapport à son indice de référence, l’Eurostoxx dividendes réinvestis, qui lui a permis de se distinguer au sein de l’univers des fonds Value.

Cette surperformance s’explique très largement par une bonne sélection de titres, principalement dans les secteurs de l’Energie (ENI), de la construction (Saint Gobain), des matières premières (Arcelor) et de l’automobile (Stellantis et Daimler)(8).

L’effet d’allocation positif lié à la surpondération bancaire a également aidé, mais là encore, la sélection de titres a ajouté de la performance avec Unicredit et la Société Générale(8) affichant les meilleures performances du fonds cette année.

Au final, c’est donc bien notre approche fondamentale qui a permis au fonds de surperformer en 2021.

Les premiers jours de l’année 2022, où l’on a connu un très fort mouvement de rotation favorable au style Value, semblent valider notre scénario. R-co Conviction Equity Value Euro en profite pleinement et affiche une performance YTD de 2.6% au 10 janvier 2022, soit une surperformance de 4.1% par rapport à son indice de référence, l’Eurostoxx dividendes réinvestis.

Indice de référence depuis le 31/12/2012 : Euro Stoxx dividendes réinvestis

Note : Base 100 au 31/12/2020

Source : Bloomberg, Rothschild & Co Asset Management Europe – 10/01/2022

Les chiffres cités ont trait aux mois écoulés. Les performances passées ne sont pas un indicateur fiable des performances futures, et ne sont pas constantes dans le temps. Performances calculées en € et nettes dividendes réinvestis.

(1) Source : Bloomberg – Value SLVT Index, Croissance SLGT Index performance du 31/12/2020 au 31/12/2021.

(2) Source : OCDE, Janvier 2022.

(3) Source : Natixis, Janvier 2022.

(4) Source : Factset, Décembre2021.

(5) Ne constitue pas un conseil en placement, un conseil fiscal, une recommandation ou un conseil en investissement de la part de Rothschild & Co Asset Management Europe.

(6) Les allocations et répartitions, géographiques et sectorielles, ne sont pas figées et sont susceptibles d’évoluer dans le temps, dans les limites du prospectus.

(7) Au 31/12/2021 – part C EUR.

(8) Ne constitue pas un conseil en placement, un conseil fiscal, une recommandation ou un conseil en investissement de la part de Rothschild & Co Asset Management Europe.

Style Value

On parle de stratégie “value” lorsque l’investisseur recherche des sociétés sous-évaluées par le marché à un instant donné, c’est-à-dire dont la valorisation boursière est inférieure à ce qu’elle devrait être au regard des résultats et de la valeur des actifs de l’entreprise. Les investisseurs “value” sélectionnent des titres présentant des ratios cours/valeur comptable faibles ou des rendements de dividendes élevés.

Reflation Trade

Le “Reflation Trade” consiste à parier que certains secteurs du marché se comportent bien immédiatement après une récession ou une crise économique.

BPA

Bénéfice par action.

Style croissance

L’investisseur privilégiant le style “croissance” se focalise principalement sur le potentiel de croissance des bénéfices des sociétés en espérant que la croissance du chiffre d’affaires et des résultats soit supérieure à celle de son secteur ou à la moyenne du marché.

Approche fondamentale

Évaluation de la situation financière d’une entreprise, au sein de son environnement légal et concurrentiel.

Tapering

Désigne la réduction progressive de la politique d’assouplissement monétaire (quantitative easing) menée par la Fed (Banque centrale américaine) depuis fin 2010.

Le niveau de risque de ce compartiment est de 6 (volatilité comprise entre 15% et 25%) et reflète principalement son positionnement sur le marché des actions de la zone Euro. Les données historiques utilisées pour le calcul de vwcet indicateur synthétique pourraient ne pas constituer une indication fiable du profil de risque futur du compartiment. La catégorie de risque associée au compartiment n’est pas garantie et pourra évoluer dans le temps à la hausse comme à la baisse.

Le niveau de risque de ce compartiment est de 6 (volatilité comprise entre 15% et 25%) et reflète principalement son positionnement sur le marché des actions de la zone Euro. Les données historiques utilisées pour le calcul de vwcet indicateur synthétique pourraient ne pas constituer une indication fiable du profil de risque futur du compartiment. La catégorie de risque associée au compartiment n’est pas garantie et pourra évoluer dans le temps à la hausse comme à la baisse.

Avertissements

Les informations, commentaires et analyses contenus dans ce document sont fournis à titre purement informatif et ne sauraient être considérés comme un conseil en placement, un conseil fiscal, une recommandation ou un conseil en investissement de la part de Rothschild & Co Asset Management Europe. Les informations/opinions/données contenues mentionnées dans ce document, considérées comme légitimes et correctes le jour de leur publication, conformément à l’environnement économique et financier en place à cette date, sont susceptibles d’évoluer à tout moment.

Bien que ce document ait été préparé avec le plus grand soin à partir de sources réputées fiables par Rothschild & Co Asset Management Europe, il n’offre aucune garantie quant à l’exactitude et à l’exhaustivité des informations et appréciations qu’il contient, qui n’ont qu’une valeur indicative et sont susceptibles d’être modifiées sans préavis. Rothschild & Co Asset Management Europe n’a pas procédé à une vérification indépendante des informations contenues dans ce document et ne saurait donc être responsable de toute erreur ou omission, ni de l’interprétation des informations contenues dans ce document. Toutes ces données ont été établies sur la base d’informations comptables ou de marché. Les données comptables n’ont pas toutes été auditées par un commissaire aux comptes.

En outre, compte tenu du caractère subjectif de certaines analyses, il convient de souligner que les informations, projections, estimations, anticipations, hypothèses et/ou opinions éventuelles ne sont pas nécessairement mises en pratique par les équipes de gestion de Rothschild & Co Asset Management Europe ou de ses affiliés, qui agissent en fonction de leurs propres convictions. Certains énoncés prévisionnels sont préparés sur la base de certaines hypothèses, qui pourront vraisemblablement différer soit partiellement, soit totalement de la réalité. Toute estimation hypothétique est, par nature, spéculative et il est envisageable que certaines, si ce n’est l’ensemble, des hypothèses relatives à ces illustrations hypothétiques ne se matérialisent pas ou différent significativement des déterminations actuelles. La présente analyse n’est valable qu’au moment de la rédaction du présent rapport.

R-co Conviction Equity Value Euro est un compartiment de la Société d’Investissement à Capital Variable de droit français “R-Co”, dont le siège social est 29, avenue de Messine – 75008 Paris, immatriculée 844 443 390 RCS PARIS. Les informations ne présument pas de l’adéquation de l’OPC présenté au profil et à l’expérience de chaque investisseur individuel.

Rothschild & Co Asset Management Europe ne saurait être tenu responsable d’aucune décision prise sur le fondement des éléments contenus dans ce document ou inspirée par eux. En cas de doute, et avant toute décision d’investir, nous vous recommandons de prendre contact avec votre conseiller financier ou fiscal. L’Organisme de Placement Collectif (OPC) présenté ci-dessus est organisé selon la loi française, et réglementé par l’Autorité des marchés financiers (AMF). L’investissement dans des parts ou actions de tout OPC n’est pas exempt de risques. Avant tout investissement, il est impératif de lire attentivement le DICI et prospectus de l’OPC, et plus particulièrement sa section relative aux risques. Chaque investisseur doit également s’assurer des juridictions dans lesquelles les parts ou actions de l’OPC sont enregistrées.

Le DICI/prospectus complet est disponible sur notre site Internet : www.am.eu.rothschildandco.com. La valeur liquidative (VL) / valeur nette d’inventaire (VNI) est disponible sur notre site internet. Les informations présentées ne sont pas destinées à être diffusées et ne constituent en aucun cas une invitation à destination de ressortissants des États-Unis ou de leurs mandataires. Les parts ou actions de l’OPC présenté dans ce document ne sont pas et ne seront pas enregistrées aux Etats Unis en application du U.S. Securities Act de 1933 tel que modifié (“Securities Act 1933”) ou admises en vertu d’une quelconque loi des Etats-Unis. Ces parts ou actions ne doivent ni être offertes, vendues ou transférées aux Etats-Unis (y compris dans ses territoires et possessions) ni bénéficier, directement ou indirectement, à une “U.S. Person” (au sens du règlement S du Securities Act de 1933) et assimilées (telles que visées dans la loi Américaine dite “HIRE” du 18/03/2010 et dans le dispositif FATCA).

Les chiffres cités ont trait aux années écoulées. Les performances passées ne sont pas un indicateur fiable des performances futures, et ne sont pas constantes dans le temps. La valeur des investissements et des revenus en découlant peut varier à la hausse comme à la baisse, et n’est pas garantie. Il est donc possible que vous ne récupériez pas le montant initialement investi. Les variations des taux de change peuvent affecter à la hausse comme à la baisse la valeur des investissements et des revenus en découlant, lorsque la devise de référence de l’OPC est différente de la devise de votre pays de résidence. Les OPC dont la politique d’investissement vise plus particulièrement des marchés ou secteurs spécialisés (comme les marchés émergents) sont généralement plus volatils que les fonds plus généralistes et d’allocation diversifiée. Pour un OPC volatil, les fluctuations peuvent être particulièrement importantes, et la valeur de l’investissement peut donc chuter brusquement de façon importante. Les performances présentées ne tiennent pas compte des éventuels frais et commissions perçus lors de la souscription et rachat des parts ou actions de l’OPC concerné. Les portefeuilles, produits ou valeurs présentés sont soumis aux fluctuations du marché et aucune garantie ne peut être donnée quant à leur évolution future. Le traitement fiscal dépend de la situation individuelle de chaque investisseur, et peut faire l’objet de modifications.

Édité par Rothschild & Co Asset Management Europe, Société de gestion de portefeuille au capital de 1 818 181,89 euros, 29, avenue de Messine – 75008 Paris. Agrément AMF N° GP 17000014, RCS Paris 824 540 173.

Toute reproduction partielle ou totale de ce document est interdite, sans l’autorisation préalable de Rothschild & Co Asset Management Europe, sous peine de poursuites.

À propos de Rothschild & Co Asset Management Europe Division spécialisée en gestion d’actifs du groupe Rothschild & Co, nous offrons des services personnalisés de gestion à une large clientèle d’investisseurs institutionnels, d’intermédiaires financiers et de distributeurs. Nous articulons notre développement autour d’une gamme de fonds ouverts, commercialisés sous quatre marques fortes : Conviction, Valor, Thematic et 4Change, et bénéficiant de nos expertises de long terme en gestion active et de conviction ainsi qu’en gestion déléguée. Basés à Paris et implantés dans 10 pays en Europe, nous gérons plus de 22 milliards d’euros et regroupons près de 150 collaborateurs. Plus d’informations sur : www.am.eu.rothschildandco.com