En 2020, la crise de la Covid-19 et les tensions géopolitiques liées à la guerre en Ukraine ont entraîné des turbulences sur les marchés financiers. Ces facteurs ont été les principaux moteurs de la hausse mondiale de l'inflation. En réponse, les banques centrales ont mis en œuvre leur politique monétaire pour lutter contre l'inflation.

Par Hugo Delecour, Responsable des partenariats

Les derniers indicateurs macroéconomiques confirment l’efficacité de cette politique monétaire dans la lutte contre l’inflation. Ces hausses de taux ont incité les investisseurs à se tourner vers les obligations du Trésor à court terme, atteignant leur plus haut niveau depuis 2007, à 5% le 27 juillet 2023. Cet événement a rendu les actions à dividendes élevés moins attractives pour les investisseurs qui privilégient les obligations.

Les derniers indicateurs macroéconomiques confirment l’efficacité de cette politique monétaire dans la lutte contre l’inflation. Ces hausses de taux ont incité les investisseurs à se tourner vers les obligations du Trésor à court terme, atteignant leur plus haut niveau depuis 2007, à 5% le 27 juillet 2023. Cet événement a rendu les actions à dividendes élevés moins attractives pour les investisseurs qui privilégient les obligations.

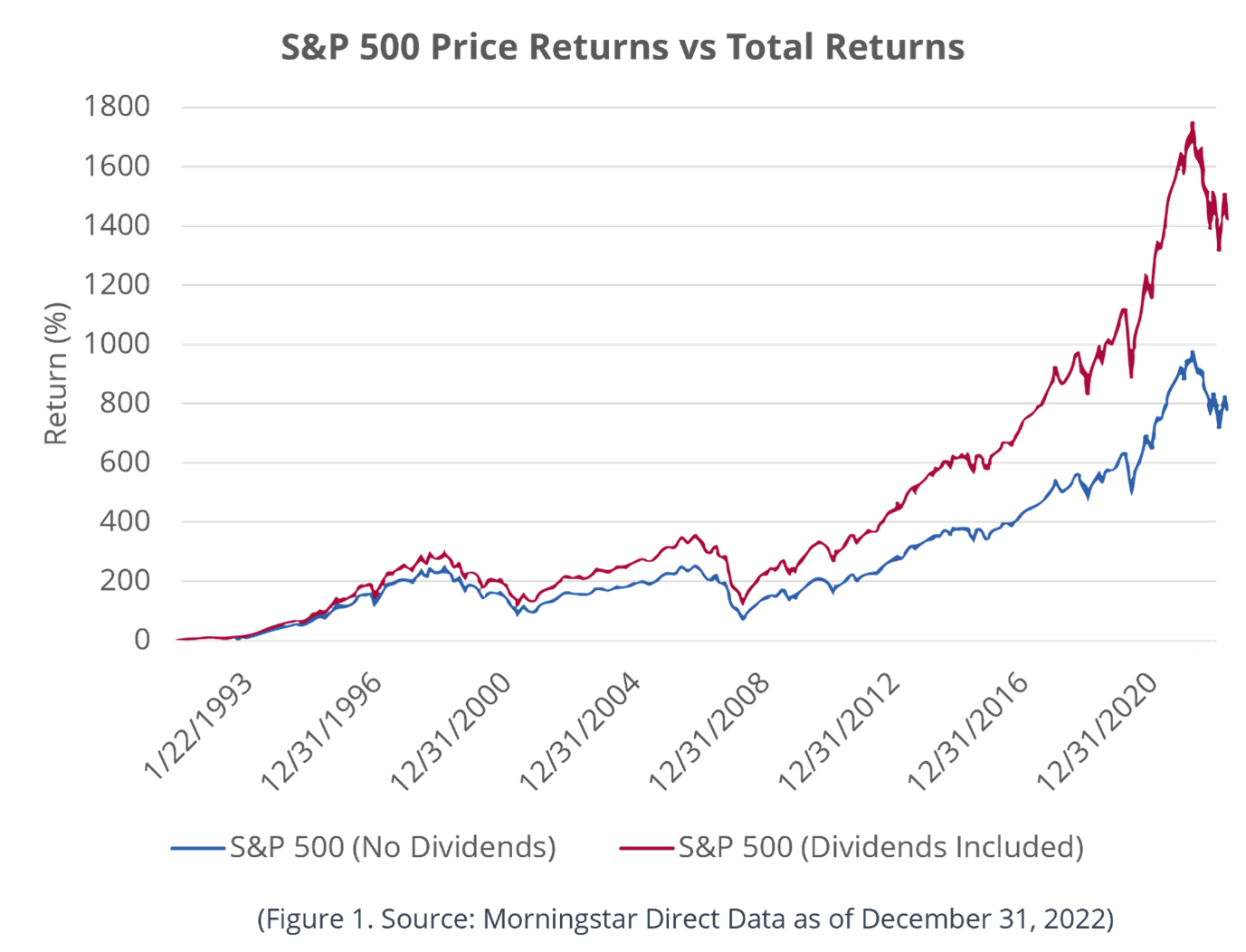

Cependant, les perspectives de la Réserve fédérale laissent entendre que la fin des hausses de taux est proche, ce qui soutient le marché des actions. Pour rester défensif, nous privilégions les actions à dividendes élevés, que les investisseurs apprécient souvent pendant les phases d’incertitude. En effet, entre 1993 et 2021, les dividendes représentaient 40% de la performance cumulée du S&P 500 sur la période. Cela explique pourquoi les investisseurs privilégient les actions à dividendes élevés pour améliorer le rendement global d’un portefeuille.

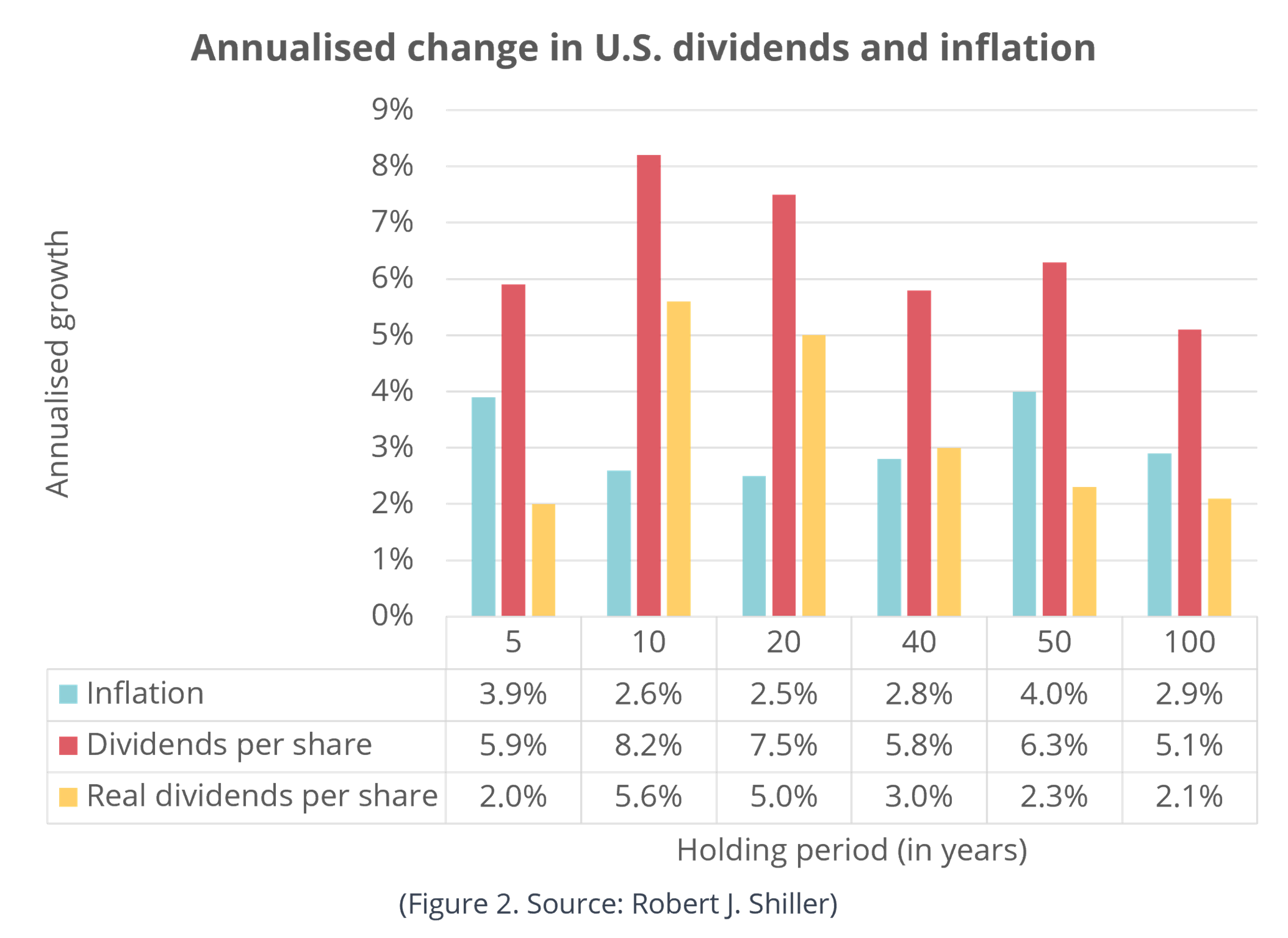

Pour illustrer cela, aux États-Unis, la croissance des dividendes a dépassé l’inflation de 5% par an au cours des 20 dernières années jusqu’au 30 octobre 2022, et de 2,1% par an sur les 100 dernières années étudiées, comme le montre la Figure 2. Cette tendance suggère que les actions à dividendes élevés pourraient être des choix attractifs pour structurer des produits de rendement.

En 2022, malgré les incertitudes économiques, près de 88% des entreprises ont augmenté ou maintenu leurs dividendes, ce qui a entraîné un total de 1 560 milliards de dollars de dividendes versés à leurs actionnaires (+8,4% par rapport à 2021). Cela démontre leur engagement envers les actionnaires et leur confiance dans la santé financière future de l’entreprise.

Selon la société de gestion d’actifs « Janus Henderson », les dividendes mondiaux devraient atteindre 1 640 milliards de dollars en 2023, contre 1 560 milliards de dollars en 2022, ce qui représente une croissance globale de 5,2%.

En général, investir dans des actions à dividendes offre un potentiel de rendement stable et attractif, avec des entreprises engagées envers leurs actionnaires, mettant en valeur une gestion de qualité et démontrant une perspective de croissance à long terme.

Ces caractéristiques font de ce type d’investissement un choix intéressant pour les investisseurs cherchant à tirer profit des opportunités sur le marché boursier tout en bénéficiant d’un revenu régulier. Les dividendes sont également un élément important dans le calcul des options, permettant d’optimiser le rendement des produits structurés. Nous avons élargi nos critères de sélection pour inclure d’autres facteurs:

- Dividendes > 2%

- Ratio Dette/EBITDA

- Capital propre

- Flux de trésorerie disponible

- Ratio de distribution < 65%

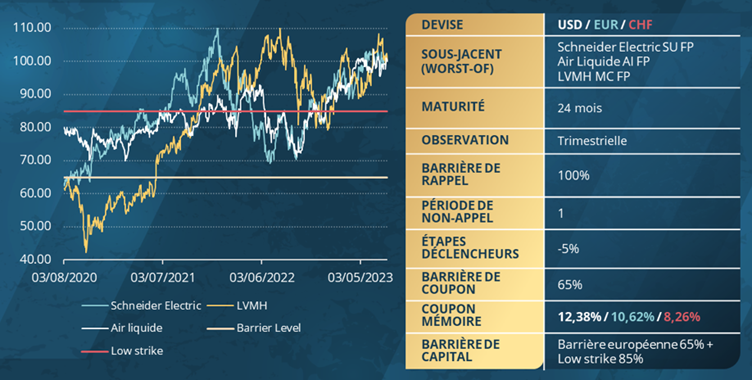

PHOENIX MEMORY | Aperçu du Produit

À titre informatif uniquement, pas de conseil en matière d’investissement