Les investisseurs qui souhaitent surperformer le marché et éviter de concurrencer les algorithmes gagneraient à ignorer le «bruit» et à se concentrer sur les fondamentaux des actions.

Par Frank Thormann, Gérant actions US grandes capitalisations

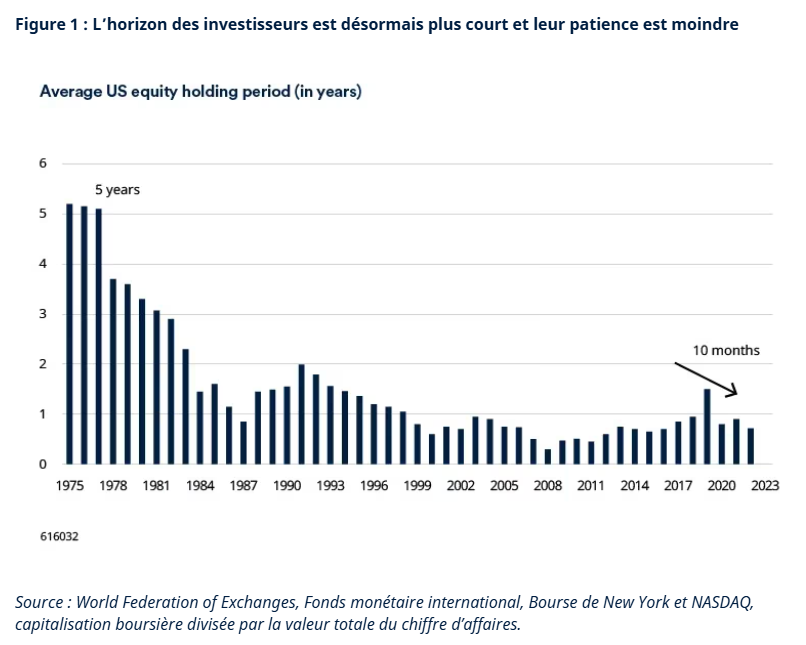

Pour de nombreux investisseurs en actions de nos jours, les stratégies traditionnelles éprouvées, comme se concentrer sur le long terme, peuvent sembler désuètes. Le besoin de viser des gains à court terme semble aujourd’hui plus pressant, comme en témoignent les volumes de transactions élevés et les périodes de détention beaucoup plus courtes.

Pour de nombreux investisseurs en actions de nos jours, les stratégies traditionnelles éprouvées, comme se concentrer sur le long terme, peuvent sembler désuètes. Le besoin de viser des gains à court terme semble aujourd’hui plus pressant, comme en témoignent les volumes de transactions élevés et les périodes de détention beaucoup plus courtes.

L’émergence du trading algorithmique, des hedge funds et des stratégies passives a intensifié ces tendances, mais il existe de nombreux éléments démontrant que les méthodes éprouvées fonctionnent encore. Elles consistent notamment à se concentrer sur le long terme et à reconnaître que la croissance des bénéfices des entreprises a toujours été, de loin, le principal moteur de la performance des actions sur le long terme. L’analyse boursière traditionnelle, qui met l’accent sur les fondamentaux des entreprises, reste un moyen efficace d’obtenir des rendements supérieurs à ceux du marché. Mais cela nécessite une application rigoureuse et disciplinée pour identifier les entreprises vouées à générer une croissance qui n’est pas encore comprise par le marché. Nous évoquons ci-dessous ce que cette discipline implique, mais il convient tout d’abord d’examiner l’environnement d’investissement actuel et les raisons pour lesquelles les stratégies d’investissement traditionnelles continuent de démontrer qu’elles offrent le meilleur moyen d’obtenir des rendements exceptionnels.

La technologie a permis le trading à grande vitesse et le raisonnement à court terme, et ni l’un ni l’autre ne conduit à de meilleurs résultats

Une profonde transformation a remodelé les marchés d’actions ces dernières décennies. Alors que les époques précédentes ont vu la prédominance d’investisseurs patients disposant d’horizons pluriannuels, de nombreux investisseurs opèrent désormais avec un sens accru de l’immédiateté et détiennent des actions seulement quelques mois ou quelques semaines, voire moins.

De multiples forces ont convergé pour impulser cette évolution.

- L’essor du trading algorithmique et à haute fréquence a considérablement réduit les coûts et les frictions associés à l’exécution des transactions. Ces technologies ont permis d’effectuer des transactions en quelques millisecondes plutôt qu’en quelques jours ou quelques semaines.

- Les hedge funds et les supports similaires ont accru leur présence sur les places boursières. Ces investisseurs déploient des stratégies qui privilégient les gains à court terme, l’arbitrage rapide à la recherche de petites différences de prix sur le marché et le repositionnement tactique du portefeuille. La réflexion à long terme, assortie d’allocations stratégiques, n’est généralement pas une priorité.

- L’expansion fulgurante des stratégies d’investissement passif a remodelé la dynamique du marché. Les fonds négociés en bourse (ETF) et autres supports indiciels sont désormais des acteurs majeurs sur les marchés. En conséquence, une part importante du trading est désormais influencée par l’achat et la vente automatisés et fondés sur des règles, ainsi que par le repositionnement périodique que ces fonds doivent effectuer lorsque les indices qu’ils reproduisent se rééquilibrent.

Les approches traditionnelles offrent encore la meilleure chance de surperformer le marché dans son ensemble

Pour les investisseurs qui recherchent des rendements supérieurs à ceux des marchés dans leur ensemble, il est vain d’essayer de concurrencer ces nouveaux acteurs sur leur terrain. Les traders algorithmiques disposent déjà des systèmes de trading les plus rapides. L’investissement grégaire influence une grande partie des flux vers et hors des stratégies passives. De toute évidence, il est impossible de surperformer le consensus lorsqu’on le suit. La bonne nouvelle, c’est qu’il n’est pas nécessaire de le faire. De nombreuses recherches universitaires montrent que les stratégies traditionnelles continuent d’offrir des pistes prometteuses pour obtenir des gains supérieurs sur les marchés actions.

- Des périodes d’investissement plus longues donnent des résultats supérieurs. Une étude a révélé que les investisseurs institutionnels affichant les périodes de détention les plus longues surperforment leurs homologues orientés vers le court terme d’environ 3 % par an.1 En d’autres termes, les marchés récompensent en fin de compte ceux qui résistent aux pressions à court terme et font preuve de patience.

- Les fondamentaux restent importants car les cours des actions sur le long terme suivent les bénéfices des entreprises. Les analyses empiriques montrent qu’environ 80% à 90% des rendements des actions sur long terme sont directement attribuables à la croissance des bénéfices et des dividendes des entreprises. Cela souligne à quel point la rentabilité sous-jacente réelle d’une entreprise est essentielle pour déterminer la valeur de l’action.2,3 D’autres études ont montré qu’une croissance constante des bénéfices a un impact significatif sur la performance à long terme des actions.4,5 Autant d’éléments démontrant le bien-fondé des stratégies qui reposent sur l’analyse fondamentale traditionnelle des actions : évaluer la solidité des bilans des entreprises, la qualité de leurs équipes de direction, évaluer leurs avantages concurrentiels, projeter leur potentiel de bénéfices et déterminer si le cours actuel de leurs actions est élevé ou bon marché par rapport à ces prévisions de bénéfices.

Les investisseurs qui se concentrent sur les fondamentaux, au moyen d’un processus rigoureux, ont l’occasion d’exceller

Une fois reconnue la primauté historique des bénéfices des entreprises dans l’orientation des cours de leurs actions sur le long terme, la question suivante se pose: quelle est la meilleure façon d’identifier les sociétés présentant les fondamentaux les plus solides et le meilleur potentiel de procurer des rendements exceptionnels? Cet objectif peut selon nous être atteint grâce à différentes stratégies disciplinées.

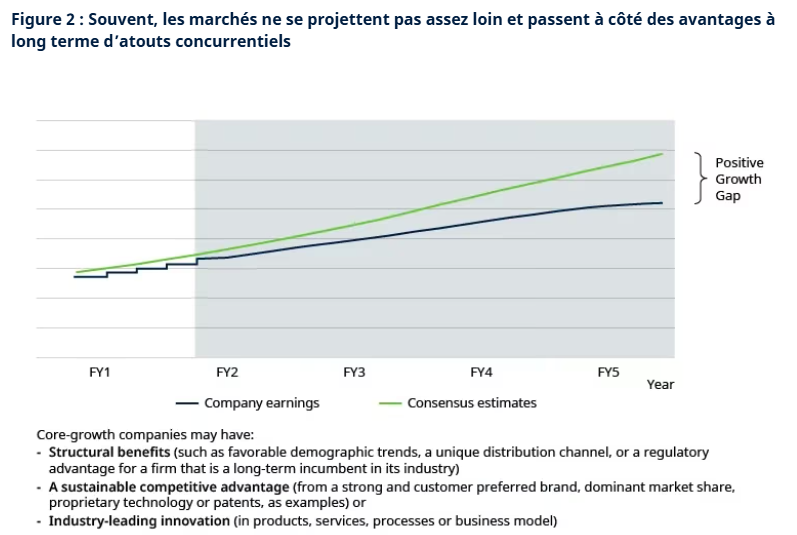

- Rechercher les «écarts» qui se produisent lorsque le potentiel de croissance d’une entreprise n’est pas encore entièrement reflété dans le cours de ses actions. Même les investisseurs avertis qui se concentrent sur les fondamentaux, à l’instar de nombreux analystes de grandes sociétés de gestion, ne se projettent pas suffisamment loin dans l’avenir bien souvent. Ceux disposant d’horizons plus longs, en analysant le potentiel de bénéfices des entreprises non seulement au cours des 12 prochains mois, mais aussi au cours des trois à cinq prochaines années, peuvent identifier des «écarts» significatifs entre les prévisions de bénéfices consensuelles et le potentiel de croissance des entreprises concernées à bien plus long terme. Comme l’illustre la Figure 2, les avantages concurrentiels structurels et durables d’une entreprise, ainsi que sa capacité d’innovation, peuvent générer des gains à long terme qui dépassent largement les attentes du consensus.

- Déceler des entreprises dotées de «douves économiques» qui leur permettent de conserver des avantages concurrentiels à long terme. Identifier les entreprises susceptibles de procurer ces écarts de croissance nécessite une analyse rigoureuse et robuste. Une façon d’affiner la recherche est de traquer des entreprises dotées d’avantages qui, comme les douves d’un château, bloquent l’accès aux intrus, à savoir les concurrents qui aimeraient leur ravir une partie de leur part de marché. Ces douves peuvent prendre de nombreuses formes. Une entreprise peut détenir une marque quasi-imbattable, constamment privilégiée par les clients. Elle peut commercialiser des produits qui lui sont propres ou disposer d’un accès exclusif à des ressources précieuses. L’entreprise peut bénéficier d’approbations réglementaires ou de licences de longue date difficiles à obtenir pour les nouveaux arrivants. Certaines entreprises peuvent également bénéficier d’un vaste champ d’action et profiter d’économies d’échelle qui créent une barrière élevée à l’entrée pour les nouveaux acteurs qui ne sont pas en mesure d’égaler cette ampleur ou rivaliser sur les coûts. Les recherches confirment une fois de plus le bien-fondé de cette approche. Elles montrent que les entreprises disposant d’avantages concurrentiels significatifs ont tendance à générer un rendement du capital investi supérieur et plus stable, tout en dépassant souvent les attentes du consensus concernant leurs bénéfices.6

- Se concentrer sur la persistance des bénéfices. Il ne suffit pas d’examiner les bénéfices actuels et les projections de bénéfices à court terme. Il est également important d’évaluer si une entreprise sera en mesure d’accroître ses bénéfices plusieurs années durant. Une étude a démontré que les entreprises dont les bénéfices augmentent constamment surperforment considérablement leurs pairs et dégagent des rendements annuels supérieurs d’environ 7%.7

- Analyser la qualité comptable des bénéfices, en mettant l’accent sur les bénéfices basés sur les flux de trésorerie plutôt que sur des indicateurs fondés sur la comptabilité d’exercice. Une étude désormais célèbre a révélé que les portefeuilles qui privilégient les entreprises présentant un ratio flux de trésorerie/bénéfices élevé génèrent régulièrement des rendements inhabituels d’environ 10 % par an, surperformant de loin les portefeuilles dominés par des entreprises dont les charges à payer sont élevées (écritures comptables telles qu’augmentation des comptes débiteurs, ajustements de stocks, amortissements ou autres mesures non monétaires) qui peuvent temporairement gonfler leurs bénéfices déclarés sans refléter une génération de trésorerie durable.8

- Avoir conscience des biais des investisseurs pour identifier des opportunités. Comme l’ont montré de nombreuses études sur la finance comportementale, les acteurs du marché sont sujets à des biais systématiques et irrationnels, tels que l’excès d’optimisme, l’ancrage (s’accrocher aux informations passées et ignorer les nouvelles connaissances) et le comportement grégaire, qui peuvent fausser les cours des actions et les anticipations concernant les bénéfices. Les prévisions consensuelles sont souvent basées sur le sentiment des investisseurs plutôt que sur une analyse purement rationnelle. Des recherches ont montré que les investisseurs conscients des biais comportementaux peuvent mieux anticiper et mieux tirer parti des moments où un optimisme excessif ou un pessimisme injustifié fait que les cours des actions ne correspondent plus aux fondamentaux sous-jacents.9 Une autre étude a révélé que certains de ces biais, notamment l’excès d’optimisme et l’ancrage, sont particulièrement répandus dans les secteurs du marché en forte croissance, tels que la technologie. De plus, cette même étude a révélé que les investisseurs qui s’ajustent à ces biais obtiennent des rendements excédentaires d’environ 8% par an.10

- Rechercher des équipes de direction de haute qualité dont les incitations sont alignées sur les intérêts des actionnaires. Le célèbre investisseur Warren Buffett est l’un des plus grands partisans de la rémunération des dirigeants liée aux intérêts à long terme des actionnaires et non à des indicateurs de court terme, comme les variations trimestrielles ou annuelles du cours de l’action. Les entreprises qui se concentrent sur la création de valeur à long terme ont tendance à générer une croissance des bénéfices plus durable et dépassent souvent les attentes du consensus sur de longues périodes.

- Choisir des entreprises qui prennent des décisions rigoureuses en matière d’allocation de capital. Les entreprises qui excellent dans leur allocation du capital, c’est-à-dire celles qui réinvestissent les bénéfices de manière à générer des rendements supplémentaires ou qui rachètent stratégiquement leurs propres actions sous-valorisées, créent une valeur significative pour leurs actionnaires au fil du temps. Encore une fois, des études le prouvent. Les recherches montrent que la maîtrise de l’allocation du capital est directement corrélée avec la performance financière à long terme et aux rendements boursiers d’une entreprise.11 Par conséquent, les investisseurs qui sont en mesure d’évaluer avec précision l’efficacité des décisions d’allocation du capital des entreprises sont plus susceptibles de surperformer.

- Résister aux tentations créées par le bruit à court terme et ne pas renoncer à s’engager sur le long terme. Il peut être difficile de résister à l’attrait de la dernière mode sur les marchés, à l’opportunité perçue de chronométrer précisément un cycle économique ou de parier sur l’orientation à court terme du marché. Le bruit du marché, le discours médiatique et les performances quotidiennes nourrissent ces tentations. Résister à ces distractions requiert une discipline et une force émotionnelle exceptionnelles, en particulier face à des marchés volatils. La réussite en matière d’investissement passe autant par la maîtrise de soi que par la maîtrise des marchés. Mais les recherches citées ici montrent toutes que le maintien d’une approche disciplinée sur le long terme peut permettre une surperformance significative.

Dans la course à l’investissement, la tortue l’emporte sur le lièvre

En fin de compte, le succès durable d’un investissement ne dépend pas de promptes réactions ou du suivi d’un consensus excessif, mais plutôt de décisions délibérées fondées sur une analyse approfondie, le jugement et la patience. Cela semble prouver de manière décisive qu’en matière d’investissement, comme dans la vie de tous les jours, ce ne sont pas les plus rapides mais les plus réguliers qui l’emportent.

Sources :

- « Mutual Fund Investment Horizon and Performance » présenté à la China International Conference in Finance (CICF) 2013. Par Chunhua Lan, Fabio Moneta et Russ Wermers. et « For Professional Investment Fund Managers, ‘Going Long’ is a Winning Strategy », University of Maryland Research, Russ Wermers, Fabio Moneta et Chunhua Lan, 2024

- « Earnings Growth: The Two Percent Dilution », Financial Analysts Journal, William J. Bernstein et Robert D. Arnott, septembre/octobre 2003

- « Stocks for the Long Run: The Definitive Guide to Financial Market Returns & Long-Term Investment Strategies », par Jeremy J. Siegel, McGraw-Hill Education, 6ème édition, 13 septembre 2022

- « Size and Book-to-Market Factors in Earnings and Returns », The Journal of Finance, Eugene F. Fama et Kenneth R. French, mars 1995

- « The Level and Persistence of Growth Rates », The Journal of Finance, Louis K. C. Chan, Jason Karceski et Josef Lakonishok, 21 mars 2023

- « Value Investing: From Graham to Buffett and Beyond » (livre), Bruce C. N. Greenwald, Judd Kahn, Paul D. Sonkin et Michael Van Biema. Première édition publiée par Wiley en 2001 (2Nd édition par Greenwald, Kahn et al.)

- « The Level and Persistence of Growth Rates », The Journal of Finance, Louis K. C. Chan, Jason Karceski et Josef Lakonishok, 21 mars 2002

- « Do Stock Prices Fully Reflect Information in Accruals and Cash Flows about Future Earnings? », The Accounting Review, Richard G. Sloan, juillet 1996

- « A Survey of Behavioral Finance », chapitre 18 du Handbook of the Economics of Finance, par Nicholas Barberis et Richard Thaler, publié par Elsevier. Septembre 2022

- « Do Analysts and Auditors Use Information in Accruals? », Journal of Accounting Research, Mark T. Bradshaw, Scott A. Richardson et Richard G. Sloan, juin 2001

- « More Than You Know », Columbia University Press, Michael J. Mauboussin, 2006

D’autres information sont tirées de : « Institutional Holding Periods », Université Cornell, Bidisha Chakrabarty, Pamela C. Moulton, Charles Trzcinka* 29 avril 2013

Définitions :

Le trading algorithmique implique l’utilisation de programmes informatiques et d’algorithmes pour exécuter automatiquement des ordres sur la base de critères prédéterminés tels que le timing, le prix ou le volume. Cette approche vise à optimiser les stratégies de trading, à minimiser les coûts et à gérer les risques plus efficacement que le trading manuel.

L’investissement passif est une stratégie de placement qui cherche à reproduire la performance d’un indice de marché ou d’un indice de référence, plutôt qu’à sélectionner activement des titres. L’investissement passif consiste généralement à acheter et à détenir des portefeuilles diversifiés sur le long terme, dans le but d’obtenir des rendements stables et de minimiser les coûts de transaction.

Cette communication est destinée à des fins marketing. Ce document exprime les opinions de ses auteurs sur cette page. Ces opinions ne représentent pas nécessairement celles formulées ou reflétées dans d’autres supports de communication, présentations de stratégies ou de fonds de Schroders. Ce support n’est destiné qu’à des fins d’information et ne constitue nullement une publication à caractère promotionnel. Le support n’est pas destiné à représenter une offre ou une sollicitation d’achat ou de vente de tout instrument financier. Il n’est pas destiné à fournir, et ne doit pas être considéré comme un conseil comptable, juridique ou fiscal, ou des recommandations d’investissement. Il convient de ne pas se fier aux opinions et informations fournies dans le présent document pour réaliser des investissements individuels et/ou prendre des décisions stratégiques. Les performances passées ne constituent pas une indication fiable des résultats futurs. La valeur des investissements peut varier à la hausse comme à la baisse et n’est pas garantie. Tous les investissements comportent des risques, y compris celui de perte du principal. Schroders considère que les informations de la présente communication sont fiables, mais n’en garantit ni l’exhaustivité ni l’exactitude. Certaines informations citées ont été obtenues auprès de sources externes que nous estimons fiables. Nous déclinons toute responsabilité quant aux éventuelles erreurs commises par ou informations factuelles obtenues auprès de tierces parties, sachant que ces données peuvent changer en fonction des conditions de marché. Cela n’exclut en aucune manière la responsabilité de Schroders à l’égard de ses clients en vertu d’un quelconque système réglementaire. Les régions/secteurs sont présentés à titre d’illustration uniquement et ne doivent pas être considérés comme une recommandation d’achat ou de vente. Les opinions exprimées dans le présent support contiennent des énoncés prospectifs. Nous estimons que ces énoncés reposent sur nos anticipations et convictions dans des hypothèses raisonnables dans les limites de nos connaissances actuelles. Toutefois, aucune garantie ne peut être apportée quant à la réalisation future de ces anticipations et opinions. Les avis et opinions sont susceptibles de changer. Ce contenu est publié au Royaume-Uni par Schroder Investment Management Limited, 1 London Wall Place, London EC2Y 5AU. Société immatriculée en Angleterre sous le numéro 1893220. Agréé et réglementé par la Financial Conduct Authority.